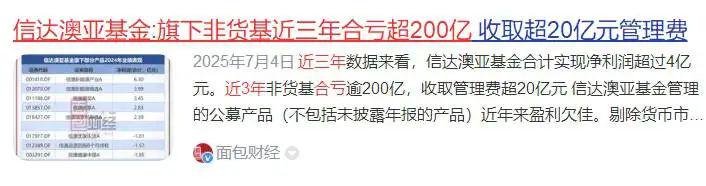

3年亏掉基民200亿,却收20多亿管理费!千亿基金公司,又一位副总要跑? 3年亏掉基民200亿,却收20多亿管理费!千亿基金公司,又一位副总要跑?

来源 | 深蓝财经

作者 | 杨波

最近A股市场回暖,不少基金公司都跟着吃肉喝汤了。但信达澳亚基金呢?日子过得有点糟心。

据金融人事日前消息,信达澳亚基金副总经理王建华即将离任,目前已经在相关流程中。从基金经理任期回报看,王建华历任3只产品,全部亏损,最多的亏了37%。

有分析人士认为,这并非孤例,而是信达澳亚基金高管层“地震”的最新余波。这家成立快20年的基金公司,正面临军心不稳,业绩不佳,规模不涨等麻烦。据媒体统计,过去3年,信达澳亚基金为投资者亏了200亿元,但自己却收了20多亿管理费。

信达澳亚,这是怎么了?

1

信达澳亚基金高管层频繁“地震”

基金公司的高管稳不稳定,直接关系到公司能不能好好干活,团队能不能拧成一股绳。但信达澳亚这一年的人事变动,实在有点离谱。

算上马上要卸任的副总经理王建华,短短一年里,已经有五个副总先后离职了。具体而言:

2024年10月31日,明星基金经理冯明远为“减负”卸任副总经理,转任首席投资官;

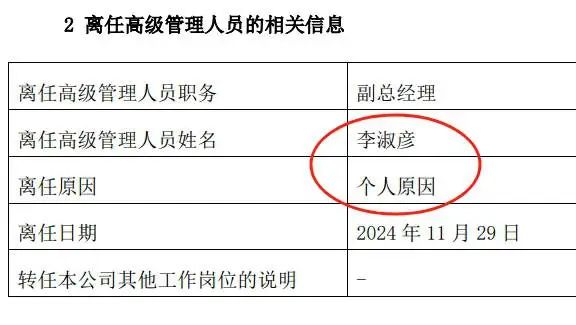

2024年11月,副总经理李淑彦因“老鼠仓”事件受到监管处罚,于2024年11月29日离任;这也是唯一一个因为违规丢掉饭碗的。

2025年3月31日,固收老将宋加旺卸任公司副总经理;

2025年5月7日,魏庆孔也不再担任副总经理一职,转任公司首席市场官。

在王建华离任后,信达澳亚基金还有5位副总,除上述提到的李晓西、张丽洁外还有方敬、鲁力和于鹏。不过,这种频繁的高管变更,在行业里真不多见。

今天说说正在卸任的王建华。王建华,复旦大学产业经济学硕士,毕业后在交通银行一路做到权益投资部、研究部总经理。2021年2月,加入信达澳亚基金担任副总经理,分管固定收益部。2021年3月,取得基金从业资格,并于同年5月便走马上任,开始管理信澳新财富灵活配置混合基金(003655)。

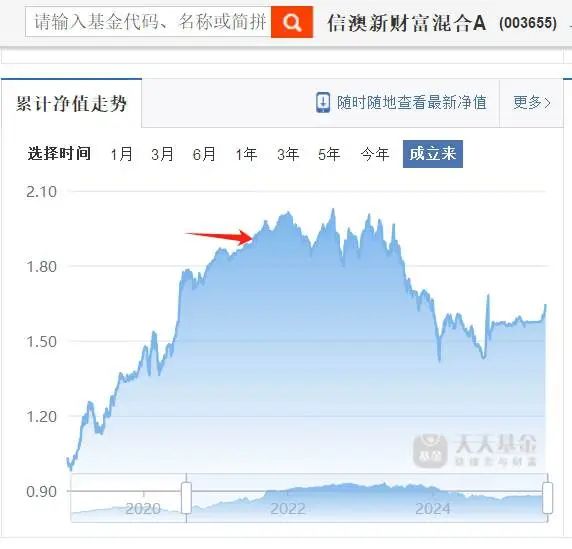

(王建华在相对高位接手基金经理)

王建华当基金经理后,曾有过一段时间高光期;因为此时正是行情末期,信澳新财富混合基金持仓股票表现优异,让基金规模短短一年时间从1.04亿元涨到11.86亿。然而经历了短暂辉煌后,信澳新财富混合业绩急转直下,2022年-2024年基金收益率分别为-9.84%、-11.28%、-7.7%,连续三年亏损。基民纷纷用脚投票,最新规模仅0.03亿元。

综合来看,王建华任职管理的3只基金全部录得亏损。其中信澳新财富混合,任职总回报-20.24%;信澳新目标灵活配置混合,-36.93%; 信澳恒盛混合A/C份额,分别-7.22%和-8.42%。

(王建华任职回报 图源:天天基金网)

这样的业绩,确实没有面子再继续干基金经理了。2025年1月,王建华已经先卸了基金经理的职,现在连副总也不干了。

2

明星基金经理也不灵了,

光环碎了一地

高管老换,下面干活的也受影响。据机构之家统计,近一年,信达澳亚基金共有7名基金经理离任。更让人担心的是,以前能扛事儿的“王牌”,现在也不行了。

曾国富,被叫做“五星老将”,2006年9月公司刚成立就来了,是干得最久的。2024年,他管理的信澳产业升级混合全年净值下跌5.90%,信澳中小盘全年净值下跌12.44%,信澳产业优选一年持有混合全年净值下跌26.62%,几乎全军覆没。据天天基金网显示,目前他管理的规模就剩4.81亿,似乎“半退休”一般。

还有冯明远,以前可是“当红炸子鸡”。冯明远2014年1月进公司,从研究员做到副总、基金经理。冯明远手里最有名的是信澳新能源产业股票基金(001410)。2019到2021年,这只基金年年表现亮眼,收益率分别是94.11%、59.88%、45.37%,在全市场都排前面。

就因为这只基金,冯明远在行业里名气大得很。从2016年10月他开始管这只基金,规模从0.55亿最高涨到174亿。最厉害的时候,管着10只基金,2022年中规模冲到420亿。

(信澳新能源产业股票A 图源:天天基金网)

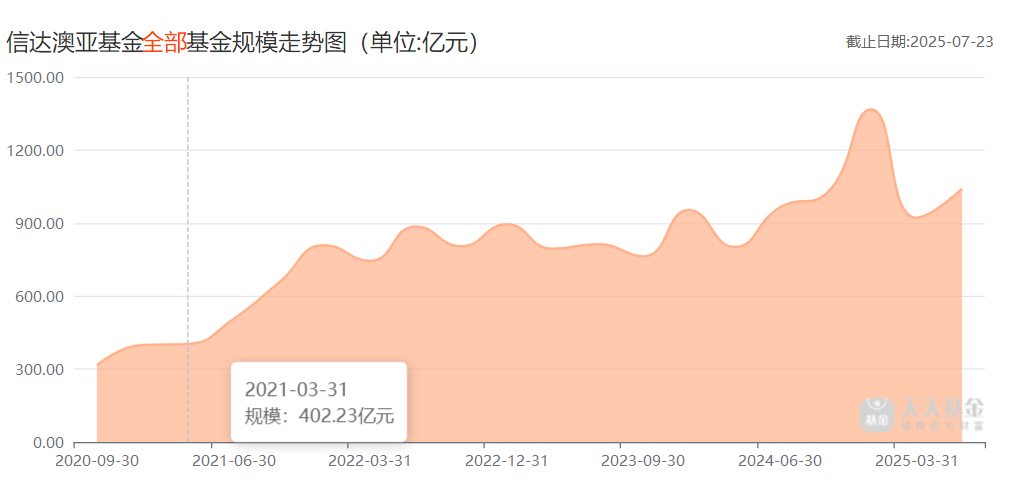

3年时间内,这只基金也成为信达澳亚基金的“王牌”,让基金公司规模攀升。

(2021年信达澳亚基金规模狂飙)

可2022年之后,市场变了风向,他管的基金也跌了,2022年跌了29.29%,2023年又跌了12.71%。然后基金公司规模也上不去了。

2024年10月31日,冯明远“减负”卸任了副总经理,转任首席投资官,继续专注投资。根据天天基金网数据,冯明远依然管理着137.54亿元资产,比巅峰时的420亿缩水了2/3。

据天天基金网显示,目前冯明远在管4只基金,但是业绩都不尽如人意;除去上面的信澳新能源产业股票基金,信澳领先智选混合亏损最大,任职回报-29.05%;信澳智远三年持有期混合A/C也出现大幅亏损,任职回报-20.39%、-21.5%。

而且,今年以来冯明远在管产品收益率普遍在6-8%左右,同类排名处于靠后位置。

作为信达澳亚基金的首席投资官,冯明远如果业绩做不好,可能整个公司产品的业绩都不好说。

3

3年基金亏损超200亿,

管理费收入或超26亿元

据“面包财经”统计,信达澳亚基金管理的公募产品(不包括未披露年报的产品)近年来盈利欠佳。剔除货币市场型基金的影响,信达澳亚基金旗下非货基2022年至2024年期间合计亏损超过200亿元。

虽然基民亏了不少,作为基金管理人,信达澳亚基金还是旱涝保收的。

据母公司信达证券披露的数据,信达澳亚基金营业收入已经连续3年下滑。2022年-2024年,营收分别为10.67亿元、9.37亿元和6.44亿元;同期净利润分别为2.13亿元、1.74亿元和1亿元。

(深蓝财经整理 图源:信达证券财报)

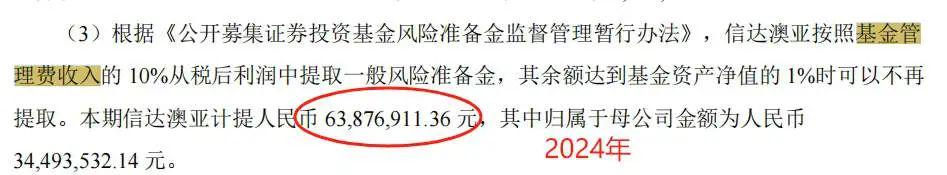

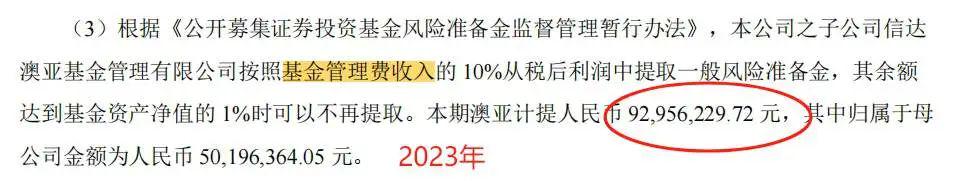

根据信达证券的披露计算,2024年和2023年信达澳亚基金管理费收入分别达6.39亿元和9.3亿元,占营业收入的比例高达99%。由于2022年没有单独公布基金管理费收入,若按照这个比例推测,其2022年基金管理费收入或达10.56亿元。那么,信达澳亚近三年来管理费收入或达26亿元;即便保守估计,也超过20亿元。

规模方面,2024年底公司管理规模达1374.51亿,比2021年的809.7亿涨了不少。其实上涨的规模大多是货币基金。到了2025年一季度,公司总规模一下跌到928.05亿;然后二季度勉强回到1030.06亿,保住了千亿的名头;但是公司的管理质量,相信各位见仁见智。

作为一个合资基金公司,信达澳亚基金本应综合中外优势,为基民贡献一流的投资收益。但近年来信达澳亚内部人事动荡,缺乏明星基金经理和明星产品,更面临人才流失等困境。规模看着大实际虚,投资者也逐渐失去耐心...

如今,市场好起来了,信达澳亚基金能否借助这轮东风,重整旗鼓弯道超车?

参考资料:

1、2025-7-4,面包财经,《信达澳亚基金:旗下非货基近三年合亏超200亿,收取超20亿元管理费》

2、2024-7-25,金融人事,《信达澳亚基金副总经理王建华拟卸任》

上一篇:股价重挫13%!国民饮用水怡宝业绩暴雷了 怡宝股价上涨 怡宝股价最新行情

下一篇:Labubu爆火、泡泡玛特业绩大增,市场为何不买账?|智氪 labubu泡泡玛特涨幅最大 labubu泡泡玛特爆火原因