中邮核心成长十八年魔咒:十二任经理轮替、半数本金蒸发 中邮核心成长590002 中邮核心成长十年走势图

来源丨深蓝财经

撰文丨王鑫

最近几天大盘再次受关税战冲击,小登股退潮,老登股崛起,市场风格悄然转变,重仓银行股的中邮核心成长混合这次总算踏准节奏了。

10月13日,当上证指数在关税冲击波中大幅震荡时,中邮核心成长混合A单位净值上涨1.12%,14日的净值尚未公布,但银行股的持续发力预示着又是大涨的一天。

对于饱经沧桑的持有人来说,这般连续上涨犹如沙漠中的偶然降雨——珍贵,却难以改变长期贫瘠的生态。

1

十八年迷途,半数本金蒸发

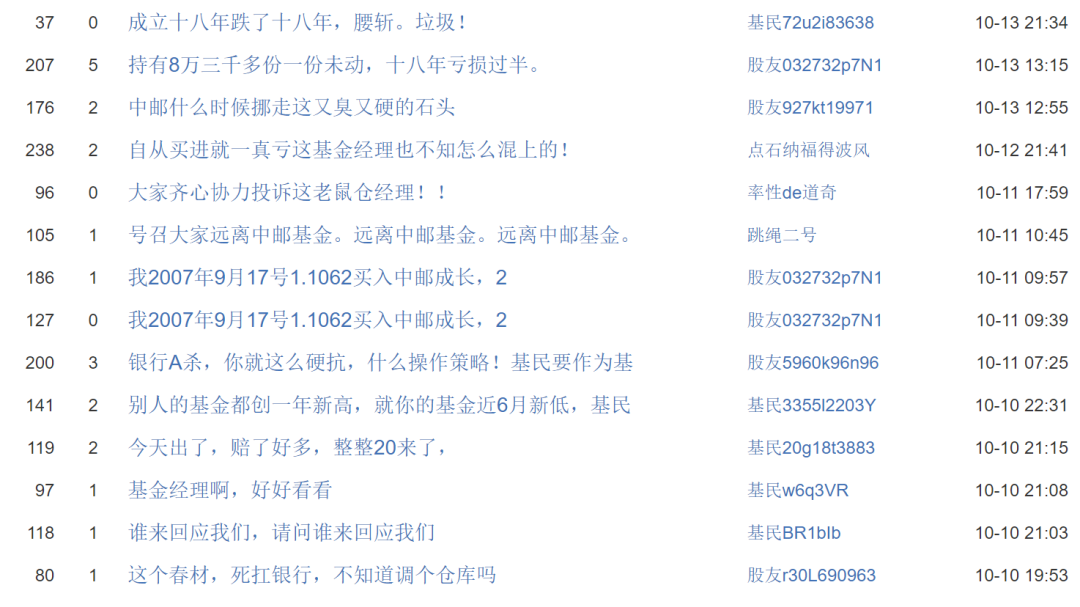

这之前,中邮核心成长混合似乎是被“下蛊”了,成立18年经历12任基金经理,累计亏损近50%,在中国公募基金史上极为罕见,基民忍不住在基金吧留言,“成立十八年跌了十八年,腰斩,垃圾!”

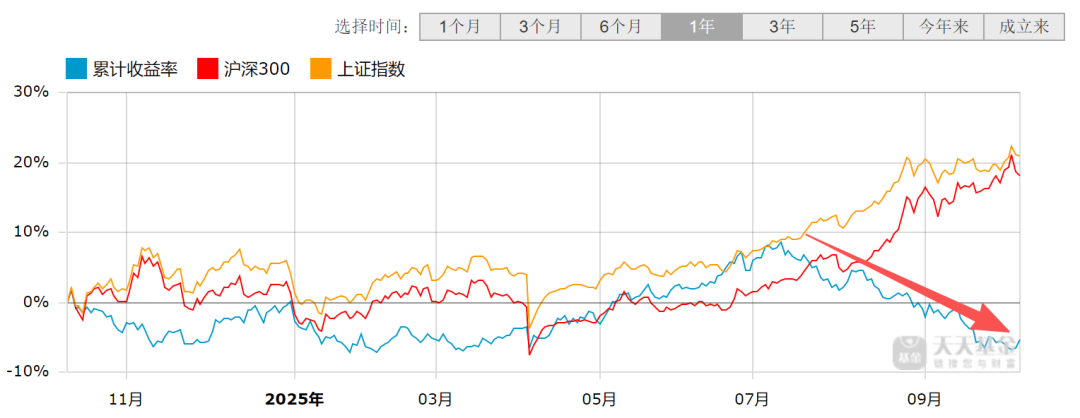

今年以来,该基金同样跑输业绩比较基准,年内亏损5.42%,在市场8000多只混合型基金中,属于145只亏损基金中的一员。

截至上半年末,中邮核心成长混合A类规模26.09亿元,C类规模27.07万元,整体规模并不小,系中邮基金旗下规模最大的一只权益产品,可以说是寄托了全公司的希望。

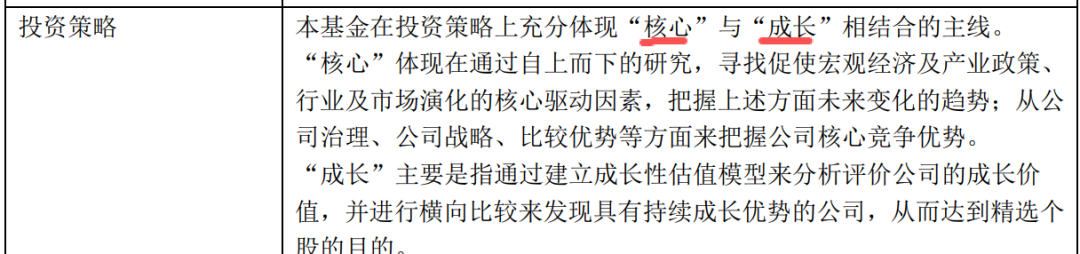

该基金在半年报中写道,本基金在投资策略上充分体现“核心”与“成长”相结合的主线,将重点投资处于成长期的行业,对这些行业给予相对较高估值。

然而,从交易轨迹来看,投资策略却呈现完全不同的画面,调仓节奏也是一塌糊涂。

例如,该基金从最初的重仓金融地产,到中期追逐中小创,再到近年布局科技制造,最后再到金融,投资主线并不清晰。今年上半年投资组合中,金融业占比高达73.06%,前十大重仓股中有8只银行股,另外交通运输、仓储和邮政业占比15.87%,采矿业占比3.36%。

从价值和成长风格维度分析,其重仓的银行股属于典型的价值股——估值低、成长性弱、普遍破净。这种持仓结构与基金宣称的“成长”策略形成鲜明反差,不免让人产生“挂羊头卖狗肉”的质疑,更名为“中邮核心价值”更合适。

再看调仓节奏。如果从2024年开始就重仓银行股,该基金年内收益可达50%。实际情况是,该基金直到2025年一季度才大举建仓银行股,恰好是在银行股经历2024年全年大涨之后高位“接盘”。

随着7月以来小登科技股疯涨,银行等老登股进入盘整期,该基金上半年靠获得的收益迅速回吐,最终转为亏损。

看过往交易,这种追高买入的操作模式并非孤例。

再以中国移动的交易为例。在中国移动A股股价从40多元涨至80-100元区间后,该基金在2023年四季度以99元均价买入140万股,成为第三大重仓股。随后从2024年一季度开始减仓,至2025年一季度清仓,期间中国移动涨势缓慢,该基金最多只赚取了微不足道的“鱼尾收益”。

2

十二任经理轮替,能否打破业绩魔咒?

2021年至今,管理该基金的是陈梁,从熊市到牛市,任职回报1.94%。资料显示,陈梁拥有超11年的任职经历,现管理规模38.45亿元,管理过的15只产品中有9只处于亏损状态。

继续翻开中邮核心成长的履历表,仿佛打开一部中国基金业的人才流变史。彭旭、刘格菘、国晓雯、邓立新、王曼……这些在业内响当当的名字都曾执掌过这只产品。

彭旭曾以激进风格在2007年大牛市中声名鹊起;刘格菘后来在广发基金凭借科技股投资跻身顶流;国晓雯在中邮其他产品上也有过不错业绩。但诡异的是,这些明星经理们执掌中邮核心成长期间,均未能扭转乾坤。

其中最引人注目的当属邓立新。作为任职时间最长的基金经理,曾任中邮基金投资总监的他,最终却因“老鼠仓”问题被调查。颇具讽刺意味的是,在其管理期间,该基金收取的管理费累计超过10亿元,留给投资者的却是长期亏损的巨大窟窿。

天天基金网显示,中邮基金管理规模700多亿,规模前10产品除了排第8的中邮核心成长混合A外,均是固收类,公司管理的债基合计规模超500亿。

这充分说明,中邮基金以固收扛大旗。根据最新数据,中邮基金“固收+”产品规模稳健增长,在总规模中占据重要地位,堪称业绩的“稳定器”。

值得注意的是,该公司是首家登陆新三板的公募基金公司,目前市值16亿元。公司第一大股东是首创证券,第二大股东是中邮证券,第三大股东为三井住友银行,无控股股东和实际控制人。这种分散的股权结构,虽然有利于权力制衡,但也可能导致战略决策效率低下,缺乏长期统一的投研文化。

3

结语

十八年间,A股市场经历了多轮牛熊转换,不同风格各领风骚。但中邮核心成长似乎始终在与市场节奏错位共舞。当价值股受宠时,它追逐成长;当成长股起飞时,它回归价值;当板块启动时,它观望;当行情见顶时,它冲锋。

对于持有该基金的投资者而言,最近两日的净值上涨或许能带来短暂慰藉。但一时的风格契合能否真正打破困扰其十八年的业绩魔咒?答案只能交给时间。

中邮基金总经理张志名的最新表态,似乎给投资者注入了一针强心剂。他表示,“稳健是公司经营的基础,更是对投资者的承诺。”

这意味着,中邮基金正在跟行业传统的“规模导向”说再见,转而拥抱可持续价值。

深蓝财经新媒体集群发源于深蓝财经记者社区,已有15年历史,是国内知名财经新媒体,旗下账号关注中国最具价值公司、前沿行业发展、新兴区域经济,为投资者、上市公司高管、中产阶级提供价值内容,欢迎关注。