利好!头部房企宣布:境外债基本清零 利好官宣最大幅度降息 利好债市最新消息

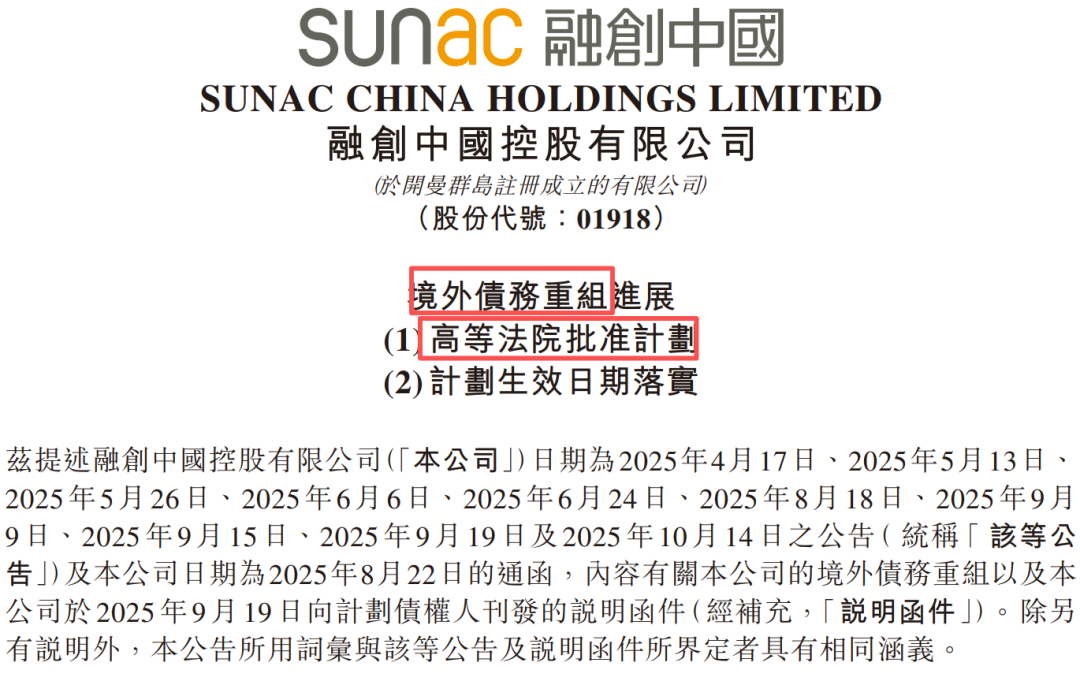

【导读】融创中国约96亿美元境外债重组方案获法院批准

中国基金报记者 南深

11月5日晚,融创中国发布公告,公司约96亿美元的境外债务重组获香港高等法院批准。至此,融创中国重组计划条件均已达成,成为首家境外债基本清零的大型房企。

自今年初宣布启动以来,融创境外债重组稳步推进,4月公布重组方案,6月迈过75%支持率门槛,10月获98.5%债权人投票赞成,如今则获得香港高等法院批准生效。此次债务出清,将为公司接下来的保交楼收官、资产盘活和经营恢复打下基础。

据克而瑞统计,目前完成境内或境外债务重组的房企有11家,融创是第一家完成境内、境外债务全部重组的大型房企。内外债重组完成后,预计将使融创整体偿债压力下降近600亿元,每年可节约大量的利息支出,资产负债表迎来实质性修复。

有业内人士称,这一案例向市场传递积极信号,大型房企的复杂债务问题是可以被有效化解的,这也是行业信心重建的标志性事件。

回顾来看,2023年融创率先完成第一轮境外债重组,依照“化债+展期”主体思路,创新引入强制可转债选项,推出含有新票据、可转换债券、强制可转换债券、融创服务股票的可选“菜单”,受到债权人支持。大股东此前提供的4.5亿美元无息借款,也和债权人同等条件同期转股。

然而到了今年初,市场融资功能尚未恢复、销售尚未整体回暖,境外债权人开始期待更彻底的重组样本,既能从根本上化解房企债务风险,又能满足债权人的流动性需求,还能帮助房企更快脱困、构建可持续经营所需的平稳局面。此背景下,融创推出了新一轮重组方案。

根据计划,融创推出全额债转股选项,向债权人分派两种新的强制可转换债:一类转股价为6.8港元/股,可在重组生效日起6个月内转股;另一类转股价为3.85港元/股,可在重组后18至30个月内转股。重组方案还创新引入了股权结构稳定计划、团队稳定计划等安排,确保公司股权结构与骨干团队的稳定。显然,这一方案得到了各方的认可。

业内普遍认为,卸下债务重担成功脱困,是房企重获新生的关键一步。融创等已率先完成债务重组的房企,有望回归健康发展轨道,在更加注重产品与服务的行业新时期抢占先机。

截至11月5日收盘,融创中国最新市值为170.9亿港元。

编辑:杜妍

制作:舰长

审校:许闻

注:本文封面图由AI生成

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)