百年未有之大变局!钱将流向哪里? 世界百年未有之大变局加速演进 百年未有之大变局从哪里提出来的

作者 |雅宁

进入2025年,G税,脱钩,全球化破裂,黄金疯涨等等,很多人没有意识到,我们现在所处的经济环境和世界形势,是百年未有之大变局。

当全球进入“小院高墙”,岛链经济时代,唯有的应对,就是分散配置。

要知道,大国博弈之下,往往会带来货币的贬值,这背后是大国的对抗与战略,但是普通人的钱袋子,经不起几次折腾。

世道越乱,对冲越重要。

当全球化破裂时,把所有资产单押在任何一个国家、一个经济体,都像是在走钢丝,风险极大。

这几年,全球局势不太平,加上内地的资产荒,有钱人的投资正从单一经济主体的资产,挪向全球。

比如这两年深受有钱人追捧的香港保险,它的底层逻辑就是全球资产配置。

根据香港保监局的最新数据,2024年内地居民赴港投保保费继续攀升,高达628亿港元,超过了2023年(590亿港元),同比增长6.5%。

如果你看好外面的世界,想要寻求其他投资机会,但苦于没有投资经验,香港分红储蓄险是一个安全、能稳定穿越周期、又能合理增值的选择。

长期持有保单的情况下,预期利益可以达到7%(复利)。既可以让你吃到全球经济增长的红利,又没有本金损失的风险。

以下面这份方案为例,

总保费100万美元,年交20万美元,交5年。

第20年末,保费翻2.86倍,100万美元预期变286万美元,

此时的IRR为6%,折算成单利为10.36%。

第30年末,保费翻5倍,100万美元预期变521万美元,

此时的IRR为6.06%,折算成单利为15%。

想要进一步了解,扫码添加好友

要知道,买香港保险,就是买保险背后的投资能力。

香港没有外汇管制,钱到了香港可以在全球范围内自由投资。

我们借助保险这个通道,一键跟投全球优质资产,避免了普通人自己做投资的择时和决策风险。

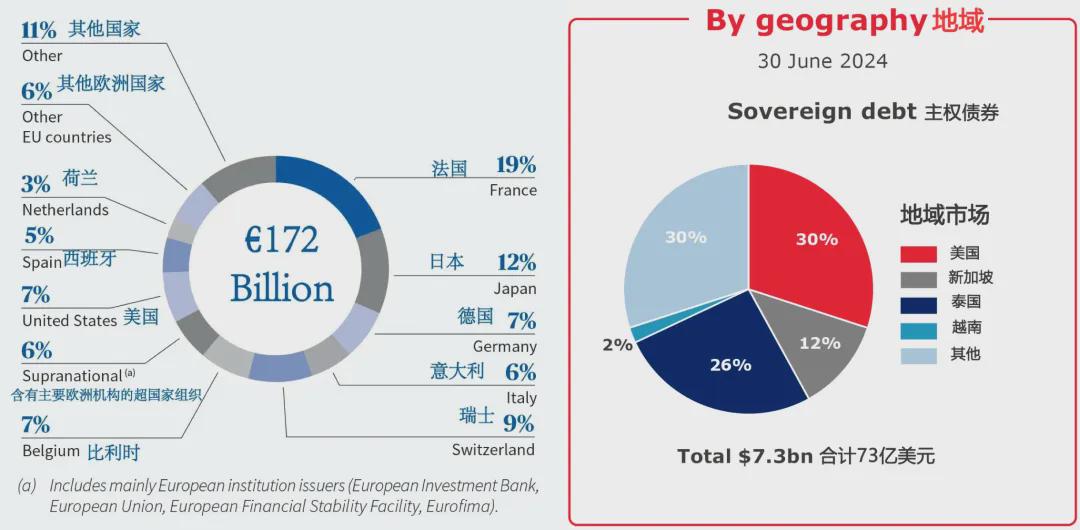

下图是香港两家主流保险公司的债券资产分布。可以看到,就债券投资这一项,就囊括了全球各个国家和地区的优质债券。

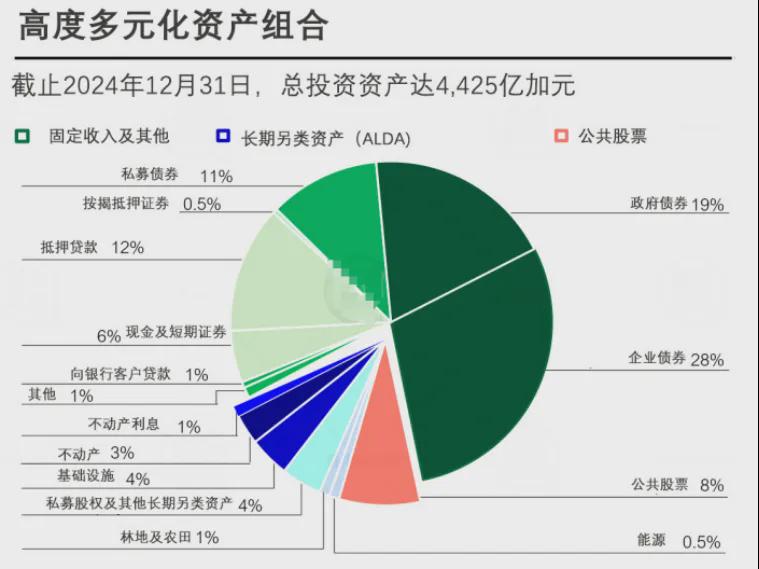

在投资品类方面,也是多元分散投资。某家保险公司的资产分布,包括优质的股票、债券,还有农地、林地这些“另类资产”。

除了可以全球投资,带来比较高的收益,香港保险另外几个功能也十分强大。

1、无限次更改被保人,保单传承无限制。

通过转换被保人,分红储蓄险实现高效传承,代代相传,无限次数转换。相较于其他资产,这份保单就省去了未来要缴纳遗产税、房地产税的担心。

2、提领功能,给自己规划养老现金流。

还是上面的方案,45岁的人,每年交20万美元,交5年:

到55岁这年开始(保单第10年),每年提取5万美元(折合约人民币36万/年);

领到70岁时,累计提领80万美元,此时保单里预期还有约251万美元,随时可以传给下一代。

3、部分香港分红储蓄险还多币种转换功能。

假设投保时选择了美元保单,将来孩子需要到英国留学,可以把保单拆成两份,其中一份保单里的钱可以换成英镑。对于将来有留学需求的家庭,非常便捷。

想要进一步了解香港保险的朋友,欢迎扫码咨询。另外,我们准备了一份【香港保险实用手册】,感兴趣的也可以扫码免费领取。