助贷“24%+权益”新玩法兴起,变相加息遭遇大量客诉 助贷行业新玩法 助贷新规2025哪些影响

助贷新规实施倒计时,在助贷机构启动年化利率从36%降至24%的合规转型的同时,一种名为“24%+权益”的新模式正在悄然兴起。

第一财经调查发现,多家助贷平台通过捆绑“小权益会员”或“大权益增值包”,试图在合规框架内变相突破利率限制。其中大权益费用甚至与借款额度直接挂钩,单次扣费高达上千元。平台多宣称此类设计“自愿购买、质价相符”,但实测显示,部分用户遭遇默认勾选扣费、退费难等问题,相关投诉量已超5000条。

当监管红线遭遇客诉压力,这场游走于合规边缘的“利率游戏”还能玩多久?

“24%+”模式兴起

国家金融监管总局4月3日发布的《关于加强商业银行互联网助贷业务管理提升金融服务质效的通知》(下称“助贷新规”)规定,商业银行应当在合作协议中明确平台服务、增信服务的费用标准或区间,将增信服务费计入借款人综合融资成本,明确综合融资成本区间。这也意味着,助贷行业提供服务的年化利率被压降至24%以下已是大势所趋。

新规将于10月1日起施行,留给产业链“玩家们”的时间已不到4个月。据业内人士透露,自5月起,多家助贷机构已紧锣密鼓地启动年化利率从36%降至24%的合规转型工作。

在压降利率的同时,助贷机构也纷纷探索新的业务模式,“24%+”新模式悄然兴起。

记者日前对乐享借、天美贷、即分期、分期乐、小赢卡贷、宜享花、省呗等多款助贷类App进行实测,并重点调研了权益类产品,发现该模式主要呈现两种形态。

第一类是小权益产品。即利用“月卡会员”或“季卡会员”的形式,提供一批金融、生活领域的限时服务权益,并收取每月30~50元不等的会员费用。

以小赢卡贷为例,记者在App上看到,该平台提供一款VIP季度卡服务,花费149元开通,可以获得提额通道、优先审批、极速放款三项权利,同时还可以获得话费立减、热门会员、打车券、饮品券等权益。

另一类为大权益产品,业内也称为“增值权益包”。这类产品的核心逻辑是权益定价与额度绑定,申请的借贷额度越高,权益费用也越高,并一次性进行扣费。收费的灵活性较大,从199元至1999元不等。

以天美贷平台为例,深圳借贷者阿亮向记者反映,自己近期在该平台借款5700元,但平台在未经本人允许的情况下开通了大权益Pro服务,每个月需额外支付权益费213元。

“这种模式本质上是将原本的‘双融担’做成了‘24%+权益’,是一种向合规化升级的方式。”一名助贷机构人士对记者表示,但“24%+权益”模式必须符合客户自愿、质价相符这两个原则。

与此前相比,第一财经注意到,目前多数助贷机构的权益产品具备共性特征。第一,采购外部权益为主,内部权益少;虚拟权益多,实物权益少。第二,多数产品不与借款强关联,试图控制客诉率。

“这些设计背后都有环环相扣的逻辑。”上述助贷行业人士告诉记者,实物权益的链条长、过程复杂,一旦客户拒收或要求退费,更容易被认定为非法放贷。但与之相比,虚拟服务产品的交易链条非常简单,技术链条也更加成熟。

他向记者举例说,现在很多助贷机构的“大权益”虚拟服务产品建立了标准化模块、接入多家供应商,可以根据客户借贷额度自动生成权益包,并自动获取订单、生成卡券兑换链接、发货等,流程“一气呵成”。即便是权益包退款,也会有一定的解决方案将损失降到最低。

这类“24%+权益”模式是如何盈利的?

一方面,如果运营得当,平台可以从“免息券”“提额券”等金融权益产品中获取一定的收益。另一方面,平台会向供应商批量采购第三方权益折扣包,采购价格通常远低于售价,可赚取中间的差价。此外,可以为第三方权益平台导流,收取其中的“返佣费”。

有消费金融机构人士给记者举例,比如平台绑定的一个生活类权益包,给客户的售价是100元,但可能向供应商采购的价格只有10元。中间的差价部分就可以用于弥补风险成本损失。“不过随着竞争加剧,这种模式正面临挑战,平台不得不压缩差价空间以维持用户满意度。”他补充称。

第三方权益供应商厮杀红海

“24%+”模式兴起,也催生了一个新的服务群体——第三方权益供应商。这些机构在助贷平台和各类生活服务平台之间搭建桥梁,通过提供撮合服务获取佣金。

例如,在上述小赢卡贷的VIP会员权益合同中,记者注意到,合同提及会员权益服务提供方为深圳市橡树黑卡网络科技有限公司(下称“橡树黑卡”)。

企查查信息显示,橡树黑卡成立于2018年,是一家专精特新中小企业。官网信息显示,该公司为一家会员权益服务平台,助力企业构建会员体系,实现活跃与创收,服务机构包括华润、Keep、途虎养车等。

记者从多位业内人士处获悉,除了橡树黑卡,目前市场上较为头部的供应商还有纬雅XX、烈熊XX、及未XX。

这些机构提供的服务有两类收费逻辑:一是基于“批发”,为助贷机构提供权益产品组合,并赚取买卖价差。这部分利润根据不同商家的情况存在一定差异。二是基于服务,直接作为第三方主体与客户签署合同,收取费用,成为合规“防火墙”。即使出现客诉问题,也可以保证风险不蔓延至甲方。

第三方权益服务供应商的竞争也日益激烈。“虽然需求多了,但这行越来越卷。”一名中小型供应商负责人对第一财经表示,以往甲方集中采购可能会看权益包内容、公司年限、交易规模、团队背景等多维度的信息,但近期基本只看采购价格,因为甲方要控制成本。

多家服务供应商人士也对记者表示,今年开始,这类机构的数量激增,甚至有许多中小助贷机构由于面临生存压力,直接转型为“乙方”,价格战变得日益激烈。

模式合规性、可持续性存疑

当前市场最为关注的则是,“24%+权益”模式的合规性和可持续性如何?

这一创新模式正面临严峻挑战。会员权益服务,特别是与贷款额度挂钩的“大权益”产品,已成为消费者投诉的重灾区。记者发现,在某第三方投诉平台,“贷款+权益”相关投诉已累计超过5000条,主要集中反映两大问题:一是贷款过程中权益服务被默认勾选开通,消费者在不知情的情况下被扣费;二是会员权益退费流程复杂,自动续费机制引发大量争议。

监管方面亦有相关限制。原银保监会曾发布《关于规范民间借贷行为,维护经济金融秩序有关事项的通知》,禁止发放无指定用途贷款,或以提供服务、销售商品为名,实际收取高额利息(费用)变相发放贷款行为。

多位业内人士指出,能否有效解决客诉问题,将直接决定这一模式能否在监管框架下持续发展。

“低价格、低行权率、低客诉率几乎是‘不可能三角’。”上述中小型供应商负责人提及,现在提供的权益方案也在试图通过历史数据分析、大数据等方式来尽可能增加方案的优势和“含金量”。

他向记者举例,比如与助贷机构深度合作结合AI技术,识别投诉敏感客户,并针对性提供“权益包”方案,从而降低客诉率。又或者在方案设计上,通过一些时间或者行权条件上的巧妙设计,让客户行权率变低,从而降低实际成本。

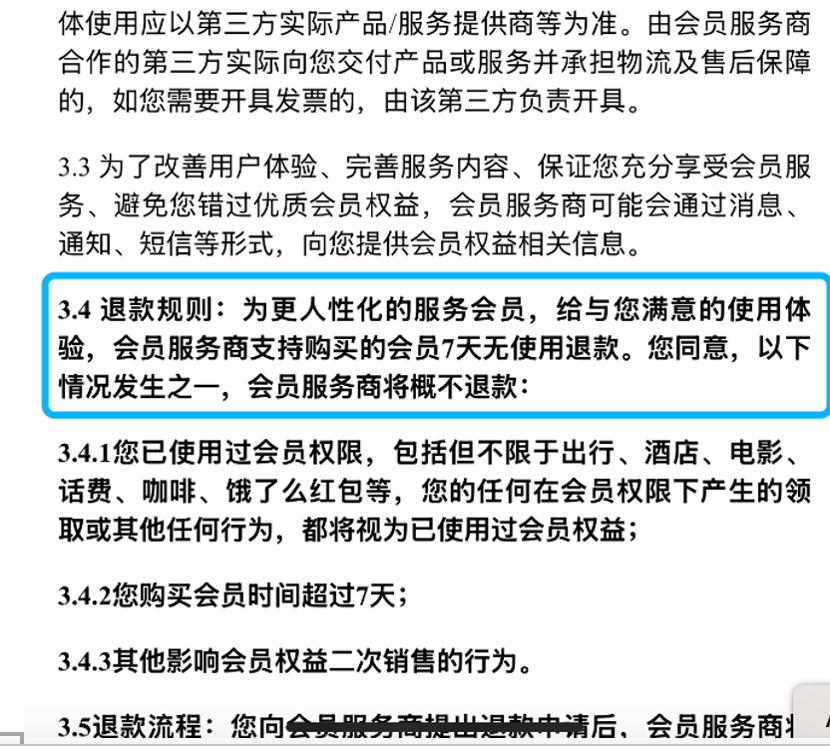

此外,记者在调研中发现,为增强合规性,多家助贷平台的权益服务协议中,注明提供服务权益7天无理由退费。比如,一家中腰部助贷机构的服务协议提到,“为更人性化地服务会员,给予您满意的使用体验,会员服务商支持购买的会员7天无使用退款”。

在这场合规与盈利的博弈中,助贷行业正面临关键转型。多位业内人士指出,仅靠技术手段规避监管难以持久,唯有真正落实“客户自愿”原则,构建透明、合理的服务模式,才能在监管框架下实现可持续发展。