熊园:地产、价格等内需指标进一步走弱 熊园:地产、价格等内需指标进一步走弱

熊园 刘安林(熊园 系国盛证券首席经济学家、中国首席经济学家论坛理事)

每半月,我们基于“供给、需求、价格、库存、交通物流、流动性”6 大维度,跟踪最新宏观高频数据的边际变化,本期为2025.6.2 -2025.6.15相关数据跟踪

核心结论:基于6 大维度的高频数据,近半月经济核心变化在于:1 )30 城新房、18城二手房销售环比明显回落,弱于季节规律,同比降幅扩大,尤其新房销售绝对值续创同期新低;2)发电耗煤、钢材表需、水泥开工等相关指标显著走弱,弱于季节规律、且部分指标再创同期新低;3)由于以伊冲突爆发、国际油价飙升,但其他上中下游价格仍然多数偏弱,指向6 月国内物价可能仍有压力。

1、往后看,继续提示:六七月份应属于“关税谈判期、经济观察期、存量政策落地期、增量政策酝酿期”,可谓“四期叠加”,短期紧盯4 点:1 )美国与中国、欧盟的关税谈判;2 )房价、地产销售的实际走势等;3)财政发力情况,包括政府债券发行节奏以及实物工作量形成情况等;4 )特殊再融资债的偿还节奏。

2、具体看,近半月(2025.6.2-6.15)高频表现如下:

>供给:上游开工多数回落,中下游开工延续偏强;

>需求:新房、二手房销售环比均明显回落,生产复工仍弱;

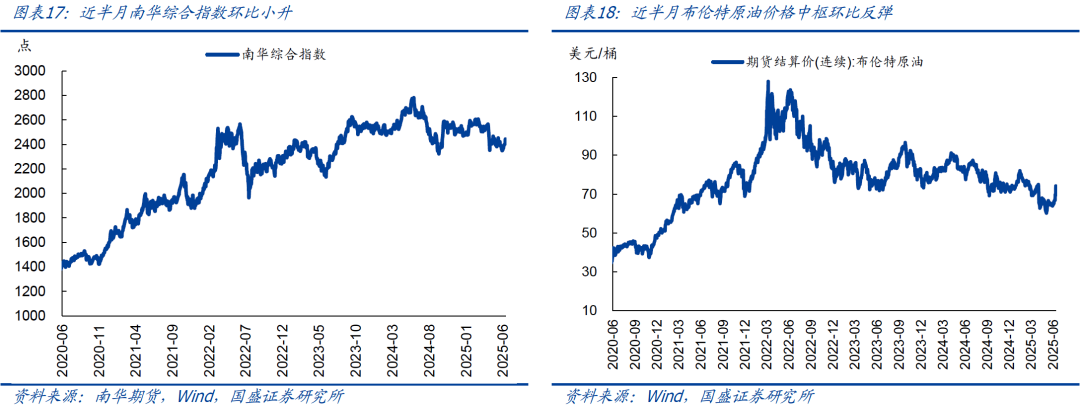

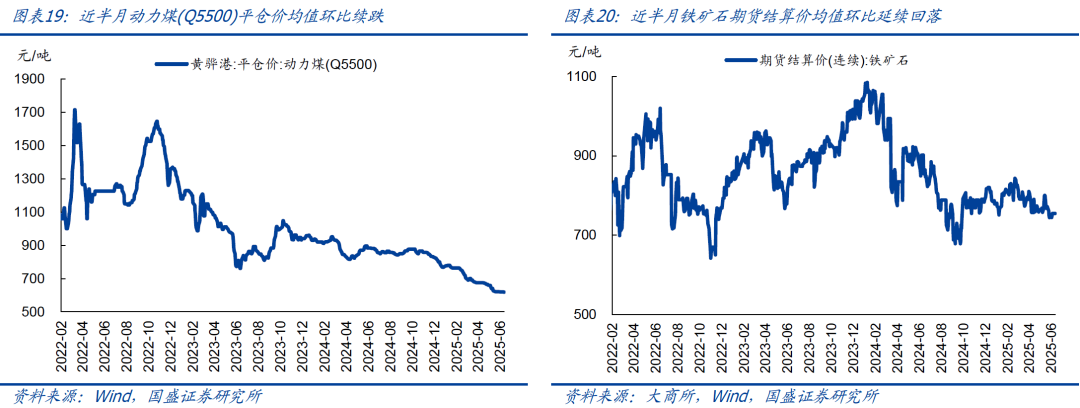

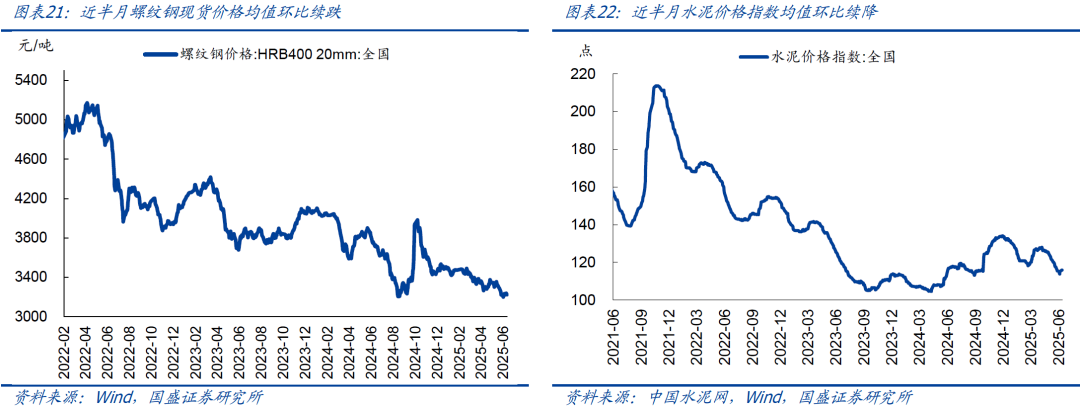

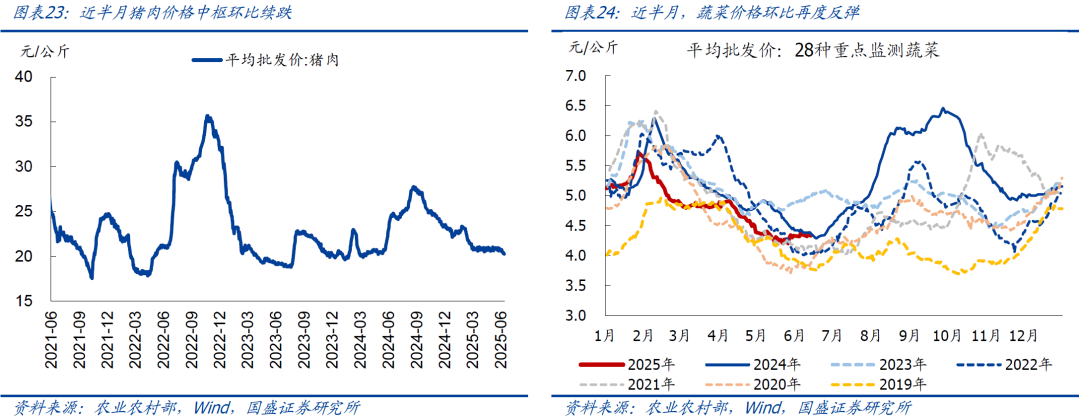

>价格:南华指数环比小升,上中下游价格仍然多数回落;

>库存:工业金属、沥青库存续降,电煤、水泥库存回升;

>交通物流:商业航班、地铁出行人数延续回落,航线运价续升;

>流动性:国内债券收益率有所回落,专项债发行仍待提速。

报告摘要:

一、供给:上游开工多数回落,中下游开工延续偏强。

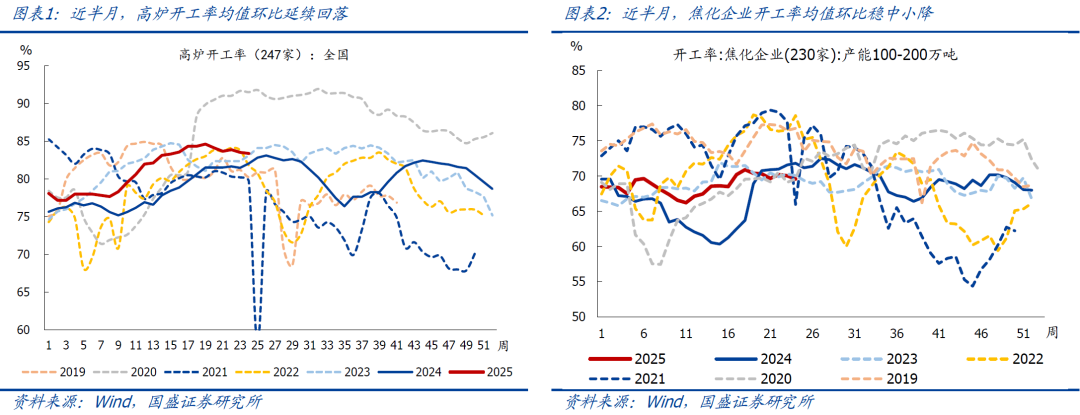

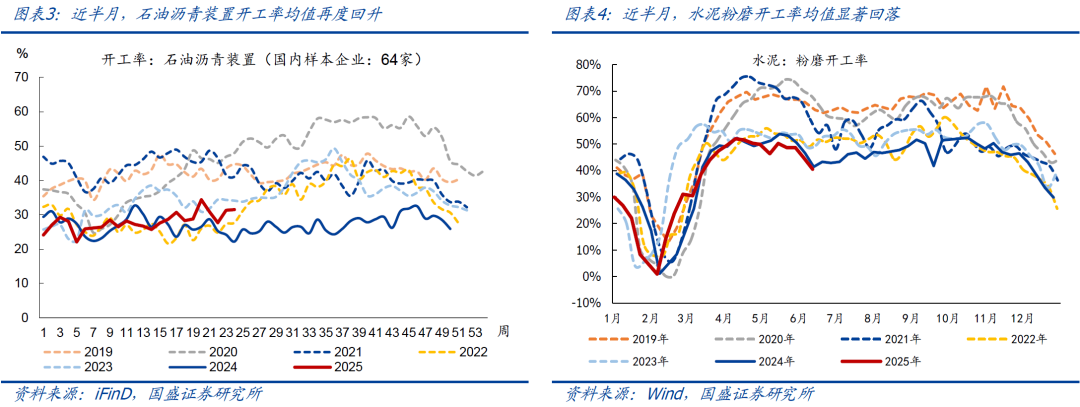

>中上游看,近半月来,全国247家高炉开工率环比回落0.4个百分点至83.5%,仍为近年同期次高,相比2024年、2019年同期分别偏高1.7、2.8个百分点。焦化企业开工率均值环比回落0.1个百分点至69.8%,再创近年同期次低,相比2024年、2019年同期分别偏低1.9、6.8个百分点。石油沥青装置开工率环比再度回升2.2个百分点至31.4%,强于近年同期均值,相比2024年同期偏高8.2个百分点、相比2019年同期仍然偏低12.7个百分点。水泥粉磨开工率均值环比显著回落6.1个百分点至42.6%,续创近年同期新低,环比弱于季节规律(2019-2024年同期均值为-4.4个百分点),相比2024年、2019年同期分别偏低1.4、21.8个百分点。

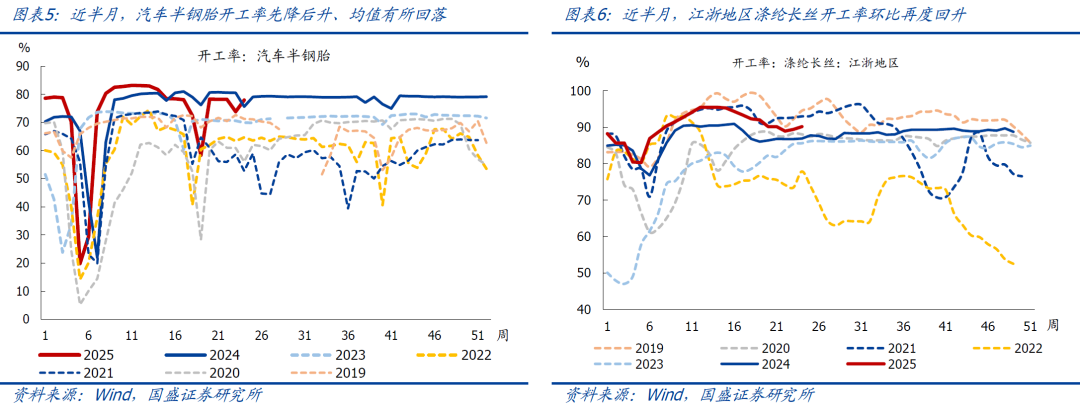

>下游看,近半月,汽车半钢胎开工率先降后升、均值环比回落2.3个百分点,绝对值仍在同期高位,相比2024年同期偏低2.2个百分点、相比2019年同期仍然偏高4.0个百分点。江浙地区涤纶长丝开工环比再度回升0.2个百分点至89.8%,仍在偏高水平,同比偏高3.0个百分点、相比2019年同期偏低3.6个百分点。

二、需求:新房、二手房销售环比均明显回落,生产复工仍弱。

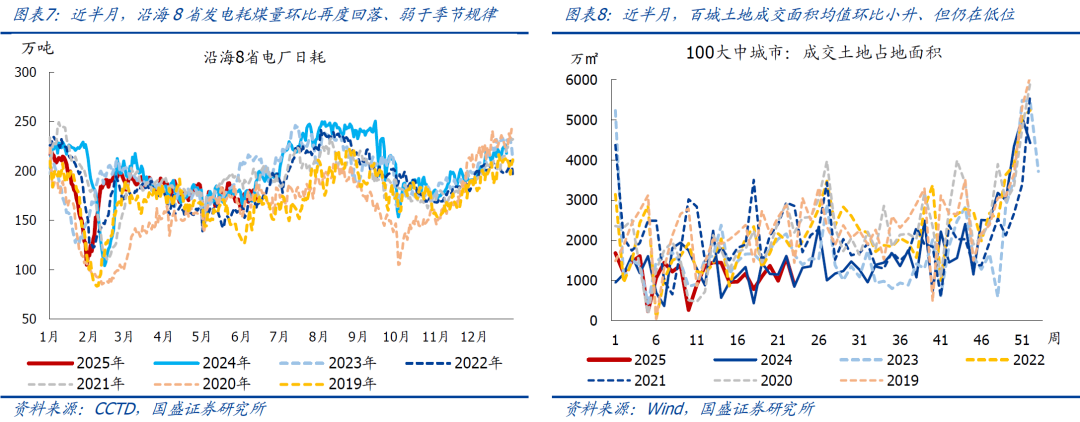

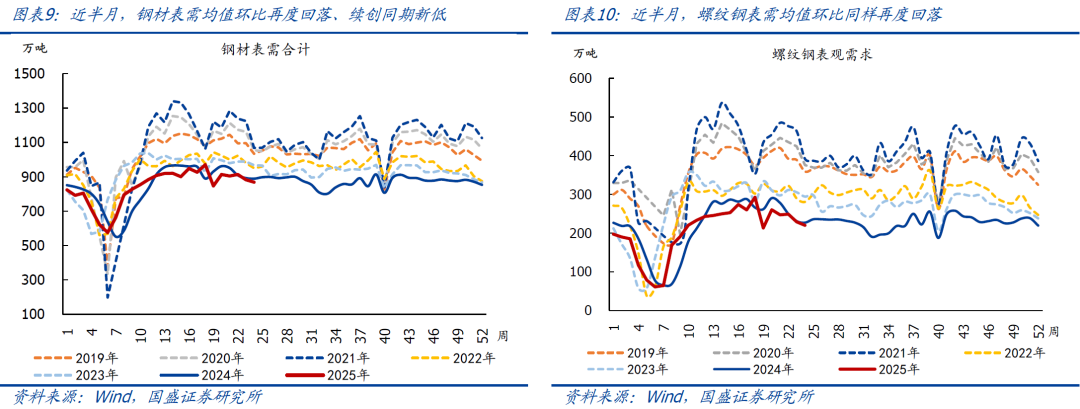

>生产复工:近半月,沿海8 省发电耗煤均值环比再度回落3.1%至约172.4万吨,环比仍然弱于近年同期均值(2017-2024年同期均值为增0.9%),同比约为-1.7%。百城土地周均成交1230.7万㎡,环比回升4.3%,弱于近年同期季节规律(2019-2024年同期均值为增6.5%);同比偏高约0.2%。钢材表需、螺纹钢表需均值环比再度回落,绝对值再创近年同期新低:钢材、螺纹表需分别环比-3.7%、-9.4%,2019-2024年同期均值分别-5.1%、-8.7%,同比分别偏低1.7%、2.0%。

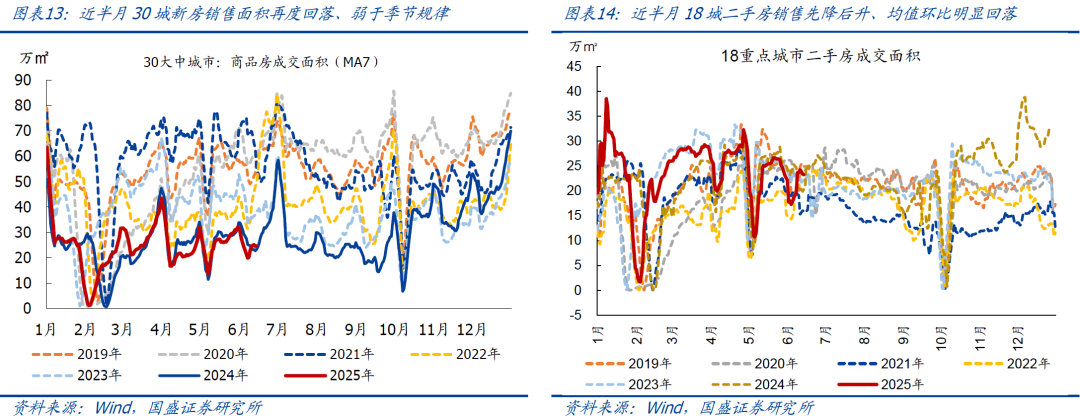

>线下消费:新房、二手房销售均明显回落,乘用车销售仍有韧性。1 )新房:近半月,30 大中城市新房销售环比再度回落26.8%,显著弱于近年同期均值(2017-2024年同期均值为-5.9%),同比降幅扩大至8.0%。2 )二手房:18 城新房销售面积下降后升、录得21.2万㎡,环比回落18.2%,同样显著弱于近年同期均值(2017-2024年同期环比均值为-9.4%),同比约-6.3%。3 )乘用车:5 月以来,乘用车日均销售5.83万辆,环比4 月降2.4%,同比增13.4%。

三、价格:南华指数环比小升,上中下游价格仍然多数回落。

>上游资源品:南华综合指数环比小升0.4%,同比降幅收窄至9.9%。重点商品中:布油价格均值环比反弹4.2%,尤其6.13由于以伊冲突爆发,国际油价显著上涨,同比跌幅收窄至16.3%;黄骅港Q5500动力煤价均值环比续跌0.2%、收于619元/吨,同比下跌29.7%;铁矿石价格均值环比下跌0.9%、同比续跌13.8%。

>中游工业品:螺纹钢价均值环比续跌1.4%,绝对值续创近年同期新低,同比下跌13.9%;水泥价格指数环比续降1.5%,同比转为下跌1.5%。

>下游消费品:猪肉价格均值环比续跌1.5%至约20.5元/公斤,同比降幅扩大至15.2%;蔬菜价格均值环比涨1.7%,强于季节性(2017-2024年同期均值-1.3%)。

四、库存:工业金属、沥青库存续降,电煤、水泥库存回升。

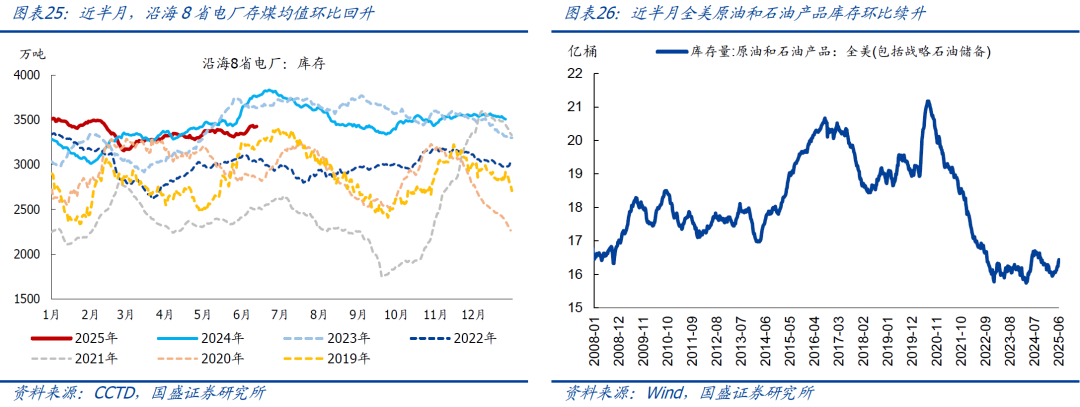

>能源:沿海8 省电厂存煤回升1.5%、弱于同期均值,同比降幅扩大至8.2%。

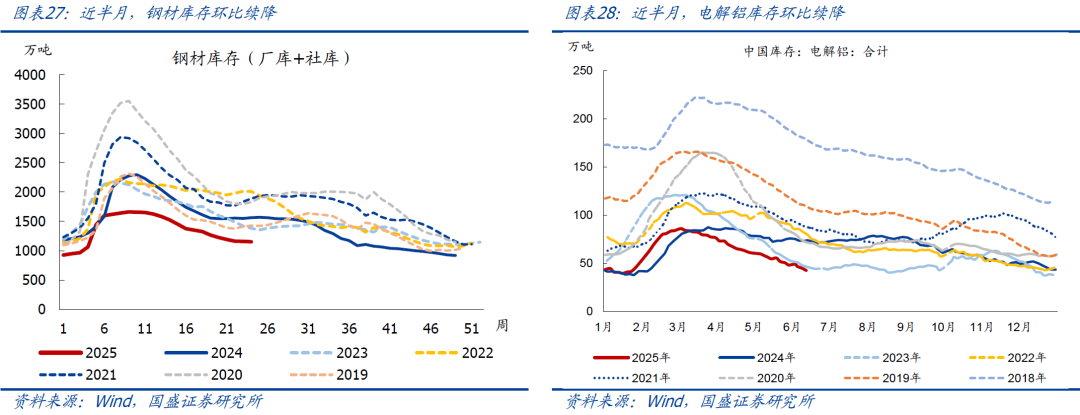

>金属:钢材库存环比续降1.0%,铝库存环比降11.2%,绝对值均创同期新低。

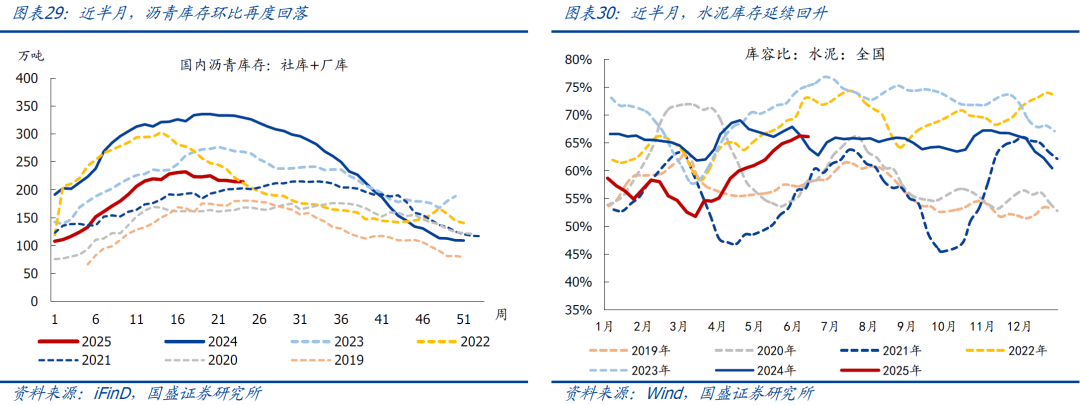

>建材:沥青库存环比回落2.4万吨、同比偏低115.3万吨;水泥库存环比续升。

五、交通物流:商业航班、地铁出行人数延续回落,航线运价续升。

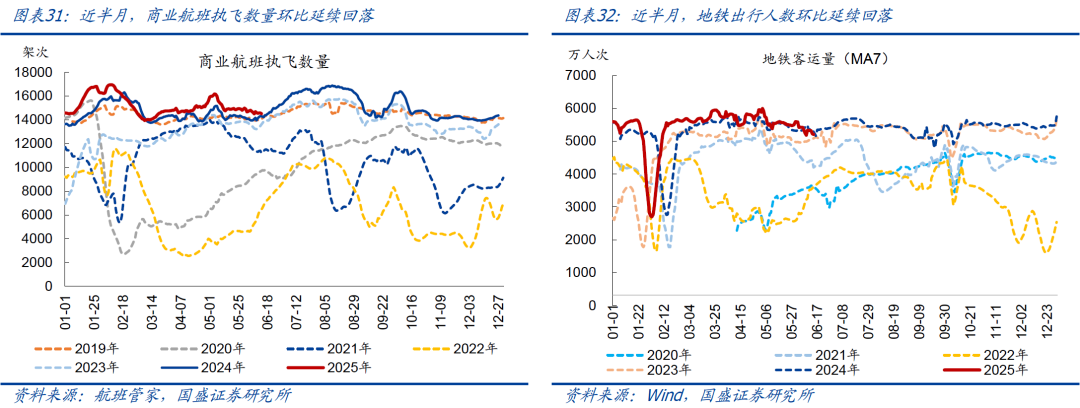

>人员流动:近半月,航班执飞数量均值环比续降2.3%,仍为有数据以来同期最高,约为2019年同期的103.6%。地铁出行人数环比续降2.3%,仍为同期最高。

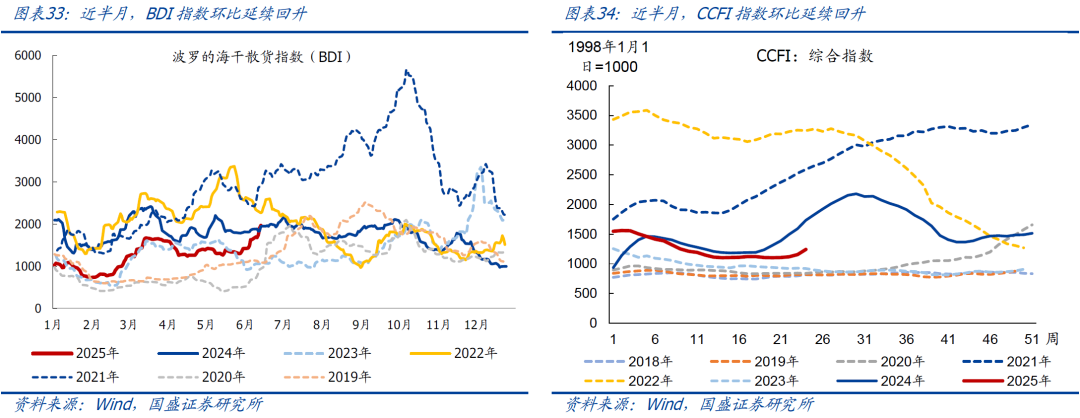

>出口运价:近半月来,BDI指数环比续升23.6%,同比降幅收窄至11.2%;CCFI指数环比续升7.8%,同比仍然偏低27.9%。

六、流动性跟踪:国内债券收益率有所回落,专项债发行仍待提速。

>货币市场流动性:央行通过OMO净回笼7444亿元。货币市场利率普遍回落,DR007、 R007、Shibor(1 周)均值环比分别回落6.8bp、6.2bp、4.1bp。R007、DR007利差稳中小升、但绝对值仍在低位,指向不同机构之间分层并不明显。3 月期AAA、AA+同业存单收益率分别回落1.1bp、1.4bp。

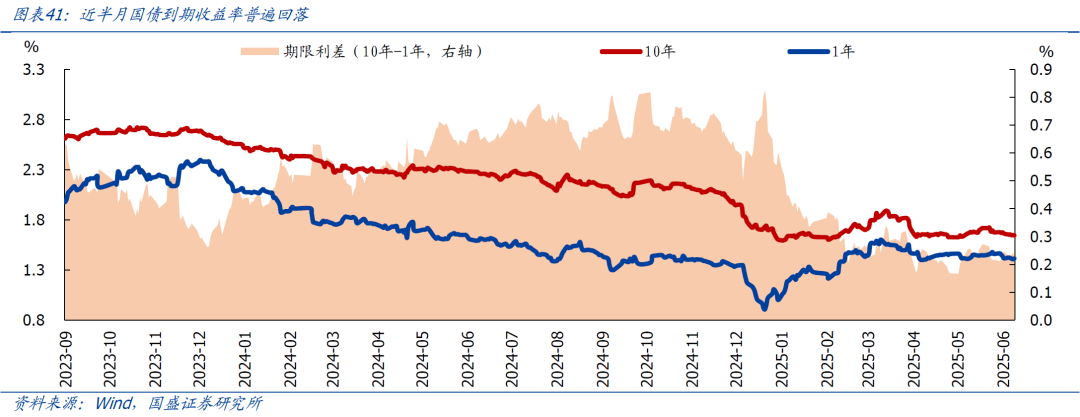

>债券市场流动性:近半月利率债发行15554.0亿元,环比多发1929亿元;地方专项债发行143.8亿元;年初以来合计发行16479.4亿元,按4.4万亿元额度计算,发行进度37.5%,发行进度仍然偏慢。10Y、1Y国债到期收益率均值分别环比回落4.0bp、2.2bp,分别收于1.645%、1.415%。

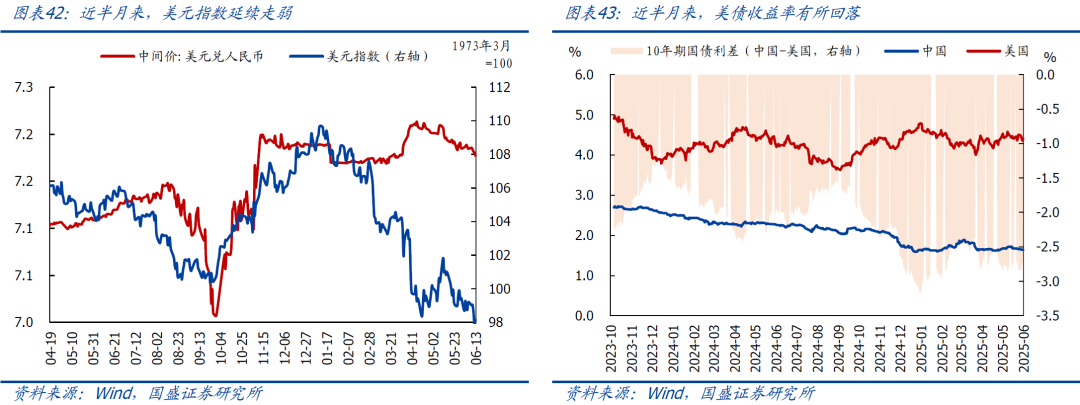

>汇率&海外市场:由于关税谈判不及预期、美国经济不确定性增加,美元指数均值环比续跌0.9%、收于98.145。其中:美元兑人民币(央行中间价)均值回落0.1%。截至6.13,10Y美债收益率均值环比再度回落4.5bp、收于4.41%。

风险提示:

正文如下:

一、供给:上游开工多数回落,中下游开工延续偏强

除石油沥青装置开工外,上游开工多数回落。近半月来,全国247家样本高炉开工率均值环比回落0.4个百分点至83.5%,仍为近年同期次高(低于2020年同期),相比2024年、2019年同期分别偏高1.7、2.8个百分点。焦化企业开工率均值环比回落0.1个百分点至69.8%,再创近年同期次低(仅高于2020年同期),相比2024年、2019年同期分别偏低1.9、6.8个百分点。石油沥青装置开工率均值环比再度回升2.2个百分点至31.4%,强于近年同期均值(2019-2024年同期均值为-0.3个百分点),相比2024年同期偏高8.2个百分点、相比2019年同期偏低12.7个百分点。水泥粉磨开工率均值环比显著回落6.1个百分点至42.6%,续创近年同期新低,环比仍然弱于季节规律(2019-2024年同期均值为-4.4个百分点),相比2024年、2019年同期分别偏低1.4、21.8个百分点。

中下游开工仍有韧性。近半月来,汽车半钢胎开工率先降后升、均值环比回落2.3个百分点,绝对值仍在同期高位,近半月均值相比2024年同期偏低2.2个百分点、相比2019年同期仍然偏高4.0个百分点。江浙地区涤纶长丝开工均值环比再度回升0.2个百分点至约89.8%,仍在同期偏高水平,相比2024年同期偏高3.0个百分点、相比2019年同期偏低3.6个百分点。

二、需求:新房、二手房销售环比均明显回落,生产复工仍弱

1.生产复工:发电耗煤、钢材表需再度回落,土地成交仍在低位

沿海8 省发电耗煤环比再度回落、弱于季节规律。近半月来(5.30-6.12),沿海8省发电日均耗煤均值环比再度回落3.1%至约172.4万吨,环比弱于近年同期均值(2017-2024年同期均值为增0.9%),同比约为-1.7%。

百城土地成交环比小升、但仍在低位。近半月(数据截至6.8),百城土地周均成交面积均值录得1230.7万㎡,仍为近年同期次低(仅高于2024年同期);环比回升4.3%,弱于近年同期季节规律(2019-2024年同期均值为增6.5%);相比2024年同期偏高约0.2%,相比2019年和2021年同期分别偏低42.9%、57.6%。

钢材表需、螺纹钢表需均值环比再度回落,绝对值再创近年同期新低。近半月,钢材表观需求再度回落、均值环比下降3.7%至约875.1万吨,降幅小于近年同期均值(2019-2024年同期环比均值为-5.1%),绝对值续创近年同期新低,相比2024年、2019年同期分别偏低1.7%、17.8%。其中:螺纹钢表需同样再度回落、均值环比下降9.4%至约224.5万吨,降幅同样大于近年同期均值(2019-2024年同期环比均值为-8.7%),绝对值续创近年同期新低,相比2024年、2019年同期分别偏低2.0%、40.0%。

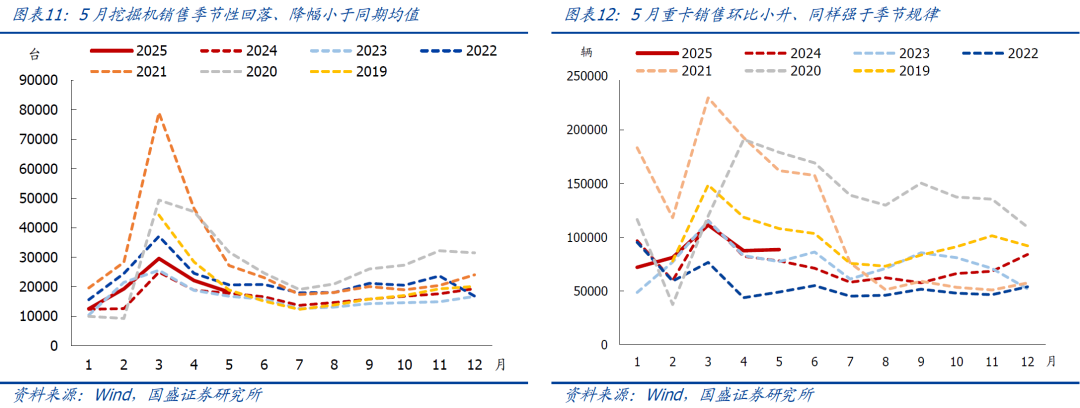

挖掘机、重卡销售环比强于季节规律。5 月挖掘机销量1.82万台,环比4月下降17.8%,降幅小于近年同期均值(2019-2024年同期均值为降22.8%),相比2024年同期仍然偏高2.1%。其中:国内销售0.84万台,环比4月下降33.1%,同比下降1.5%。5月重卡销量8.88万辆,环比4月增加1.3%,仍然强于近年同期均值(2019-2024年同期均值为-5.1%),同比增13.6%。

2.线下消费:新房、二手房销售均明显回落,乘用车销售仍有韧性

30城新房成交再度回落,弱于季节规律,绝对值再创近年同期新低。近半月来,30大中城市新房日均销售再度回落,均值环比回落26.8%,显著弱于近年同期均值(2017-2024年同期均值为-5.9%),绝对值续创近年同期最低,相比2024年同期降幅扩大至8.0%,相比2019-2021年同期均值分别下降59.7%、62.2%、64.2%。

18城二手房销售先降后升、均值环比明显回落,降幅大于季节规律。近半月来,18个重点城市二手房销售面积先降后升、录得21.2万㎡,环比回落18.2%,同样显著弱于近年同期均值(2017-2024年同期环比均值为-9.4%),相比2024年同期下降6.3%。年初以来,18 个重点城市二手房日均成交面积23.7万㎡,相比2024年同期升幅收窄至约11.9%。

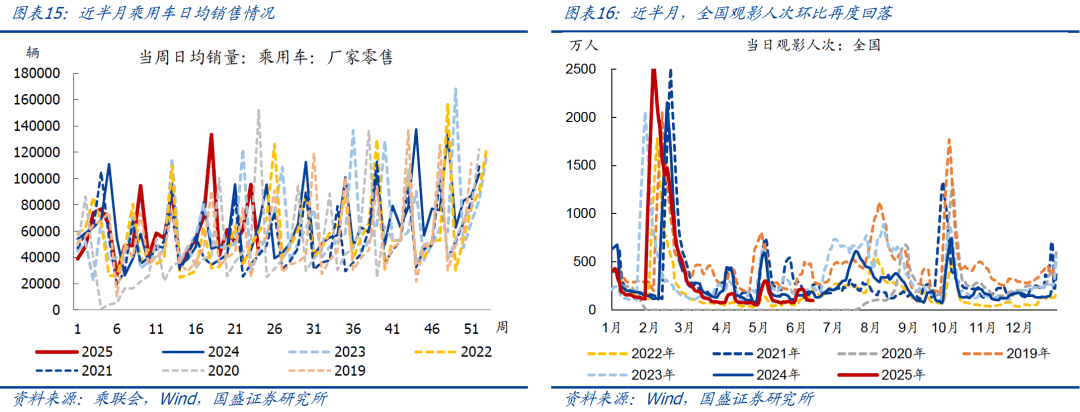

乘用车销售仍有韧性。据乘联会,5月以来乘用车日均销售5.83万辆,环比4月下降2.4%,相比2024年同期偏高13.4%。年初以来,乘用车日均销售5.82万辆,相比2024年同期偏高14.8%。

观影人次再度回落、弱于季节规律,绝对值阶段性创近年同期新低。近半月来,全国电影观影人次再度回落,均值录得112.5万人次,并阶段性创近年同期新低,环比下降14.0%、仍然弱于近年同期均值(2017-2024年同期环比均值为增5.6%),相比2024年和2019年同期分别下降22.2%、70.0%。

三、价格:南华指数环比小升,上中下游价格仍然多数回落

上游资源品:南华综合指数环比小升,原油价格反弹,煤炭、铁矿石等价格续跌。近半月来,南华综合指数均值环比小幅回升0.4%,相比2024年同期跌幅收窄至9.9%。重点大宗商品中:布伦特原油价格近半月均值环比反弹4.2%,尤其是6 月13日,由于以伊冲突爆发,市场对于原油供给担忧增加,导致国际油价显著上涨,相比2024年同期跌幅收窄至16.3%。黄骅港Q5500动力煤平仓价均值环比续跌0.2%、收于619元/吨,相比2024年同期下跌29.7%。铁矿石期货(连续合约)结算价收于754.5元/吨,近半月均值环比下跌0.9%,相比2024年同期均值续跌13.8%。

中游工业品:钢材、水泥价格环比续跌。近半月来,螺纹钢现货价格均值环比续跌1.4%,续创近年同期新低,相比2024年同期下跌13.9%。水泥价格指数均值环比续降1.5%、收于115.92点,相比2024年同期下跌1.5%。

下游消费品:猪肉价格环比续跌,蔬菜价格反弹。近半月来,猪肉价格均值环比续跌1.5%至约20.5元/公斤,相比2024年同期跌幅显著扩大至15.2%。蔬菜价格均值环比再度上涨1.7%,强于季节规律(2017-2024年同期均值为-1.3%),同比跌幅收窄至1.2%。

四、库存:工业金属、沥青库存续降,电煤、水泥库存回升

1.能源库存

沿海8省电厂存煤环比有所回升、弱于近年同期均值,绝对值仍在高位;全美原油及石油产品库存续升。近半月来,沿海8省电厂存煤均值环比回升1.5%至约3390.5万吨,弱于近年同期均值(2017-2024年同期环比均值为增3.1%),相比2024年同期降幅扩大至8.2%、相比2019年同期偏高5.7%。截至2025年6月6日,全美原油及石油产品库存环比续升1983.5万桶,绝对值回升至16.44亿桶。

2.工业金属

钢材、电解铝库存续降,均再创近年同期新低。近半月来,钢材库存环比续降1.0%,录得1151.7万吨,续创近年同期新低,相比2024年同期降幅扩大至26.2%。电解铝库存环比续降11.2%、降幅仍然大于近年同期季节规律(2017-2024年同期均值为-7.1%),绝对值续创近年同期新低,相比2024年同期降幅进一步扩大至38.2%。

3. 建材库存

沥青库存续降,水泥库存延续回升。近半月,沥青库存(厂库+社库)环比下降2.4万吨至约214.5万吨,相比2024年同期仍然偏低115.3万吨。水泥库容比均值环比续升1.0个百分点至66.2%,相比2024年同期偏高1.1个百分点。

五、交通物流:商业航班、地铁出行人数延续回落,航线运价续升

人员流动:商业航班执飞数量、地铁出行人数延续回落,但绝对值仍在高位。近半月来,商业航班执飞数量均值环比续降2.3%至约14567架次/日,仍为有数据以来同期最高;相比2024年同期偏高3.1%,约为2019年同期的103.6%。10 个重点城市地铁客运人数均值环比续降2.3%、录得5388.3万人次,均值仍为近年同期最高,相比2024年同期偏高0.4%。

出口运价:BDI指数、CCFI指数延续回升。近半月来,波罗的海干散货指数(BDI)环比续升23.6%,录得均值1658.1点,相比2024年同期降幅收窄至11.2%。中国出口集装箱运价指数(CCFI)环比续升7.8%,相比2024年同期偏低27.9%。

六、流动性跟踪:国内债券收益率有所回落,专项债发行仍待提速

1.货币市场流动性

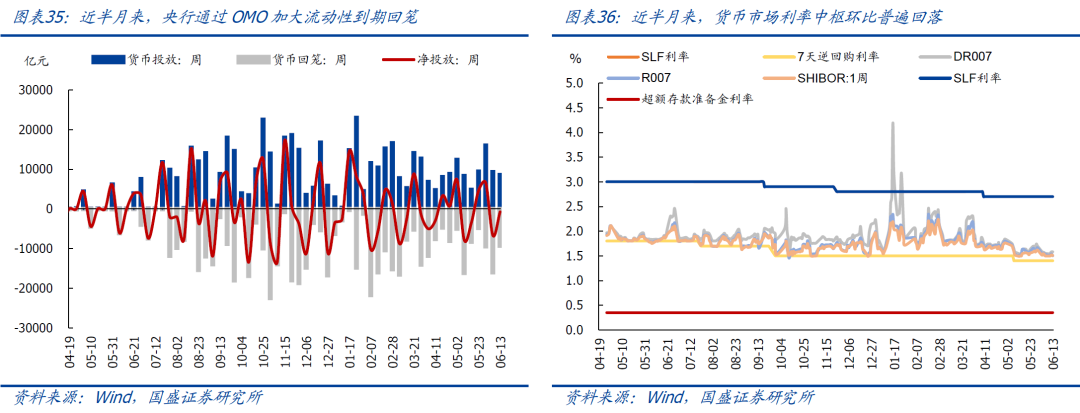

流动性投放:由于前期跨月投放较多+近期流动性平稳充裕,央行通过OMO加大流动性到期回笼。具体看,近半月央行通过OMO实现货币投放17891亿元,到期回笼25335亿元,净回笼7444亿元。

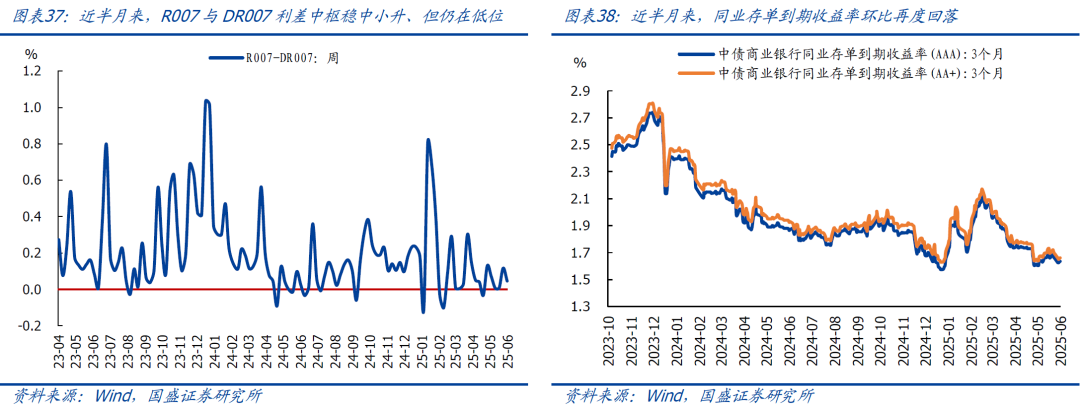

货币市场利率:由于流动性合理充裕,货币市场利率普遍回落。近半月来,DR007、R007、Shibor(1周)中枢环比分别回落6.8bp、6.2bp、4.1bp,但绝对值仍然高于7天逆回购利率。R007、DR007利差稳中小升、但仍在低位,仍然说明当前流动性宽松,不同机构之间流动性分层并不明显。同业存单到期收益率中枢环比再度回落,3月期AAA、AA+同业存单到期收益率环比分别回落1.1bp、1.4bp。

整体看,继续提示:5.7降准降息后货币政策短期进入观察期;鉴于全年经济下行压力仍大,货币宽松应还是大方向,年内大概率还会再降准降息,基本面仍是决定货币宽松节奏、力度的重要变量。

2.债券市场流动性

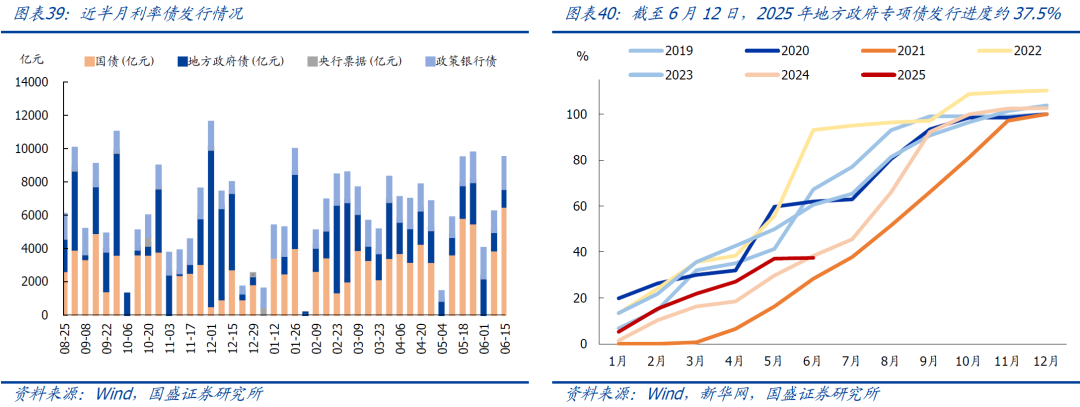

一级市场:近半月来,利率债合计发行15554.0亿元,环比上期多发1928.7亿元。具体看:国债发行10540.2亿元,环比多发4962.2亿元。地方政府债发行2173.8亿元,环比少发2593.5亿元,其中:地方专项债发行143.8亿元;年初以来累计发行16479.4亿元,如果按照44000亿元的额度计算,发行进度37.5%,发行进度仍然显著偏慢。政策性银行债发行2840.0亿元,环比少发440亿元。

二级市场:近半月来,国债到期收益率普遍回落。其中:10Y、1Y国债到期收益率中枢分别环比回落4.0bp、2.2bp,分别收于1.645%、1.415%。

3.汇率&海外市场

近半月来,由于美国经济不确定性增加、美国跟其他经济体关税谈判进展不及预期等拖累,美元指数延续回落,均值环比续跌0.9%、收于98.145。其中:美元兑人民币(央行中间价)均值回落0.1%。截至6 月13 日,10 年期美债收益率均值环比再度回落4.5bp、收于4.41%;近半月中美利差(中国-美国)倒挂幅度均值提升0.8bp、收于276.5bp。

风险提示:政策力度、外部环境、地缘博弈等超预期变化。

上一篇:A股收评:沪指缩量收涨0.35% 稳定币概念股再度爆发 a股收评沪指收涨0.28 a股收评沪指缩量跌0.4

下一篇:传艺传心传薪火 见人见物见生活 渤海银行金融守护非遗传承焕新生 传艺传心传薪火 见人见物见生活 渤海银行金融守护非遗传承焕新生