日赚2亿的宁德时代,为何跑输大盘? 宁德时代几年股市破万亿的 宁德时代上半年利润为何大增

定焦One(dingjiaoone)原创

作者 | 金玙璠

编辑 | 魏佳

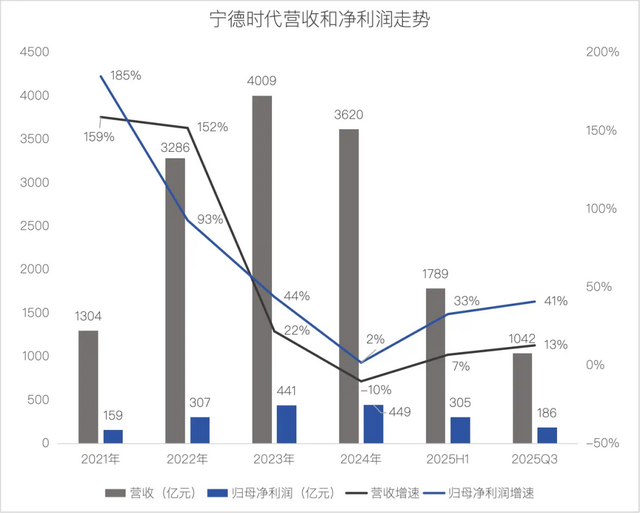

10月20日晚,锂电龙头宁德时代发布2025年第三季度财报。从数字上看,这是一份“好看”的财报,但仔细拆解,会发现一些不寻常的信号。

一面是利润继续增长:第三季度归母净利润达到185.5亿元,同比增长41.2%,相当于平均每天净赚2.1亿元。

另一面,营收增速远低于利润增速:第三季度营收1041.9亿元,同比增长12.9%。

对比宁德时代今年前三季度的营收和利润,差距更大:营收2830.7亿元,同比增速只有9.3%,而归母净利润490.3亿元,同比增速达到36.2%。

更关键的是,在行业装车量增速高达42.5%的背景下,作为全球龙头的宁德时代,为什么跑输了大盘?

很多人会说,这是行业周期、价格战、竞争加剧。但这些恐怕都是表象。真正的问题在于:宁德时代的技术优势,为什么没有持续转化为市场增长?

说到底,这不是能力问题,是位置问题。富士康也是技术龙头,但同样无法掌控终端市场、无法定义产品标准。宁德时代技术领先、规模第一,但它是供应商——技术再好,也受制于客户。

在产业链里,定义标准的人,比执行标准的人更有话语权。这或许就是供应商的天花板。

利润狂飙、营收失速,“宁王”怎么了?

宁德时代这份Q3财报,最值得关注的地方在于,净利润增速远高于收入增速:

第三季度归母净利润185.5亿元,同比增长41.2%。单看这个数字,似乎还不错。但对比营收增速(12.9%),就会发现:利润增速是它的3倍多。

前三季度归母净利润(490.3亿元)同比增速达36.2%,更是营收(2830.7亿元)同比增速(9.3%)的4倍左右。

这意味着,利润增长主要不是靠“卖得更多”,而是靠别的。那利润从哪来?

翻看财报,会发现三个地方在“贡献”利润。

首先是原材料价格下降带来的毛利率改善。

制造动力电池的碳酸锂价格从2022年的高点回落,宁德时代的成本压力跟着减轻。从历史数据看,它的毛利率从2022年的20.3%提升到了2023年的22.9%。

从最新财报来看,宁德时代2025年前三季度的毛利率为25.3%,相比2024年同期又高了0.34个百分点。别小看这0.34个百分点,在行业价格战的背景下,宁德时代能保持毛利率稳定甚至略有提升,说明成本控制能力在增强。

其次是利息收入增加了。

宁德时代账上趴着3600多亿现金和理财产品,相当于前三季度净利润的7.5倍。这些钱光是利息,就是一笔不小的收入。

财报显示,宁德时代前三季度的财务费用为“-70亿元”,负数表示净收益,而去年同期的数字是“-29亿元”,这主要是利息净收入增加带来的。也就是说,光靠利息收入,宁德时代就多赚了40多亿。

第三是投资收益涨了。

宁德时代前三季度的投资收益是52.4亿元,比去年同期多出了21亿元。这主要是因为宁德时代参股的公司业绩好了,相应增加了投资收益。

所以,宁德时代的净利润增长,主要靠的是成本下降、利息收入、投资收益,而不是业务扩张。

而收入端的增速明显慢下了。

宁德时代的业务,主要分为两块:动力电池和储能电池。动力电池占营收的七成左右,是核心业务。

根据中国汽车动力电池产业创新联盟的数据,2025年前三季度,中国动力电池行业的装车量同比增长42.5%。

粗略地做个对比:行业在以42.5%的速度狂奔,宁德时代只跑了6.8%。

为什么会有这么大差距?其主要原因是,它在动力电池市场的份额在下滑。

2025年9月,宁德时代在中国市场的装车量为32.51 GWh,占行业总量76.0 GWh的42.8%。从季度趋势看,2025年第三季度整体市占率为41.7%,较第一季度的44.9%、第二季度的42.6%继续下滑,创5年来新低。

虽然9月单月数据因为是销售旺季,与Q3季度数据相比略有反弹,但这两个数据相比2024年全年的45.2%(CarNewsChina),都反映出一点:宁德时代依然保持行业第一,但份额在下降,而且这不是偶然的波动。

要知道,2020-2021年,宁德时代曾连续两年保持50%左右的市场份额。这意味着,行业增长的蛋糕,宁德时代分到的比例在变少。

其次是储能业务的拖累。

宁德时代的储能业务被资本市场寄予厚望,但当前还处于“爬坡过坎”的阶段,这个业务2024年和2025年上半年的收入都出现了负增长。

储能市场的竞争比动力电池更激烈,价格战更残酷。而且,市场化程度低于动力电池,很多项目依赖政策补贴,盈利模式还不清晰。

到这里,答案就清晰了:宁德时代的利润在涨,但动力电池业务跑输大盘,储能业务负增长,整体增长遇到了瓶颈。

供应商的天花板,强大却没有话语权

在行业高速增长的时候,宁德时代为什么反而慢下来了?

要回答这个问题,得跳出财报数字,看看宁德时代在产业链里处于什么位置。

我们先从一个市值对比说起。截至目前,特斯拉的市值是1.49万亿美元,宁德时代港股市值是2.48万亿港币(约3180亿美元)。特斯拉的市值,几乎是宁德时代的5倍。

图源 / CATL宁德时代微博

这个差距合理吗?从技术角度看,宁德时代的电池技术并不比特斯拉差。麒麟电池的能量密度达到255Wh/kg,神行超充可以做到“充电10分钟,续航400公里”,凝聚态电池的能量密度更是达到了500Wh/kg的实验室水平。而特斯拉的4680电池,从技术指标上看,并没有明显优势。

为什么市场给特斯拉的估值更高?差距不在技术,而是产业链位置。

特斯拉掌控的是整个产业链:从电池到整车,从软件到服务,从充电网络到自动驾驶。它不仅生产电动车,还定义了什么是“好的电动车”。4680电池、超级充电网络、FSD自动驾驶系统,这些都是特斯拉定义的标准。

而宁德时代是给车企供应电池的厂商。它的技术领先,但无法主导产业链节奏。麒麟电池、神行超充研发出来后,能不能装车、装多少车、什么时候装车,还需要客户“点头”,配合车企的新车开发和改款周期。

这就是定义标准和执行标准的差距。宁德时代所处的供应商这个角色本身,就有一些很难突破的限制。

先看下游。过去几年,车企对宁德时代的依赖度的确很高。但车企都在用一些方式,比如“多元化采购”和自研电池,降低这种依赖。

电池占整车成本的30%-40%,如果车企长期依赖某一家供应商,就意味着成本、技术、供应全都受制于人。

蔚来CEO李斌曾公开算过一笔账:电池占整车成本近40%,以20%的毛利率来算,蔚来如果自己造电池,就能多出约8个点的毛利。

这笔账,其他车企也会算。

所以,有能力的车企都在引入二供、三供,甚至自研电池。特斯拉一边从宁德时代采购磷酸铁锂电池,一边从LG新能源、松下采购三元锂电池,同时还大力推进自研的4680电池。大众除了从宁德时代采购电池,投资了国轩高科,还在欧洲自建电池工厂。理想、小鹏、蔚来也是一样,除了合作宁德时代,都在积极引入欣旺达、中创新航、亿纬锂能,以及自研电池。

再看上游。碳酸锂价格在过去几年剧烈波动,给电池厂都带来了成本压力。宁德时代作为龙头,一样很难把价格压力完全、快速地传导给下游车企。

这就导致宁德时代的毛利率,在原材料价格上涨时承压明显,在原材料价格回落时才有所修复。利润空间高度依赖外部因素,说明它对产业链的掌控力还不够强。

宁德时代的技术储备很强,覆盖了现有和未来的多种技术路线;规模优势也很明显,全球36.8%的市场份额,远超所有竞争对手。

但在汽车这个传统制造业里,供应商始终要围绕车企的需求来运转。技术再好,也得客户愿意用;产能再大,也得客户下订单。

这就是供应商的天花板:强大,但被动;领先,但受限。

换电、出海能否破局?

“供应商”这个角色,既是宁德时代的舒适区,也是它的天花板。市场份额流失、利润空间被挤压、估值受限,长期来看都不可避免。

宁德时代显然不想一直做供应商。它能不能跳出“给别人做电池”的角色,变成“定义游戏规则”的那个人?

换电业务、海外扩张,是它在趟的两条路。

换电是最直接的一步。逻辑不难理解:如果只是卖电池,宁德时代就只能被动等待车企下订单。但如果做换电,就可以直接面对终端用户,掌握运营数据,甚至反向影响车企的产品设计。而且,卖电池是一锤子买卖,换电服务是持续性收入。

宁德时代在这条路上押注不小。2022年成立换电品牌EVOGO,2024年底升级为“巧克力换电”,推出标准化的换电块,目标是覆盖市场上80%以上的新能源车型。

2025年,宁德时代调整了策略,从独立自建转向合作共建,先后与蔚来、中国石化合作,目标2025年合作建设不少于500座换电站,长期目标达10000座。

这是一个务实的调整。不过,换电这条路最大的障碍不是盈利,也不是技术路线竞争,而是“车企是否愿意加入”。

车企担心,一旦采用宁德时代的换电标准,将在核心的平台化设计和电池资产管理上受制于人。没有足够多的车企加入,就无法形成规模效应;但如果没有足够多的换电站覆盖,车企就没有动力加入。

宁德时代也在寻找突破口,比如,与滴滴合资,推广网约车换电;探索车网互动(V2G/B2G),赚取电费差价或辅助服务收益。但短期内,很难改变换电业务的基本面。

相比之下,海外扩张尤其是抓住欧洲市场,更现实一些。

看两组数字就明白了。国内市场,宁德时代的份额从50%降到了42.8%。而在欧洲市场,它的份额从2024年的35%左右,提升到了2025年前4个月的44%左右。

为了深耕欧洲,宁德时代将港股上市募资(约325亿元人民币)额中的90%用于匈牙利工厂建设,这是它目前为止最大的一笔海外投资。

为什么是欧洲?一是政策确定性强。欧盟2035年禁售燃油车。这个目标不会轻易改变。二是本土的竞争对手还没成长起来,给宁德时代留下了一个窗口期。三是在当地建厂,可以规避贸易壁垒。这不仅省钱,更重要的是降低了政策风险。

不过,考虑到地缘政治风险(欧盟《新电池法》等严苛法规)、本地化成本(欧洲建厂成本是国内的3-5倍)、竞争加剧(LG新能源、三星SDI等韩国厂商都在争夺欧洲市场),宁德时代这个后来者,要抢市场也面临难度。

图源 / CATL宁德时代微博

宁德时代的困境,本质上是一个关于“位置”的故事。这让人想起富士康和比亚迪的对比。富士康是全球最大的电子代工厂,但它始终是“供应商”,利润率常年在3%左右。比亚迪,从电池供应商起家,选择了垂直整合,自己造车。

宁德时代面前的两条路都不容易。换电,投入巨大,回报不确定,更像是战略防御。出海,是对冲国内市场份额下降最现实的一条路,但的确存在客观挑战。

宁德时代的选择,也是中国制造业转型的一个缩影:是继续做“世界工厂”,还是向产业链上游攀升,掌握话语权?

每一种选择,都有代价,也都有机会。

*题图来源于CATL宁德时代微博截图。