芦哲:房地产对中国经济的影响已明显减弱 芦哲展望2025年房地产市场 中国经济房地产现在状况

芦哲李昌萌 刘子博(芦哲系东吴证券首席经济学家、中国首席经济学家论坛成员)

核心观点

理性看待经济动能转换过程中地产的负增长

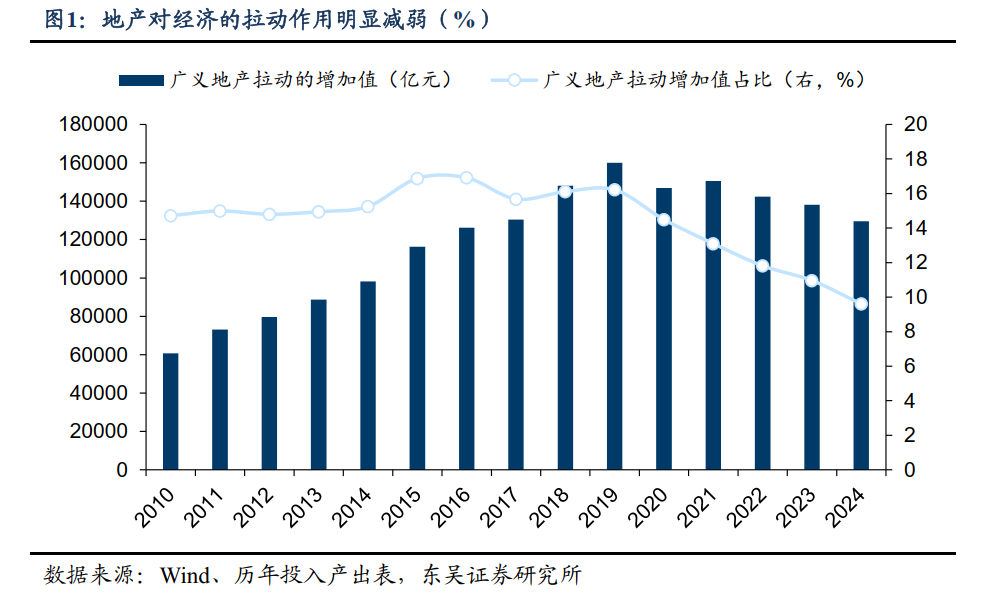

Ø 自2017年“三道红线”实施以来,地产及其产业链拉动的增加值占GDP比重开始逐渐回落,尤其是2021年房地产企业经历调整以来,地产及其相关产业链对于经济增长的拉动作用明显减弱。以投入产出表进行相关测算,2024年地产行业拉动的GDP约为13万亿元,占2024年GDP总量的9.6%,较2016年最高时的16.9%回落了近7.3个百分点,较2020年的14.5%也回落了近4.9个百分点。作为前期拉动经济发展的重要增长引擎,地产及相关产业的增长放缓甚至下行是近年来GDP增长放缓的重要原因之一。

Ø 尽管当前我国房地产投资和商品房销售面积仍录得负增长,但我们认为在经济增长动能由地产向先进制造转型的过程中,应理性看待两者的负增长,且从趋势来看,地产投资和房地产销售或已接近企稳的时点。

宏观视角:地产投资对经济增长的影响已明显减弱

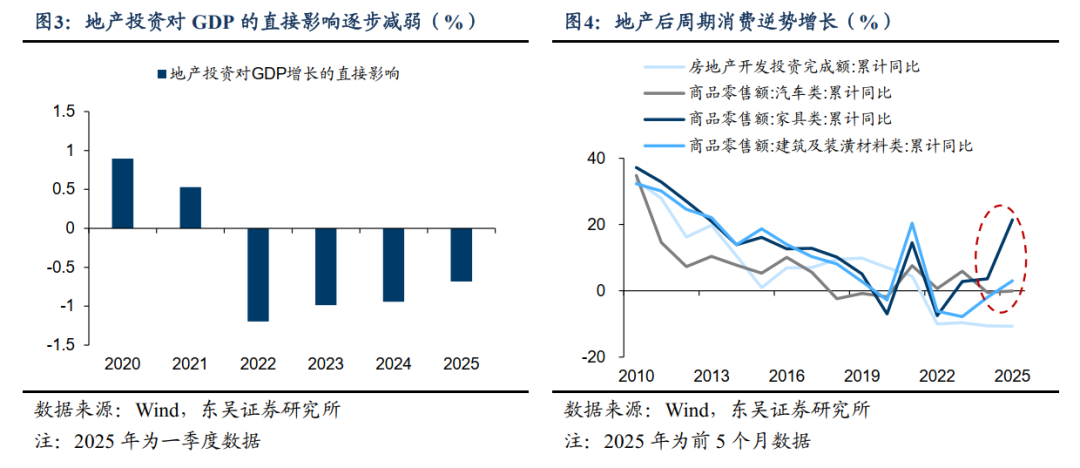

Ø 其一,从经济增长的角度,尽管过去几年地产投资维持着负增长,但我国经济总量维持着平稳增长,且地产投资对经济增长的影响在逐步减弱。从直接影响来看,今年一季度我国房地产开发投资累计同比增速录得-9.9%,较去年全年的-10.6%小幅收窄,对经济增长的影响也由去年全年的-0.9%降至了-0.7%;从间接影响来看,一方面,地产及其拉动相关行业的增加值占GDP比重明显降低,其波动对于经济增长的冲击明显减弱。另一方面,在消费品以旧换新以及保交楼等政策的支持下,家电、装潢建材等传统地产后周期行业逐步摆脱了地产投资下行的影响,在地产投资下行的趋势下逆势增长。尽管地产行业增量空间逐渐收缩,但中期来看针对存量市场的改善型需求仍有望带动地产后周期相关行业保持稳定增长。

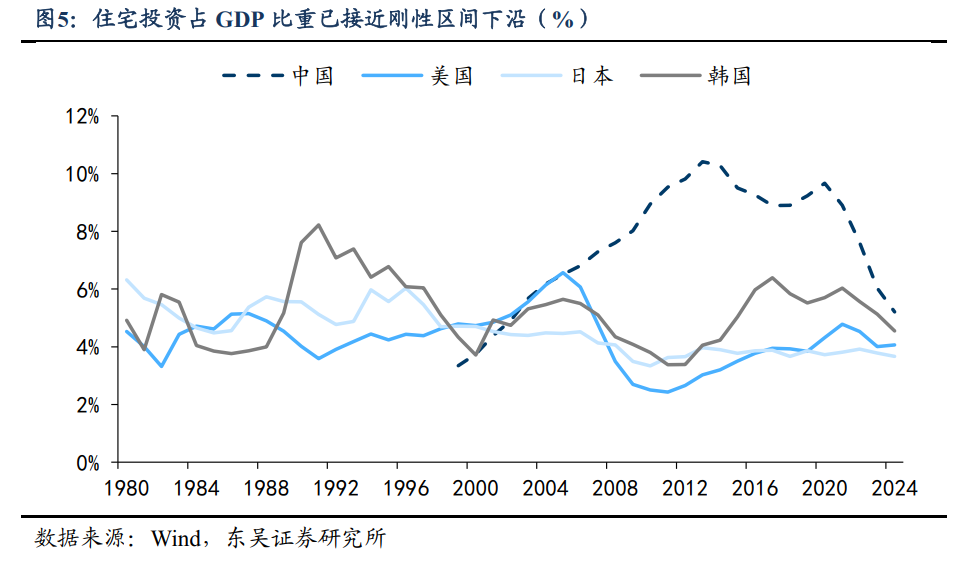

Ø 其二,从日本、美国等发达经济体地产行业发展经验来看,住宅投资对GDP的贡献在达到峰值后往往会经历一段时间的快速回落,在中长期会逐步向4%左右的均值回归。相较于美国和日本,我国住宅投资占GDP的比重在峰值明显更高,因此在2021年以来我国地产行业的调整过程中,住宅投资占GDP比重的回落也更快。截至2024年底,我国住宅投资占GDP的比重已经回落至5.2%,已接近住宅投资需求的刚性区间下沿。

供需角度:供给端持续调整推动供需关系改善

Ø 从供需关系来讲,在经历了供给端的深度调整后,我国地产市场的供需关系正在重新平衡。自存量房收储以及城市更新行动等政策实施以来,地产市场供给结构得到明显优化,叠加需求端的回暖,地产供需关系有所改善。

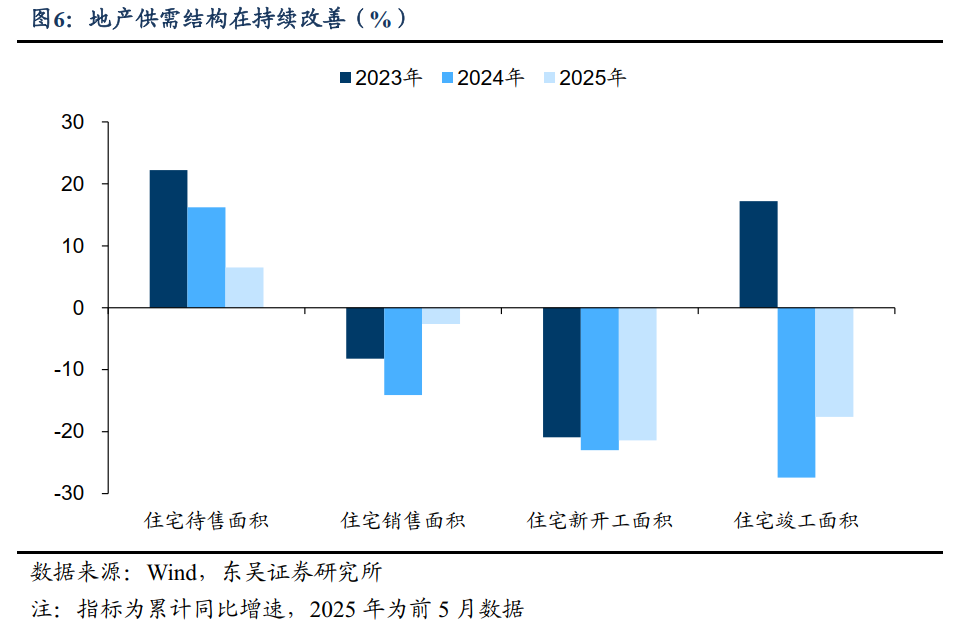

Ø 短期来看,截至今年前5个月,我国住宅销售面积同比增速录得-2.6%,较2024年全年的-14.1%明显收窄,而住宅竣工面积和新开工面积同比增速分别录得-17.6%和-21.4%,供需关系的改善有效推动了商品房去库的进程,截至今年前5个月住宅待售面积同比增速录得6.5%,较去年全年的16.2%明显改善。从结构来看,目前一线城市的去化周期仍在持续改善,已逐步企稳;二线城市去化周期也保持稳中有降;三四线城市去化周期则仍相对较长,仍存在一定的去化困难。而进入下半年,预计随着专项债收购存量商品房的更大规模落地,地产供给端有望继续“提质缩量”,带动地产供需关系继续改善。

Ø 中期来看,我们以城镇化带来的刚性需求、居民生活生平提高带来的改善性需求以及城市更新改造带来的更新需求三部分测算我国商品住宅的新增需求中枢。三部分加总来看,预计我国2025年到2030年间的年均新增住宅需求约为7.3~8.9亿平。截至2024年底,我国住宅销售面积录得了8.1亿平方米,预计随着住宅销售面积同比降幅的收窄,我国住宅销售面积有望逐步向实际需求的下限贴近,在此过程中,应接受供给端的持续调整,以逐步达到供需的平衡点。

微观视角:发债房企信用风险已基本出清

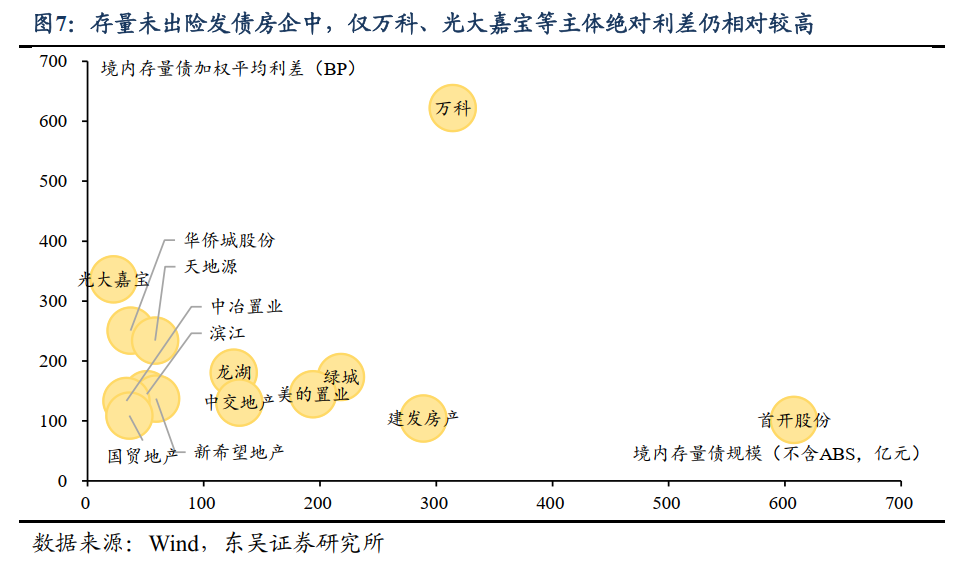

Ø从信用利差看,目前仅万科、光大嘉宝等个别主体绝对利差仍相对较高。截至2025年6月30日,国内仍有超过20亿元信用债存量(不含ABS)的非城投房企共计139家,存量信用债规模合计约为1.57万亿元。剔除已经发生境内外信用债违约、展期、重组等情形的出险房企后,剩余94家房企存量信用债规模合计约为1.17万亿元。从信用利差分布看,上述未出险发债房企中,仅有15家主体的绝对利差超过100BP,其中万科、光大嘉宝、华侨城股份、天地源4家主体的绝对利差超过200BP。

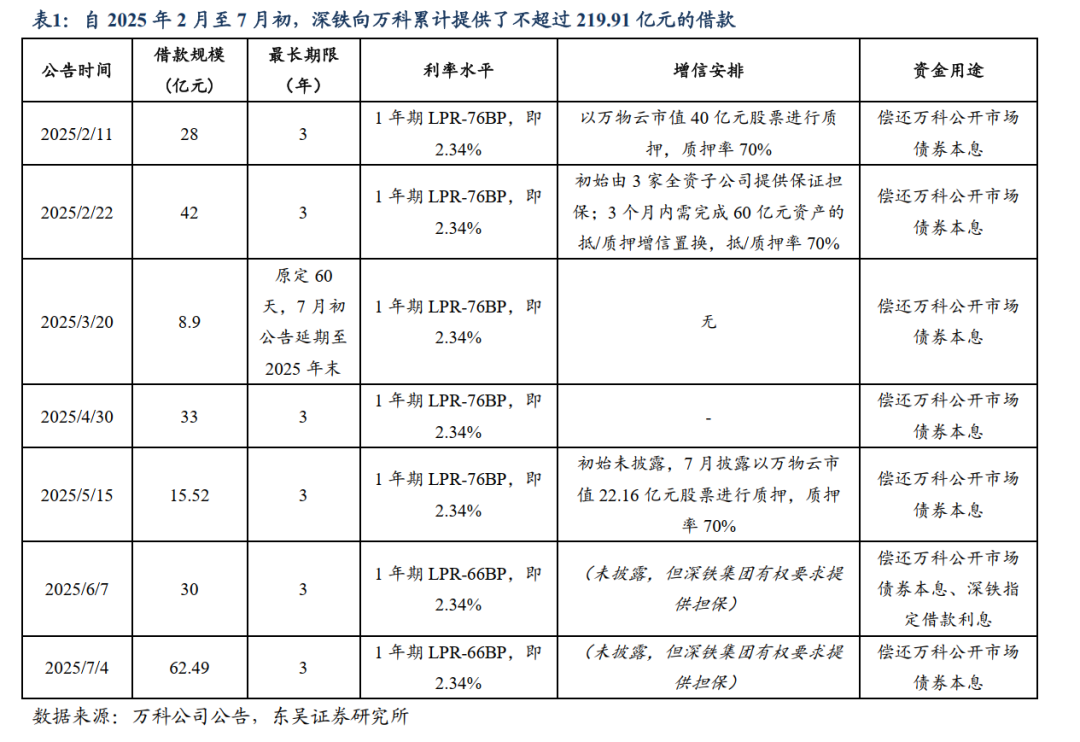

Ø以信用利差最高的万科为例,在深铁不断支持下,万科的企业信用正演化为深圳国企信用的延申,未来信用风险可控。2025年1月27日春节前夕,万科公告由股东深铁集团收购自身在红树湾项目所享有的49%投资收益权以及其他附属权益、自身持有的深圳地铁万科投资发展有限公司股权,两标的成交价款合计为13.50亿元。自2025年2月至今,深铁集团对万科的支持形式由收购项目转为提供股东借款,截至目前,深铁分7次累计提供了不超过219.91亿元的借款。

Ø 若最新一期披露的深铁62.49亿元借款全部投放,那么万科年内实际获得的股东借款总额将高达218.19亿元,上述资金主要用于万科公开市场债券本息的到期偿还;叠加今年1月项目及股权收购支持,年内深铁对万科的资金支持已高达231.69亿元,占万科今年一至三季度需偿还境内外债券总额的88%。

Ø考虑到通过股东借款形式,深铁与万科的信用资质“绑定”较去年更加紧密,因此虽然短期内“并表万科”受冲击深铁财报表现、持股比例仍相对较低等因素制约,快速落地的概率不高;但实质上从资金往来的角度出发,万科的企业信用正演化为深圳国企信用的延申。因此,综合深铁自身融资能力及万科存量债券考虑,万科的信用风险仍基本可控。

风险提示:

(1)地产销售景气度短期内仍有波动,需警惕再度下行的风险;(2)国内市场短期跟随环境波动,政策推进节奏不及预期;(3)测算基于较多假定,可能存在一定误差。

内容目录

1. 宏观视角下,地产对经济的影响逐步缓释

1.1. 体量角度:地产投资对经济增长的影响已明显减弱

1.2. 供需角度:供给端持续调整推动供需关系改善

2. 微观视角下,发债房企信用风险已基本出清

2.1. 目前仅万科等个别主体存量信用债利差相对较高

2.2. 存量信用债利差相对较高的主体信用风险基本可控

3. 风险提示

正文如下

1. 宏观视角下,地产对经济的影响逐步缓释

自2017年“三道红线”实施以来,地产及其产业链拉动的增加值占GDP比重开始逐渐回落,尤其是2021年房地产企业经历调整以来,地产及其相关产业链对于经济增长的拉动作用明显减弱。以投入产出表进行相关测算,2024年地产行业拉动的GDP约为13万亿元,占2024年GDP总量的9.6%,较2016年最高时的16.9%回落了近7.3个百分点,较2020年的14.5%也回落了近4.9个百分点。作为前期拉动经济发展的重要增长引擎,地产及相关产业的增长放缓甚至下行是近年来GDP增长放缓的重要原因之一。

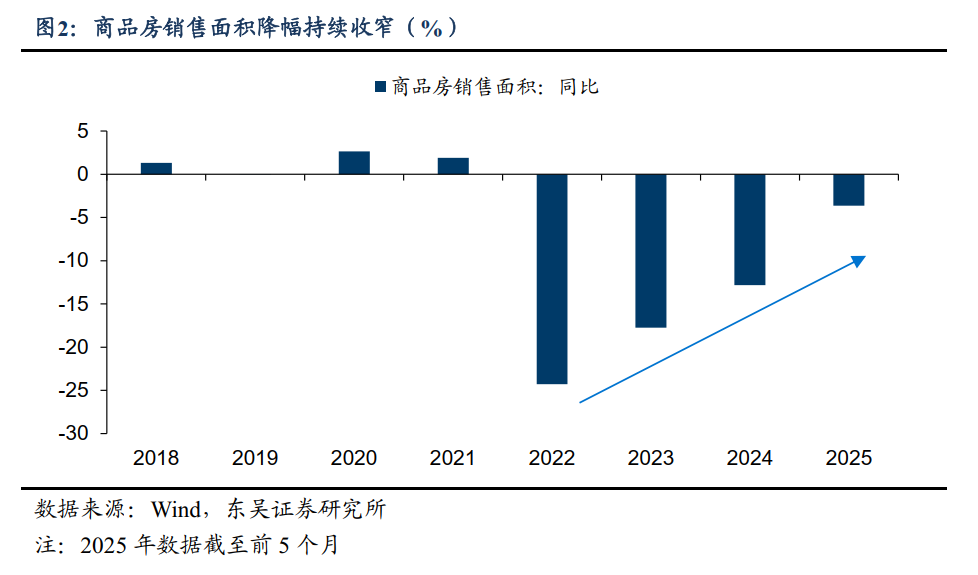

但在去年9月26日中央政治局会议部署促进房地产市场止跌回稳以来,房地产市场出现积极变化。在“四个取消、四个降低、两个增加”等一揽子政策以及“白名单”机制的推进下,地产销售有所企稳,2024年四季度商品房销售面积录得正增长,截至今年前5个月商品房销售面积同比降幅也较过去几年明显收窄。

尽管当前我国房地产投资和商品房销售面积仍录得负增长,但我们认为在经济增长动能由地产向先进制造转型的过程中,应理性看待两者的负增长,且从趋势来看,地产投资和房地产销售或已接近企稳的时点。

1.1 体量角度:地产投资对经济增长的影响已明显减弱

其一,从经济增长的角度,尽管过去几年地产投资维持着10%的负增长,但我国经济总量维持着平稳增长,且地产投资对经济增长的影响在逐步减弱。从直接影响来看,今年一季度我国房地产开发投资累计同比增速录得-9.9%,较去年全年的-10.6%小幅收窄,对经济增长的影响也由去年全年的-0.9%降至了-0.7%;从间接影响来看,一方面,地产及其拉动相关行业的增加值占GDP比重明显降低,其波动对于经济增长的冲击明显减弱。另一方面,在消费品以旧换新以及保交楼等政策的支持下,家电、装潢建材等传统地产后周期行业逐步摆脱了地产投资下行的影响,在地产投资下行的趋势下逆势增长。尽管地产行业增量空间逐渐收缩,但中期来看针对存量市场的改善型需求仍有望带动地产后周期相关行业保持稳定增长。

其二,从日本、美国等发达经济体地产行业发展经验来看,住宅投资对GDP的贡献在达到峰值后往往会经历一段时间的快速回落,在中长期会逐步向4%左右的均值回归。相较于美国和日本,我国住宅投资占GDP的比重在峰值明显更高,因此在2021年以来我国地产行业的调整过程中,住宅投资占GDP比重的回落也更快。截至2024年底,我国住宅投资占GDP的比重已经回落至5.2%,已接近住宅投资需求的刚性区间下沿。

1.2 供需角度:供给端持续调整推动供需关系改善

从供需关系来讲,在经历了供给端的深度调整后,我国地产市场的供需关系正在重新平衡。自存量房收储以及城市更新行动等政策实施以来,地产市场供给结构得到明显优化,叠加需求端的回暖,地产供需关系有所改善。

短期来看,截至今年前5个月,我国住宅销售面积同比增速录得-2.6%,较2024年全年的-14.1%明显收窄,而住宅竣工面积和新开工面积同比增速分别录得-17.6%和-21.4%,供需关系的改善有效推动了商品房去库的进程,截至今年前5个月住宅待售面积同比增速录得6.5%,较去年全年的16.2%明显改善。从结构来看,目前一线城市的去化周期仍在持续改善,已逐步企稳;二线城市去化周期也保持稳中有降;三四线城市去化周期则仍相对较长,仍存在一定的去化困难。而进入下半年,预计随着专项债收购存量商品房的更大规模落地,地产供给端有望继续“提质缩量”,带动地产供需关系继续改善。

中期来看,我们以城镇化带来的刚性需求、居民生活生平提高带来的改善性需求以及城市更新改造带来的更新需求三部分测算我国商品住宅的新增需求中枢。刚性需求方面,假定从2025年-2030年城镇每年新增人口约从1000万降至800万,人均住房面积从40平以年均增长0.3平的速度增长至41.5平,则对应刚性需求约从4亿平逐步降至3.3亿平;改善性需求方面,考虑到改善性需求的边际递减,假定2025年-2030年人均住房面积改善幅度从0.35平逐步降至0.25平(与刚性假设的年均增长0.3平相一致),城镇人口数量从9.55亿人逐步增长至10亿人(与刚性假设的年均增长900万人相一致),则对应改善性需求约从3.3亿平逐步降至2.5亿平;更新需求方面,根据第五次和第六次人口普查的相关数据测算,我国2000年和2010年城镇存量住房面积分别约为110亿平和194亿平,简单假定2000年的110亿平整体有1%的折旧率、2000年到2010年新增的84亿平整体有0.05%的折旧率,则对应每年更新需求体量的中枢约在1.5亿。三部分加总来看,预计我国2025年到2030年间的年均新增住宅需求约为7.3~8.9亿平。截至2024年底,我国住宅销售面积录得了8.1亿平方米,预计随着住宅销售面积同比降幅的收窄,我国住宅销售面积有望逐步向实际需求的下限贴近,在此过程中,应接受供给端的持续调整,以逐步达到供需的平衡点。

2. 微观视角下,发债房企信用风险已基本出清

2.1 目前仅万科等个别主体存量信用债利差相对较高

从信用利差看,目前仅万科、光大嘉宝等个别主体绝对利差仍相对较高。截至2025年6月30日,国内仍有超过20亿元信用债存量(不含ABS)的非城投房企共计139家,存量信用债规模合计约为1.57万亿元。剔除已经发生境内外信用债违约、展期、重组等情形的出险房企后,剩余94家房企存量信用债规模合计约为1.17万亿元。从信用利差分布看,上述未出险发债房企中,仅有15家主体的绝对利差超过100BP,其中万科、光大嘉宝、华侨城股份、天地源4家主体的绝对利差超过200BP。

2.2 存量信用债利差相对较高的主体信用风险基本可控

以信用利差最高的万科为例,在深铁不断支持下,万科的企业信用正演化为深圳国企信用的延申,未来信用风险可控。2025年1月27日春节前夕,万科公告由股东深铁集团收购自身在红树湾项目所享有的49%投资收益权以及其他附属权益、自身持有的深圳地铁万科投资发展有限公司股权,两标的成交价款合计为13.50亿元。自2025年2月至今,深铁集团对万科的支持形式由收购项目转为提供股东借款,截至目前,深铁分7次累计提供了不超过219.91亿元的借款。

若最新一期披露的深铁62.49亿元借款全部投放,那么万科年内实际获得的股东借款总额将高达218.19亿元,上述资金主要用于万科公开市场债券本息的到期偿还;叠加今年1月项目及股权收购支持,年内深铁对万科的资金支持已高达231.69亿元,占万科今年一至三季度需偿还境内外债券总额的88%。

考虑到通过股东借款形式,深铁与万科的信用资质“绑定”较去年更加紧密,因此虽然短期内“并表万科”受冲击深铁财报表现、持股比例仍相对较低等因素制约,快速落地的概率不高;但实质上从资金往来的角度出发,万科的企业信用正演化为深圳国企信用的延申。因此,综合深铁自身融资能力及万科存量债券考虑,万科的信用风险仍基本可控。

3. 风险提示

(1)地产销售景气度短期内仍有波动,需警惕再度下行的风险;(2)国内市场短期跟随环境波动,政策推进节奏不及预期;(3)测算基于较多假定,可能存在一定误差。

来自报告《房地产对中国经济的影响已明显减弱》