中药化学制剂双下滑,丽珠集团能否靠“大单品”挽救颓势|创新药观察 中药化学制剂双下滑,丽珠集团能否靠“大单品”挽救颓势|创新药观察

本报(chinatimes.net.cn)记者张斯文 于娜 北京报道

丽珠集团近期业绩表现呈现营收下滑与利润增长并存的态势,这一现象主要源于费用端的优化措施。尽管通过削减销售、管理费用及缓解资产减值压力实现了利润增长,但该模式的可持续性引发关注。

与此同时,公司研发投入持续缩减,多项在研项目的终止不仅反映出研发战略的调整,也引发了市场对其创新能力持续性的担忧。核心管线推进缓慢与早期项目终止频发,进一步加剧了研发管线的不确定性。

在核心业务层面,化学制剂与中药制剂板块收入双双下滑,政策调整与市场需求变化成为主要压力来源。化学制剂受医保谈判和集采影响显著,中药制剂则面临需求回落压力,双重因素下公司未来增长面临多重挑战。

费用削减带动利润增长

丽珠集团业绩进入了下降通道。

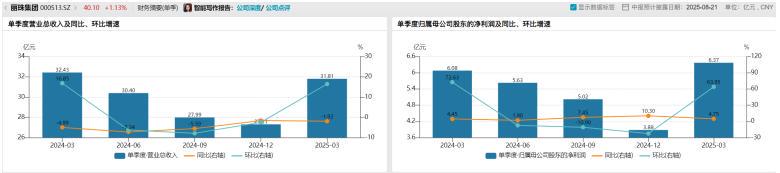

具体来看,公司2024年一季度至2025年一季度营业收入连续7个季度同比下滑,其中2024年二季度降幅最大,为-7.24%;2025年一季度降幅虽然收窄至-1.92%,但未扭转下滑趋势。

(数据来源:Wind)

尽管部分季度环比出现波动,但营收规模整体呈下行态势,主要受化学制剂(尤其是消化道产品)收入下滑拖累。

然而,这份很难令投资者满意的报表里面,仍有奇怪之处,在营收下滑1.92%的背景下,归母净利润实现了4.75%的增长。

这种“奇迹”并非业务突破,而是源于费用端的显著优化。2025年一季度,公司三项费用同比下降1.37亿元。

因此,销售费用率和管理费用率双降变相“提升”了公司利润,从而得以掩盖了核心业务收入的持续疲软。

这并非是公司第一次使用这种“伎俩”,丽珠集团在去年已经采用了类似手法,已经是“惯犯”了。

Wind数据显示,2024年公司销售费用32.55亿元,较2023年的35.98亿元减少3.43亿元。同时,管理费用从6.54亿元降至6.13亿元,减少0.41亿元。

据此推算,两者合计贡献利润增量约3.84亿元,是2024年归母净利润增量1.63亿元的235%。由此可见,减费手段是公司利润增长的核心推手。

不仅如此,2024年公司资产减值损失为1.82亿元,较2023年的3.10亿元减少1.28亿元,同比降幅41.44%。主要原因是2023年计提了大额存货减值(如子公司丽珠单抗新冠疫苗库存减值),而2024年仅因终止PD-1项目计提开发支出减值0.92亿元,减值压力显著缓解。

据Wind推算,这一变动直接增加当期利润1.28亿元,进一步增加净利润。

如果说削减销售和管理费用尚属“节流”保利的常规操作,那么丽珠集团压缩研发投入的做法,则不免引发投资者焦虑。

研发投入缩减多项在研项目终止

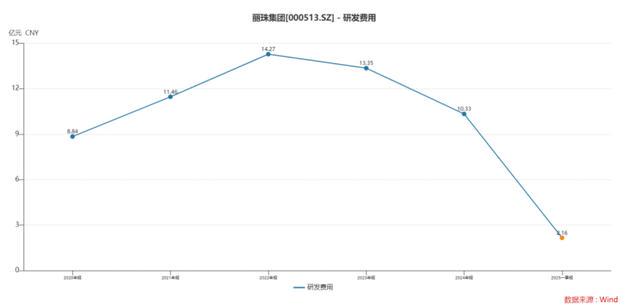

近年来,丽珠集团研发费用加速下滑。

2023年研发费用13.35亿元,同比下降6.44%;2024年进一步降至10.33亿元,同比降幅扩大至22.58%;2025年一季度研发费用2.16亿元,同比仍下降9.28%,延续缩减态势。

从研发费用占比看,2025年一季度研发费用占营业收入比例为6.79%,较2023年的10.5%显著下降。

而今年年初,丽珠集团刚刚经历了新药研发的“滑铁卢”。

资料显示,丽珠集团PD-1项目(LZM009)始于2016年,2017年获中美临床试验批件,彼时国内尚无同类上市产品。

但随着君实生物、信达生物等企业PD-1药物2018—2019年陆续上市,国内PD-1市场竞争白热化,到2025年国内已有近20款PD-1/PD-L1药物。

然而,丽珠该项目进度滞后,始终未能上市。2025年1月,公司以“聚焦优势项目”为由终止该项目,计提开发支出减值9242.5万元,直接减少2024年归母净利润1.06亿元。

PD-1项目终止是丽珠研发战略收缩的标志性事件,反映出公司在肿瘤免疫领域布局的失败。而项目终止导致公司在肿瘤领域管线出现空白,与国内头部药企的差距进一步拉大。

盘古智库高级研究员江瀚对《华夏时报》记者表示,丽珠PD-1项目的终止确实反映了“跟随式创新”模式在当前竞争环境下的挑战。其次,在众多PD-(L)1产品已经上市的情况下,后入者面临市场空间被挤压的风险。第三,药企应更加注重差异化立项,例如寻找未满足医疗需求的领域或开发联合治疗方案,以区别于现有产品。

梳理公司正在重点推进的有以下项目:目前来看,LZM012(IL-17A/F单抗),这款药物在银屑病Ⅲ期临床达优效终点,第12周PASI 100应答率49.5%(对照组40.2%),起效速度与长期疗效优于司库奇尤单抗,有望成为国内首个IL-17A/F抑制剂,2025年已提交上市前沟通申请。

JP-1366(P-CAB)药物的反流性食管炎适应症Ⅲ期临床完成,2025年8月报产,为国内第二款P-CAB片剂,2024年国内P-CAB市场规模12.48亿元(同比增长81.22%),竞争格局尚宽松。

司美格鲁肽注射液目前在Ⅱ型糖尿病适应症2024年报产(技术审评中),减重适应症Ⅲ期准备中,有望切入代谢疾病大市场。

但丽珠集团仍有不少进展滞后与终止项目。

例如,公司早期的项目终止频繁,2024—2025年终止ADC(A04)、CAR-T、HER2-ADC等多个早期项目,原因包括“国际技术迭代快”“临床价值分化”“生产成本高”等,反映早期立项评估不足。

此外,公司核心管线推进缓慢,四价流感重组蛋白疫苗2025年Q3启动I期临床,进度落后于国内同行;抗癫痫药物NS-041仍处Ⅱ期,抗凝药H001Ⅱ期数据尚未披露,均未进入关键阶段。

化学制剂与中药制剂收入双降

丽珠集团2024年整体营业收入同比下降4.97%,核心驱动因素为化学制剂与中药制剂两大板块收入显著下滑。

其中,化学制剂受国家医保谈判降价及集采政策冲击,中药制剂则因疫情后需求回落导致高基数效应消退,两大板块合计贡献营收降幅的80%以上,成为业绩增长的主要阻力。

化学制剂作为丽珠集团第一大收入来源,2024年收入同比下降6.87%,主要受“医保谈判降价”“纳入集采”两大政策因素影响。

资料显示,丽珠集团核心产品注射用艾普拉唑钠在2023年底医保谈判中降价11%,尽管新增“预防重症患者应激性溃疡出血”报销适应症,但“以量补价”策略受行业整治及医院集采考核影响,上量不及预期,导致消化道领域收入同比下滑11.6%。

注射用伏立康唑中标第八批国家集采、雷贝拉唑钠肠溶胶囊被列入第九批集采目录,两款产品合计收入占比约3%,但价格降幅超50%,进一步拖累板块增长。

中药制剂方面,去年收入下滑19.27%。

首先是抗病毒颗粒需求骤降,2023年初流感频发推动抗病毒颗粒销量激增,2024年病毒影响减弱后,该产品恢复正常销售水平,同比回落幅度超过30%。

其次,公司参芪扶正注射液增长有限。尽管参芪扶正注射液受益于医保适应症解限(癌种覆盖扩大),在等级医院推广中实现稳定增长,但收入贡献仅占中药板块的25%,不足以对冲抗病毒颗粒的下滑影响。

原料药及中间体遭遇集采压力。原料药业务2024年收入基本持平,同比微增0.06%。

未来,面对行业政策变化与市场竞争压力,丽珠集团如何在业务转型与创新突破中寻找新的平衡点,《华夏时报》记者将持续关注。

责任编辑:姜雨晴 主编:陈岩鹏