好商品标尺:零售老板一定要懂“交叉比率” 濂戒骇鍝佺殑琛¢噺鏍囧噯 濂藉晢鍝佺殑鏍囧噯

零售行业正遭遇前所未有的困境:客流下滑、库存积压、利润空间被不断压缩,行业整体增速已跌至个位数,更有62%的零售企业深陷增长停滞的困局。在这样的“寒冬”中,如何找到一条破局之路,成为每一位零售从业者必须直面的生死命题。

商品,始终是零售业的灵魂与核心。无论市场环境如何变幻,那些能逆势突围的零售商,无一不是凭借对核心商品的精准把控,实现销售与利润的双重突破。而在纷繁复杂的商品海洋中,能精准锁定真正“价值选手”的标尺,正是“交叉比率”——这个被无数头部零售企业验证过的破局利器。

01

什么是交叉比率

简单地说,交叉比率就是让你找到更赚钱的商品的工具。

传统选品逻辑存在明显缺陷:只看毛利率?忽略周转,高毛利商品可能积压严重,实际贡献有限。只看周转率?忽视利润,周转飞快的商品可能根本不赚钱,甚至“赔本赚吆喝”。

交叉比率(Cross Ratio, CR)=毛利率(GM%) × 库存周转率(ITR)

毛利率=(商品零售价-商品采购成本)÷商品零售价

库存周转率=期间销售成本÷((期初库存成本+期末库存成本)÷2)

本质:同时衡量商品的盈利能力(毛利率)和资金使用效率(周转率)。

意义:CR值越高,意味着单位库存投资带来的收益越高,商品综合价值越大。这才是真正的“好商品”!

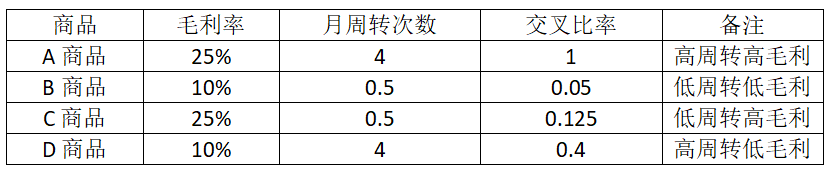

如表

结论:交叉比率穿透表象,直指商品创造利润与效率的本质能力,是筛选和定位真正“爆品潜力股”的核心标尺。

02

如何借助交叉比率选品

选品的核心逻辑是“聚焦高 CR 值商品、优化低 CR 值商品”,需结合数据动态调整,具体可通过三大可落地动作实现,每个动作均需配套执行细节与风险控制:

1.通过CR值汰换商品,精简SKU

第一步:确定CR值筛选周期与基准

按商品属性定周期(快消品每月1-2次、耐用品每季1-2次),避免短期波动误判;同时结合行业均值设定基准(如快消行业CR 值基准设为 0.3),低于基准的商品纳入 “重点评估名单”。

第二步:分层评估,避免盲目淘汰

对“重点评估名单” 商品进一步分类:

若为“非刚需+低复购”商品(如小众家居饰品):直接淘汰,3个月内清仓(可搭配主力商品做“满赠”,减少亏损);

若为“刚需但低CR”商品(如部分基础款日用品):暂留观察1个周期,若CR值仍无提升再缩减采购;

若为“季节性商品”(如冬季保暖用品):非旺季CR值低属正常,需结合旺季数据综合判断,避免误删核心应季品。

第三步:汰换后跟踪补位

淘汰低CR 商品后,需用高 CR 商品补位 SKU 空缺(如淘汰低 CR 小众饰品后,补充同品类中 CR 值达 0.5 的热门款),避免客流流失,同时每月跟踪补位商品的 CR 值,确保整体品类价值提升。

2. 调整毛利 / 周转率,提升低 CR 商品价值(附具体策略)

部分商品有稳定客群但CR 值偏低(如案例中 C 商品、D 商品),可通过 “针对性优化” 激活价值,而非直接淘汰:

针对“低周转+高毛利”商品(如C商品):重点提周转

陈列优化:将商品从角落移至“动线中段”(如超市生鲜区旁),搭配“限时折扣”(如“3天8折”),刺激即时购买;

库存管控:采用“小批量多批次”采购,如原每次采购40件,调整为每次10件,每月补货4次,减少库存积压;

客群精准触达:通过会员系统筛选曾购买过该商品的客户,发送“专属满减券”(如“满200减50”),拉动复购。

针对“高周转+低毛利”商品(如D商品):重点提毛利

供应链谈判:以“高周转带来的稳定订单量”为筹码,与供应商协商降低5%~10%采购成本;

组合销售:将D商品与高毛利商品绑定(如“D商品+ A商品”组合,总价略低于单独购买,带动A商品销售的同时,提升D商品综合收益);

规格升级:推出“大容量装” D商品(如原500g装售价10元,新增1000g装售价18元),通过“单价略降但总毛利提升”的方式,拉高单品CR值。

3. 对比品类 CR 值,锁定优势赛道(附数据应用)

第一步:全品类CR值盘点

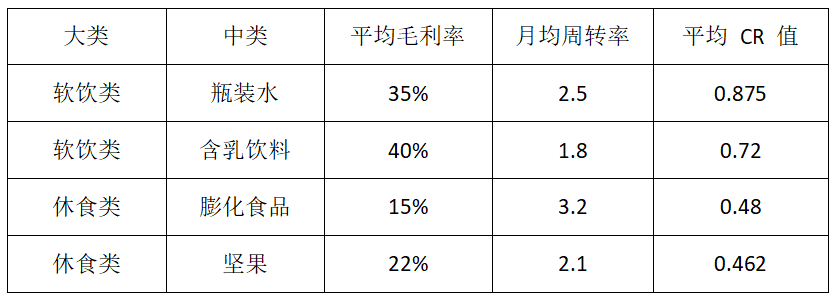

按“大类→中类” 分层计算 CR 值,例如:

第二步:资源倾斜与品类拓展

从表格可见,“软饮类” 尤其是 “瓶装水” CR 值最高,可作为优势赛道:

陈列:扩大瓶装水的陈列面积,增加单品排面;

单品:引入2-3个网红品牌,补充自有品牌单品;

联动:大力推出装箱价格,刺激销售。

第三步:低CR品类优化

“零食类” CR 值偏低,可针对 “膨化食品” 提升毛利(如推出自有品牌膨化食品,采购成本降低 12%),针对 “坚果” 提升周转(如推出 “小包装坚果”,适配即时消费场景,周转次数从 2.1 提升至 2.8)。

03

交叉比率在连锁体系中的应用

连锁零售的核心痛点是“门店差异大、标准化难”,交叉比率可通过 “数据对比 + 精准调整”,实现单店盈利提升与体系化优化:

1. 对比门店 CR 值,定位盈利短板(附分析框架)

第一步:分层计算门店CR值

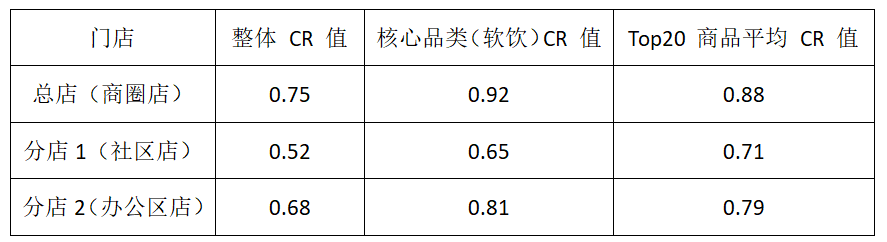

不仅计算门店整体CR 值,还需拆分 “核心品类 CR 值”“Top20 商品 CR 值”,避免 “整体 CR 高但局部拖后腿” 的情况。例如:

第二步:拆解短板原因

分店1(社区店)整体 CR 值最低,核心问题在 “软饮品类CR 值低”:

调研发现:社区店客群以家庭消费为主,对软饮需求集中在家庭装,但门店当前中小规格为主(高毛利但周转慢,CR值仅0.48);同时,门店库存周转周期长达45天(总店仅30天),部分商品临期率达8%,进一步拉低CR值。

第三步:针对性整改落地

商品调整:将社区店减少低周转软SKU,同时补充大规格SKU。使这类商品CR值普遍达0.8以上;

库存优化:建立“社区店专属补货机制”,部分低周转商品允许拆包补货,库存周转周期缩短至15天,临期率降至3%以下;

效果跟踪:1个月后,分店1软饮类CR值从0.65提升至0.78,整体CR值升至0.61,接近分店2水平。

2. 近似商圈门店 CR 值比对,优化商品适配性(附场景案例)

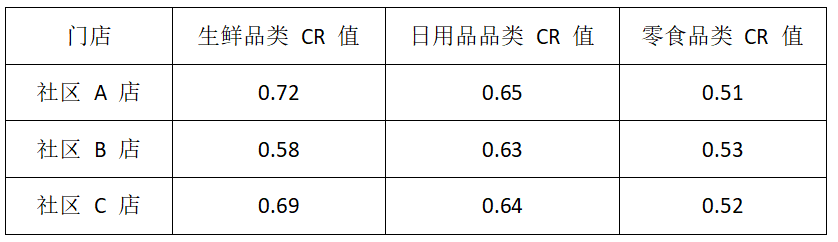

场景:3家社区店的商品结构调整

3 家门店均位于 “老小区 + 新小区混合” 商圈,客群相似,但 CR 值存在差异:

分析与调整:

社区B店“生鲜CR值低”:调研发现,该店生鲜区“绿叶菜”占比40%,但周边300米有2家菜市场,竞争激烈导致周转慢;而“冻品”(如速冻饺子、牛排)占比仅15%,需求未被满足。

调整动作:将绿叶菜占比降至25%,冻品占比提升至30%,引入“家庭装冻品”(适配社区客群);同时推出“生鲜+日用品”满减(如“满50减8”),拉动连带销售。

结果:2个月后,社区B店生鲜CR值从0.58提升至0.67,整体CR值提升9%,客单价也从42元升至48元。

关键原则:近似商圈门店的CR值差异,多源于“商品与客群需求的匹配度”,而非商圈本身。通过CR值比对,可快速找到“需求缺口”,避免“千店一面”的无效复制。

04

交叉比率:让零售商“用更少投入赚更多钱”

交叉比率的最终价值,是帮零售商跳出“高投入低回报” 的陷阱,通过 “优化资金投向” 实现 “精益盈利”,具体体现在三大维度:

1. 降低库存资金占用,释放现金流

CR值是采购资金回报率的重要参数。表一中A商品(毛利25%,月周转4次)的CR值为1,就意味着,在月初投入100元用于采购A商品,月底在不计算复利的前提下,该商品创造的毛利金额是133元,月采购资金回报率是133%,也就是意味着月初投入的100元经过一个月的经营变成了233元。

同理,如果某超市月采购金额100万元,平均毛利为20%,周转次数为1.5次,则门店CR值为0.3,月底创造的毛利则为37.5万元,如果库存周转率从1.5次提升至2次,CR值增长至0.4,毛利就增长至50万元,

另外,如果将该门店的周转率从2次提升至3次,就相当于释放33万元采购资金,可用于扩大高毛利商品采购规模,或投资回报率更高的业务领域。

同时,提升高毛利商品占比,优化品类结构。通过交叉比率分析,优先引入动销快、毛利高的商品,淘汰低效单品,某社区店据此将高毛利商品占比从15%提升至22%,整体毛利率增长1.8个百分点

核心逻辑:CR值越高,“每1元库存资金创造的利润”越多。通过聚焦高CR商品,可在“总库存投入不变”的前提下,提升资金周转效率,减少闲置资金。

2. 提升单店坪效,让 “每平米都赚钱”

坪效公式:坪效=销售额÷门店面积,而销售额与“商品CR值”直接相关——高CR商品能以更快速度、更高毛利实现销售,自然带动坪效提升。

案例:某便利店将门店10㎡的“零食区”进行CR值优化:淘汰CR值0.3以下的5个小众零食SKU,引入CR值0.6以上的3个热门零食SKU,并将高CR值的“早餐面包”(CR值0.75)陈列在零食区入口。1个月后,零食区销售额从每月5万元升至6.8万元,坪效提升36%。

落地动作:按“CR值高低”规划门店陈列——高CR商品(如A商品)放在“黄金动线”(如入口、收银台旁),中CR商品(如D商品)放在“过渡区”,低CR商品(如B商品)放在“角落区”,让每平方米陈列都聚焦“高价值商品”。

3. 减少试错成本,提升决策精准度

传统选品风险:依赖经验选品,可能导致“新品上架后滞销”(如某超市凭直觉引入10款新品,仅2款盈利,试错成本达5万元)。

CR值驱动选品:新品上架前,先通过“同类商品CR值参考”预判潜力——如计划引入一款新洗发水,先查看现有洗发水品类的平均CR值(0.8),若新品采购成本更低(可提升毛利)且目标客群与门店匹配(可保证周转),预判CR值可达0.9以上,再小批量试销(采购50件);试销1周后,若实际CR值达标,再加大采购量。

数据价值:通过CR值建立“商品准入标准”,可将新品试错成功率从20%提升至60%以上,大幅减少无效投入,让每一笔采购都指向“盈利”。

总结

在零售行业“增长放缓、成本高企” 的当下,“靠经验运营” 的时代已过去,“靠数据精准决策” 才是破局关键。交叉比率的核心价值,就是将 “商品盈利” 从 “模糊感知” 转化为 “可计算、可优化、可复制” 的量化指标 —— 它不仅能帮单店筛选高价值商品、优化库存,更能为连锁体系提供 “标准化 + 差异化” 的运营方案,最终实现 “用更少资金、更少空间、更少试错成本,赚更多钱” 的目标。

对零售商而言,用好交叉比率,不是“选择”,而是 “必需”—— 这是在存量竞争中突围的核心能力。