高盛喊出2104元目标价!“牛市旗手”寒武纪配不配? 高盛公司将寒武纪评级上调至买进 高盛上调寒武纪目标价是真的吗

每一轮牛市都有一条主线,而这次的主线则是科技,只是没人想到寒武纪(688256.SH)是主角。

寒武纪是AI芯片国产替代的代言人,尽管性能仍有很大的提升空间,但稀缺性仍使其获得了“中国版英伟达”的称号。2025年,寒武纪的半年报成了“史上最佳”成绩单:收入暴增43倍、首度半年度盈利,字节跳动是其最大的客户。

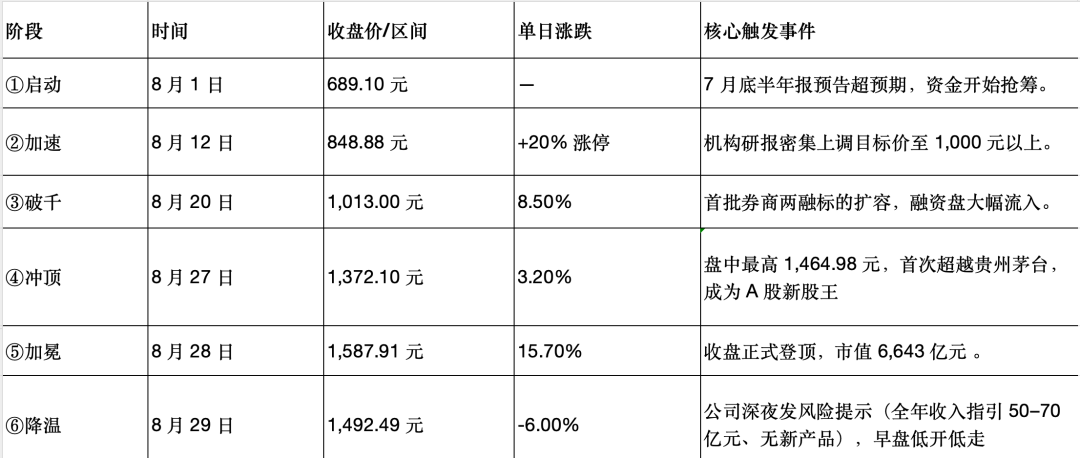

即使是有暂时的业绩撑腰,但寒武纪股价涨势之凌厉也令人傻眼——8月26日财报发布前的一个月,寒武纪已经启动,7月10日(约679元)是本轮行情的起点。8月20日首次站上千元大关;8月22日,股价涨20%触及涨停,收于1243元,市值破5200亿元……

8月24日,高盛发布报告,上调寒武纪目标价至1835元(此前的1223元的目标价已被突破),彻底引爆市场情绪;8月26日晚半年报披露后,次日股价高开,盘中最高1464.98元,正式超越茅台;8月28日收盘报1587.91 元,再创历史新高,单月涨幅134%,年内低点以来最大涨幅超20倍;9月1日,高盛再度意外上调目标价至2104元,即将此前的12个月目标价上调14.7%(对应2030年45倍市盈率)。

8月29日,寒武纪市值突破6200亿元,而其上半年净利润是10.38亿元,按照全年15~18亿元的净利润推测,寒武纪的动态市盈率(Forward PE,计算市场一致预期2025年每股收益)高达约400倍,而滚动市盈率(TTM PE,计算最近4个季度每股收益之和)更是超出5000倍。

当然,高估值只要有高利润增速就可以被消化,但对于“寒王”而言,即使股价不变,未来几年也可能要实现近10倍的业绩增速,才能消化高估值。同时,客户和产品高度集中,一旦云厂商资本开支波动,业绩弹性极大。

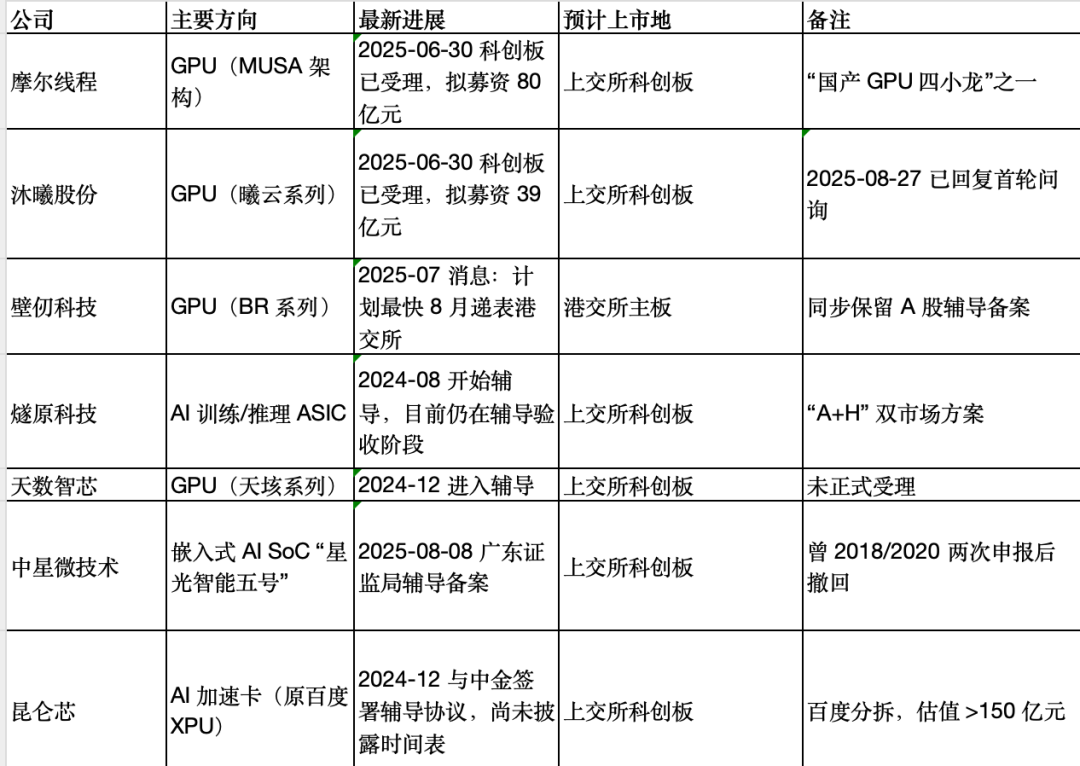

未来,摩尔线程、沐曦股份、天数智芯、中星微技术、昆仑芯等国产芯片公司都可能陆续上市,这也可能会使得“寒王”不再具有稀缺性。

“寒王”加冕

成长股,本就会被市场给予高估值,即使是在亏损阶段,而“寒王”不仅已经开始盈利,未来各大云厂商对算力的需求又将不断上升,这也解释了近期市场对于芯片主题的疯狂情绪。

上周五,科创50单日再度暴涨7.2%,突破1300点,强势创下3年半新高。寒武纪作为龙投标的,过去一个月收盘价从约679元暴涨至1587.91元,涨幅高达133.86%,大幅跑赢市场,舆论影响力巨大,这也导致8月29日公司主动沟通调整降温。

我们可以把寒武纪理解为“只做AI加速计算”的芯片设计公司——不卖 CPU/GPU,也不卖整服务器,而是卖装在服务器里的AI芯片、加速卡和配套软件。

回顾过去几年,寒武纪连续亏损8年(2017–2023年),直到2024年第四季度才首次实现单季盈利,2025年上半年才首次实现半年度盈利——2024年四季度首次单季盈利2.72亿元,结束连续8年亏损。

2025年其半年度盈利10.38亿元,彻底走出亏损周期。之所以回本周期如此之长,也是因为AI芯片行业高投入、长周期特性,这就导致产品迭代慢、商业化落地晚。

然而,近两年国产算力需求的大爆发,也让寒武纪走出了亏损。在2025年初增强型本土基础模型(如DeepSeek)兴起后,中国推理型生成式AI需求日益上升的背景下,投行预计寒武纪2025~2027年的收入年均复合增速将达111%,因为受到云端芯片的推动——云端芯片贡献了公司2024年收入的99%(2022、2023年的贡献分别为20%和13%)。

更关键的是,字节跳动是当前国内AI芯片最大采购方,也是寒武纪最大的单一客户。字节跳动2024年的AI芯片的采购额约600亿,其中英伟达与国产芯片各占一半,市场预计2025年字节AI芯片采购总额将达800亿,但英伟达受限于B30/B40等产品互联能力弱、缺乏HBM等问题,难以满足需求,份额或将显著下降。国产芯片在推理场景适配性更强,随着多模态和token消耗增长,国产卡在字节体系内的使用比例将持续提升。

值得一提的是,字节现有数千个模型已大规模适配寒武纪芯片,而其他国产芯片仅处于测试阶段,未完成系统级集成。这也意味着,模型适配需长期投入,通常需一年以上时间完成从十张到千张卡的迭代测试,形成显著时间壁垒,阻止新进入者快速替代。

业内人士预测,在字节800亿采购盘中,寒武纪有望获得300~500亿收入空间,叠加阿里等其他客户采购,整体市场潜力可观。

关键在于,寒武纪人员规模稳定,收入从10亿级跃升至百亿级过程中未显著增员,表明其服务大客户的架构已固化,边际成本极低,而且人均薪酬基本维持不变。

在费用刚性约束下,收入增长将直接转化为利润释放,若实现300~500亿收入,利润有望达200亿以上。

高盛的目标价怎么算的?

在寒武纪气势如虹之际,高盛顺势在24日喊出1835元目标价,美资顶级投行的发声又让疯狂的市场情绪加了一把火。

且不提最新的2104元目标价,我们先来分析一下之前的1835元是怎么得出的。根据笔者获得的报告显示,高盛认为,随着股价触及之前1223元的目标价,因而进一步将寒武纪目标价上调50%至1835元,原因在于——

1. 中国云厂商提高资本开支:腾讯在8月中旬公布2025年二季度资本开支同比+119%,高盛将行业资本开支预测上调至2025年同比+86%、2026年同比+13%;

2. 芯片平台多元化:DeepSeek于8月底推出V3.1,专为下一代本土芯片设计,帮助客户在关税不确定性和数据安全担忧下降低单一供应商风险;

3. 研发投入获批:寒武纪定增计划已于8月中旬获得上交所批准,公司计划未来三年在AI芯片和软件上投资45亿元(约6.28亿美元),即每年约15亿元(相比2024年研发投入12亿元),显示出公司在研发和生成式AI上的坚定承诺。

究竟1835元是如何算出的呢?目标价取决于市盈率倍数和盈利增速,高盛恰恰将两项都提高了。该机构采用“折现EV/EBITDA”法推导12个月目标价。EV/EBITDA估值是一种相对估值法,通过计算一家公司的企业价值(EV)与息税折旧摊销前利润(EBITDA)的比率来评估公司价值。

第一步,高盛先定2030年“剧本”,因为2030年的EBITDA利润率(22%)更接近全球可比公司(预计2027年英伟达 、AMD的利润率分别为66%和26%),预计2030年寒武纪收入87.7亿元,EBITDA利润率22%⇒可算出EBITDA≈19.3亿元。随后,高盛给出65倍EV/EBITDA(全球AI芯片龙头平均1.5×基本面比率上移后的结果)。

第二步,算2030年企业价值。2030年的EV=19.3亿元×65≈1255亿元。

第三步,就是要将2030年的EV折现回今天,折现年限4年(2026年为定价节点),股权成本12.7%,折现因子= (1+12.7%)⁻⁴≈0.624,得出2026年的EV=1255亿元×0.624≈783 亿元。

第四步,则是调净现金、除股本。净现金≈52亿元,总股本4.184亿股,每股价值=(783+52)亿元÷4.184亿股≈1835元。

有观点总结认为,高盛把2030年寒武纪当成“小英伟达”来估值,再用12.7%折现回2026年。只要2030年72%复合增速兑现、利润率22%、市场愿意给65倍EV/EBITDA,就能推导出1835元。

但亦有分析人士指出,高盛的65× EV/EBITDA、12.7%折现率、2030年基准模型在数学上“自洽”,但在价格假设、折现参数、行业可比和长期竞争四个维度存在明显漏洞,1835元目标价更像是“牛市情景”而非中性估值。

就价格假设而言,如果把2030年22%EBITDA利润率视为“常态”,那么22% 已接近AMD2027年的水平,但寒武纪做的是ASIC定制芯片,议价能力远低于GPU通用平台。

若价格战长期化或补贴退坡,毛利率可能从56%快速滑落,22%利润率实际极难维持。

就折现参数而言,12.7%的股权成本明显偏低。因为寒武纪业务单一、客户集中、地缘政治风险高,按A股TMT小盘+半导体Beta估算,合理股权成本应在15%~18%。

仅把折现率提高3个百分点,目标价即从1835元掉到约1280元,敏感度极高。

高盛的模型隐含“市占率+ASP(平均销售价格)双升”,而出货量CAGR需70%~90%才能支撑收入,而国内云厂资本开支存在周期性,一旦放缓,出货量将断崖。

此外,英伟达、AMD计划在2026~2028年推出3nm、2nm新一代GPU,ASIC路线若不能持续迭代,ASP或快速下跌。

可见,高盛的估值是“乐观假设叠乐观假设”的产物,把任何一个关键变量(折现率、EBITDA margin、EV/EBITDA倍数或出货量CAGR)向中性或悲观方向小幅调整,目标价就会迅速变化。

或许也正因为意识到了市场的疯狂,在8月29日,盘后寒武纪主动披露风险,提示股票价格存在脱离当前基本面的风险,投资者参与交易可能面临较大风险。

同时,寒武纪表示,公司预计2025年营收将达到50~70亿元,但管理层明确表示无新产品发布计划,且面临供应链稳定性风险。

“国产替代”仍是科技板块催化剂

上一次这么极致的科技股行情,还是半年前的DeepSeek,当时最终市场成交额占比过大,引发行情失衡,最终难以为继。

就本轮行情来看,根据券商统计,8月28日,TMT板块成交占比40.8%,年Deepseek行情最高达到46.5%,2023年ChatGPT行情最高达到50.24%。尽管当前领涨板块和公司在中报季表现不俗,且三季报即将出炉,市场乐观情绪有基本面支撑。但考虑到拥挤度和成交额的占比情况,短期存在交易逐步过热的信号。

不过,科技板块的热度未散,如果说这是一轮比较可持续的牛市,它应该有一条主线,科技仍大概率是这条主线。在美国人工智能相关的资本开支持续高增的背景下,有望从产业链角度和映射角度对国内的科技股形成拉动。

国产替代主题依旧是最大的驱动力之一。2025年7月31日,国家网信办就英伟达H20算力芯片的安全漏洞后门问题约谈英伟达,要求其说明技术风险并提交证明材料。这一事件将中美在AI算力领域的博弈推向新的焦点。

H20作为英伟达专为中国市场定制的“特供版”芯片,自诞生起便承载着复杂的政治与商业使命。此前,美国议员曾公开呼吁对华出口的先进芯片必须配备“追踪定位”功能,而美人工智能领域专家亦透露相关技术已成熟。

约谈后,市场对H20的信任危机迅速发酵:中小企业率先撤回订单,头部企业亦暂停需求上报。尽管路透社曾报道台积电追加30万片H20产能,但产业链人士透露,这批订单因生产周期过长(超过3个月)和政策不确定性,实际交付可能延迟至2026年。

更关键的是,英伟达自身已将战略重心转向下一代产品B20和B30,H20的补充生产更多是为消化流片库存,而非长期布局。

作为美国《芯片安全法案》下的合规产物,H20的性能被刻意阉割(如FP16算力仅为旗舰H100的7.5%),却又需满足中国市场对大模型推理的刚需。当中国用户的网络行为、企业数据可能通过“后门”流向美国服务器时,技术依赖的风险已超越商业考量,上升至国家安全层面。

业内人士认为,在这场博弈中,“能卖不应乐观,不能卖不应悲观”成为市场共识。即便H20短期内恢复销售,其性能缺陷(如单卡算力不足)和生态壁垒(依赖CUDA框架)仍制约其长期价值。而若全面禁售,国产算力虽在短期内面临阵痛,但政策支持、资本投入和技术迭代的叠加效应,有望在2025年下半年形成结构性突破。换言之,每一次因H20消息引发的市场波动,本质上都是对“国产替代可行性”的定价重估。

目前,国产芯片主要为华为昇腾920和寒武纪MLU690,这两款芯片已稳居国内AI 芯片第一梯队。其他AI芯片厂商如摩尔线程、燧原科技等虽有布局,但在大客户适配进度和生态支持上尚未形成同等竞争力。头部集中趋势明显,除了英伟达芯片,市场资源与大厂采购倾向正加速向华为和寒武纪聚集。

客观而言,尽管昇腾、寒武纪等厂商的芯片算力已接近国际水平,但国产替代仍需跨越几道坎,国产芯片软件工具链的成熟度、开发者社区的活跃度仍与CUDA生态存在差距。

例如,某国产芯片厂商调研显示,超过半数的AI开发者因“生态迁移成本过高”而暂缓采用国产方案。这种“重硬件轻软件”的困境,要求国产厂商从单一产品竞争转向生态系统构建,未来竞争的核心将是“芯片-软件-应用”的协同能力。不过,国产算力的快速崛起与生态短板,则映射出中国产业升级的机遇与挑战。

No.6519 原创首发文章|作者 Irene Zhou

声明:投资有风险,入市需谨慎。

开白名单 duanyu_H|投稿 tougao99999

欢迎点看【秦朔朋友圈】