郭磊:价格趋势有小幅改善 郭磊最新 郭磊股票

郭磊系广发证券首席经济学家、中国首席经济学家论坛理事

摘要

第一,8月CPI同比-0.4%,低于我们模型预测的-0.13%;PPI同比-2.9%,和我们预测的-2.96%较为吻合。按照CPI和PPI分别60%、40%模拟的平减指数约为-1.40%,和前值的-1.44%相比大致持平。

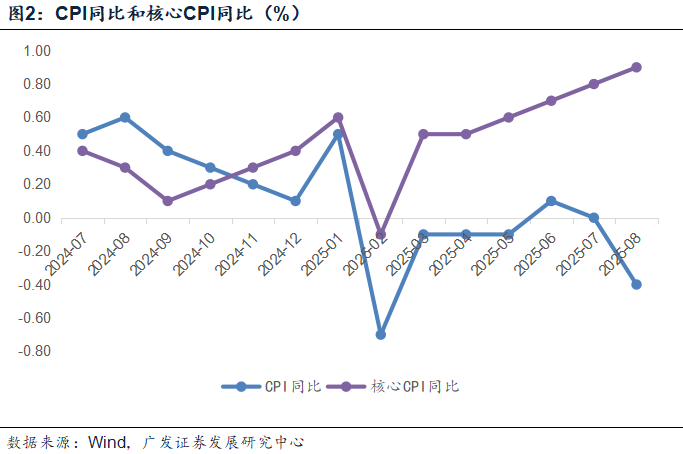

第二,8月存在基数影响,我们前期报告中指出“8月经历年内CPI最大高基数压力期与PPI最大基数优势期碰撞”。从环比来看,8月CPI和PPI均环比持平(图1),这一表现整体还是较前期有小幅改善的。尤其是考虑到PPI分项是今年年内首次环比告别负增长;核心CPI(不包含食品和原油)同比继续上行至本轮新高的0.9%(图2)。

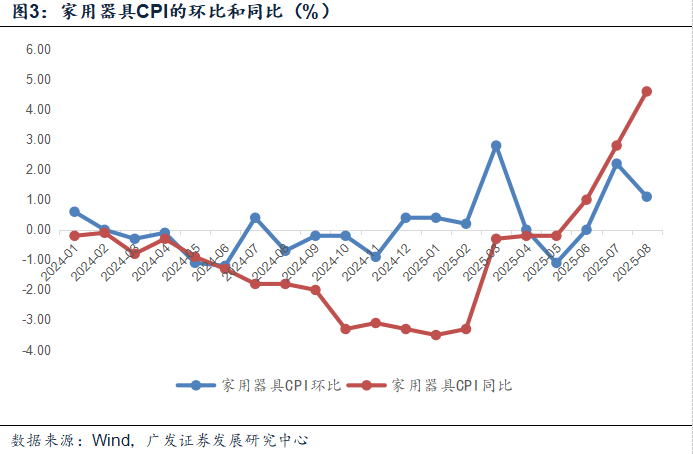

第三,CPI非食品部分环比弱于7月,我们理解主要来自耐用消费品的价格节奏。通信工具(手机)7月环比0.3%,属于年内首次价格环比正增长;家用器具7月环比2.2%,均是7月非食品价格的主要拉动项,其中可能包含补贴节奏阶段性放缓的影响,第三批“以旧换新”国补资金7月底下达;也包含着前期铜等原材料成本上涨有关,在度过促销期后开始显现。8月在新的价格基础上,环比放缓属于正常。即便如此,家用器具环比依然有1.1%,同比进一步上行至4.6%(图3)。

第四,从PPI分项看,上游价格企稳较为明显,采掘、原材料均环比明显转正,加工业环比回到零增长。从关键行业看,煤炭开采、煤炭加工、黑色冶炼、电力热力环比均由负转正。下游汽车制造环比依然为-0.3%,但拖累可能主要来自燃油车,统计局指出光伏设备及元器件制造、新能源车整车制造价格同比降幅比上月分别收窄2.8个和0.6个百分点。

第五,PMI的两个价格指标均是连续三个月上行,其中隐含了“反内卷”政策初步见效的结论。8月的PPI数据初步支持了这一结论。政策方向仍较为明确,7月底的2025年全国工业和信息化主管部门负责同志座谈会指出“巩固新能源汽车行业内卷式竞争综合整治成效,加强光伏等重点行业治理,以标准提升倒逼落后产能退出”。

第六,9月CPI、PPI在基数上均较为有利,在前期周度报告《今年经济节奏为何季末高、季初低》中,我们基于第一周情况外推9月月度CPI、PPI同比分别为0.15%、-2.55%,即平减将会有改善。但这一点还有待于继续观察后续几周数据。10-11月翘尾对同比周期上行的助力有所扩大。平减指数如果能先回到-1%以内,再回到-0.5%以内,则对企业盈利、增值税、实际利率等环节的影响将会进一步形成,名义增长和微观体感的改善预计会更明显一些。

第七,在8月底报告《怎么观测流动性与市场定价的关系》中,我们指出,在狭义流动性带动的资产定价扩张受估值约束后,如果广义流动性能够承接狭义流动性,这时权益资产会从流动性驱动阶段转向盈利驱动阶段,盈利回升逐步消化估值,而这取决于实际增长、名义增长均见底回升,因为实际增长的约束在固定资产投资,名义增长的约束在供给,从逻辑上说,建筑业、PPI这两个线索是这一切换能否顺利、以及多大程度上顺利的关键。

正文

8月CPI同比-0.4%,低于我们模型预测的-0.13%;PPI同比-2.9%,和我们预测的-2.96%较为吻合。按照CPI和PPI分别60%、40%模拟的平减指数约为-1.40%,和前值的-1.44%相比大致持平。

在前期报告《怎么观测流动性和市场定价的关系》中,我们指出:8月CPI翘尾继续回落0.4个百分点,仍为基数压力。预计8月CPI环比为+0.27%,同比为-0.13%。工业品价格仍涨跌互现,外盘强于内盘,水泥周环比重新回落,油铜升、煤钢降、化工平,预计PPI环比为-0.04%。但由于8月PPI同比低基数优势明显打开(翘尾回升0.7%),预计8月回升至-2.96%,但较前三周估计的-2.99%基本持平。

8月存在基数影响,我们前期报告中指出“8月经历年内CPI最大高基数压力期与PPI最大基数优势期碰撞”。从环比来看,8月CPI和PPI均环比持平,这一表现整体还是较前期有小幅改善的。尤其是考虑到PPI分项是今年年内首次环比告别负增长;核心CPI(不包含食品和原油)同比继续上行至本轮新高的0.9%。

在前期报告《怎么观测流动性和市场定价的关系》中我们指出8月将“经历年内CPI最大高基数压力期与PPI最大基数优势期碰撞”。

8月CPI环比零增长(前值0.4%),PPI环比零增长(前值-0.2%)。

8月核心CPI同比0.9%(前值0.8%)。

CPI非食品部分环比弱于7月,我们理解主要来自耐用消费品的价格节奏。通信工具(手机)7月环比0.3%,属于年内首次价格环比正增长;家用器具7月环比2.2%,均是7月非食品价格的主要拉动项,其中可能包含补贴节奏阶段性放缓的影响,第三批“以旧换新”国补资金7月底下达;也包含着前期铜等原材料成本上涨有关,在度过促销期后开始显现。8月在新的价格基础上,环比放缓属于正常。即便如此,家用器具环比依然有1.1%,同比进一步上行至4.6%。

8月食品CPI环比0.5%(前值-0.2%),非食品环比-0.1%(前值0.5%)。

8月家用器具环比1.1%(前值2.2%);通信工具环比-0.1%(前值0.3%);衣着环比-0.1%(前值-0.3%)。此外,教育文化娱乐环比-0.1%(前值1.3%),和开学季之后的季节性有关。

从PPI分项看,上游价格企稳较为明显,采掘、原材料均环比明显转正,加工业环比回到零增长。从关键行业看,煤炭开采、煤炭加工、黑色冶炼、电力热力环比均由负转正。下游汽车制造环比依然为-0.3%,但拖累可能主要来自燃油车,统计局指出光伏设备及元器件制造、新能源车整车制造价格同比降幅比上月分别收窄2.8个和0.6个百分点。

8月生产资料环比0.1%(前值-0.2%),其中采掘工业环比1.3%(前值-0.2%)、原材料工业环比0.2%(前值-0.1%)、加工工业环比零增长(前值-0.3%)。生活资料环比-0.1%(前值-0.2%),其中食品类环比0.1%(前值零增长)、衣着类环比零增长(前值-0.1%)、一般日用品环比-0.2%(前值-0.2%)、耐用消费品环比-0.3%(前值-0.3%)。

统计局指出,“8月煤炭加工价格环比由上月下降4.7%转为上涨9.7%,煤炭开采和洗选业价格由下降1.5%转为上涨2.8%,黑色金属冶炼和压延加工业价格由下降0.3%转为上涨1.9%,玻璃制造价格由下降1.5%转为上涨0.1%,电力热力生产和供应业价格由下降0.9%转为上涨0.1%”、“煤炭加工、黑色金属冶炼和压延加工业、煤炭开采和洗选业、光伏设备及元器件制造、新能源车整车制造价格同比降幅比上月分别收窄10.3个、6.0个、3.2个、2.8个和0.6个百分点,对PPI同比的下拉影响比上月减少约0.50个百分点”。

PMI的两个价格指标均是连续三个月上行,其中隐含了“反内卷”政策初步见效的结论。8月的PPI数据初步支持了这一结论。政策方向仍较为明确,7月底的2025年全国工业和信息化主管部门负责同志座谈会指出“巩固新能源汽车行业内卷式竞争综合整治成效,加强光伏等重点行业治理,以标准提升倒逼落后产能退出”。

在报告《PMI价格指标连续第三个月回升》中,我们指出:8月制造业两个价格指标环比上行。其中原材料购进价格指数为53.3,环比上行1.8个点;出厂价格指数为49.1,环比上行0.8个点。值得注意的是,两个价格指标均是自6月以来连续第三个月上行;前期出来的EPMI也是价格指标偏强,尤其是新能源汽车、新能源、生物产业销售价格环比上行幅度领先于其他行业。综合来看,“反内卷”在初步产生效果,这一点有待于后续在PPI上观测验证。

9月CPI、PPI在基数上均较为有利,在前期周度报告《今年经济节奏为何季末高、季初低》中,我们基于第一周情况外推9月月度CPI、PPI同比分别为0.15%、-2.55%,即平减将会有改善。但这一点还有待于继续观察后续几周数据。10-11月翘尾对同比周期上行的助力有所扩大。平减指数如果能先回到-1%以内,再回到-0.5%以内,则对企业盈利、增值税、实际利率等环节的影响将会进一步形成,名义增长和微观体感的改善预计会更明显一些。

在报告《今年经济节奏为何季末高、季初低》中,我们指出:9月价格改善斜率有所打开,CPI度过最大基数压力期,开始进入低基数优势阶段,未来10-11月翘尾对同比周期上行的助力将更明显;PPI短期环比上的积极信号主要集中在有色领域,但由于9月基数优势仍明显,因此PPI同比降幅也将继续收窄。在月度CPI、PPI分别为0.15%、-2.55%的对应下,预计9月平减指数步入“-1”以内,至-0.94%。

在8月底报告《怎么观测流动性与市场定价的关系》中,我们指出,在狭义流动性带动的资产定价扩张受估值约束后,如果广义流动性能够承接狭义流动性,这时权益资产会从流动性驱动阶段转向盈利驱动阶段,盈利回升逐步消化估值,而这取决于实际增长、名义增长均见底回升,因为实际增长的约束在固定资产投资,名义增长的约束在供给,从逻辑上说,建筑业、PPI这两个线索是这一切换能否顺利、以及多大程度上顺利的关键。

风险提示:地缘政治风险加 大 ; 特定行业关税影响超预期;国内固定资产投资增速短期下行较快;猪肉价格出现波动;汽车家电等价格受短期促销影响过大;煤炭钢铁价格受反内卷影响。