“固收+”的同质化困局,终于被量化撕开了一个口子 “固收 ”的同质化困局,终于被量化撕开了一个口子

导语:追求绝对收益的“固收+”管理理念与量化策略对应的收益稳定性不谋而合。

种种迹象表明,“固收+”基金正受到越来越多投资者的喜爱。

根据前期披露的二季报基金规模数据显示,“固收+”基金存量规模达万亿,环比扩张2.7%,其中二级债基的环比增幅达到4.7%。另外根据近期披露的中报数据,纯债基金的机构持有份额较2024年末出现下滑,而“固收+”基金的机构持有份额明显上升。

“固收+”基金受到热捧的背后,与投资者在震荡市中对稳健收益的强烈需求有关。

近年来,A股市场波动加剧,银行理财打破刚兑,存款利率持续下行,传统低风险投资工具的吸引力逐渐减弱。与此同时,权益市场的高波动性也让部分风险偏好较低的投资者望而却步。

于是,相对稳健的“固收+”基金,成为了不少投资者资产配置的首选。

不过,在“固收+”基金规模和数量同步扩容的过程中,一个新的问题也随之浮现——多数基金在设计思路、配置逻辑上高度趋同,同质化现象愈发明显。

如何在同类竞争中突围,成为摆在各家基金公司面前的一道难题。

01 当量化策略遇上“固收+”

事实上,今年以来,除了“固收+”基金强势崛起外,公募量化策略也颇受青睐,相关产品业绩、规模实现双丰收。

截至8月末,近一年来,公募量化基金的平均收益接近50%,多只产品净值翻倍,部分产品规模较去年末增长超10亿元。

不仅推升了公募量化基金的热度,也让相关策略加速向“固收+”基金渗透,多只“固收+量化”基金在年内相继成立,一条“量化赋能”的创新路径正逐渐清晰。

原因很简单,量化策略对应的稳定超额与追求绝对收益的“固收+”基金的管理理念非常匹配。同时,量化策略分散持股的特征天然具备熨平波动、控制回撤的能力,也匹配“固收+”基金对于低波、稳健的追求。

这一点,从过去几年的业绩表现上,也得到了印证。

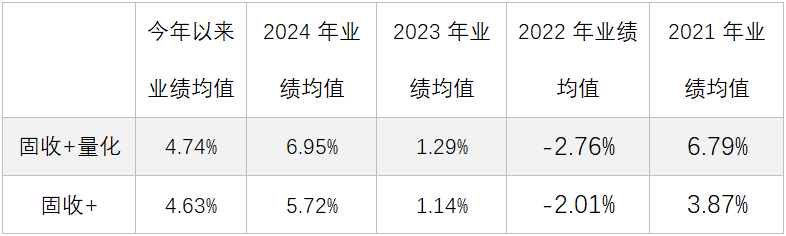

不论是在行业轮动加剧、主体投资盛行的2023年,还是红利策略一马当先的2024年,以及结构性牛市特征明显的今年,“固收+量化”基金整体表现上基本优于非量化增强的“固收+”基金。

其中,银华增强收益便是比较具有代表性的一只“固收+量化”基金。

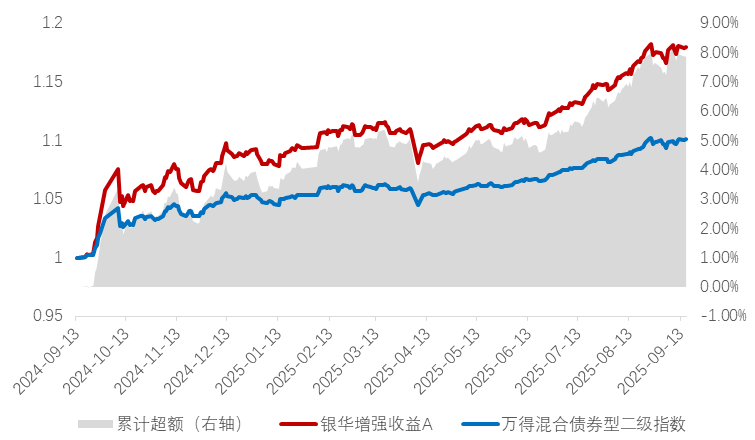

截至2025年9月16日,该基金近一年累计回报达17.94%,而同期万得混合型二级债基指数收益仅10.08%,超额收益显著。

02 量化基因

作为银华增强收益掌舵者之一的冯帆,是市场上少数具有自上而下配置框架,又擅长把各个策略落地到定量策略的基金经理。

公开资料显示,冯帆在2015年加入银华基金后,便持续深耕“固收+”领域,并于2020年底开始管理银华增强收益。

在管理“固收+”组合时,冯帆的核心理念是:站在全局视角,通过规则化策略减少主观干扰,追求长期稳定的风险收益比,即贯彻“组合管理思维与量化策略体系”。

具体而言,“组合管理思维”指的是基于“固收+”基金的定位及其收益风险目标,对基金进行全局性把控,例如调整大类资产配置中枢、控制产品回撤等。

从产品定期报告来看,自2021年9月起,银华增强收益的股票仓位始终维持在15%-20%之间,可转债持仓比例随市场环境的变化阶段性提高,一度接近29%。由此可见,银华增强收益可以说是一只中高波动“固收+”,除纯债资产外,积极通过股票和转债等多元资产追求收益增强。

冯帆还会依据“胜率-赔率”双维度打分框架进行资产配置。

例如,2022年,债市出现负反馈,股票市场低迷,可转债作为复合资产,先后经历“杀平价”与“杀估值”的压力。彼时,量化系统对转债资产触发了“赔率”信号,提示超跌的转债具备较强的配置价值。

类似的情况还发生在2024年初。

那一时期,微盘股暴跌,量化模型基于小市值风格逆风和资金阶段性流出等因素,对转债资产给出了“胜率不足”的信号,需要考虑下调转债仓位。

同样是2024年,8-9月期间,赔率信号指向权益资产性价比上升,冯帆果断加大了对权益的配置比例。

冯帆管理产品风险有一套自己的思路,即遵循“三重防线,动态平衡”。她从事前、事中、事后这三个维度,对产品风险进行全面管理。

在事前,她会依据年度收益目标来设定回撤限制,合理分配股票和债券的投资比例,也就是股债敞口。

到了事中,她运用量化策略,让投资组合里的资产更加分散。同时,密切动态地监测组合的波动率和夏普比率。

而如果事后发现回撤超过了预先设定的阈值,她会果断采取行动,及时降低仓位。并且,借助风险模型去寻找合适的加仓机会。

此外,在冯帆构建的框架里,“量化策略体系”还体现在细分资产策略的实施上,特别是权益资产这一块。

她以中证 800 为基准,围绕基本面因子构建起多因子量化模型。在构建组合时,会结合估值等定价指标来进行配置。这样做的好处是,能尽可能地减少那种带有博弈性质的投机交易,让投资更加理性和稳健。

在执行过程中,她不会事先进行主观行业判断或干预模型结果。

与多数“固收+量化”基金类似,银华增强收益持仓较为分散,近年来前十大持仓占比不超过30%,有效降低了个股波动对组合的影响,提升了产品运作的稳健性。

在可转债策略方面,冯帆同样采用量化方法构建组合。但由于转债信息中存在难以完全规则化的部分,出于风险防范的考虑,她会结合研究团队观点对策略结果进行微调,以更好地把握转债“下跌有底、上涨有弹性”的凸性机会。

从银华增强收益的转债持仓可以看出,冯帆主要配置兼具安全性和弹性的平衡型品种,并根据市场环境灵活调整结构。

03 尾声

进入2025年后,国内市场迎来结构性投资机会,AI、创新药等板块成为市场的主线,一些投资相关领域的基金迎来高光时刻。

但高弹性背后的净值大幅波动,也对投资者的机会把握能力提出了更高要求。

相比之下,银华增强收益基金的表现更为稳健。

截至9月16日,该基金今年以来的收益率达到8.36%,管理规模也从去年底的3.15亿元快速增长至二季度末的20.86亿元。

稳健的背后,是冯帆坚持的系统化投资策略。

银华增强收益的持续稳健表现,也印证了通过科学的组合管理和量化工具的应用,可以获得相对稳健的收益曲线。

这一方法在当前低利率环境下更具现实意义。

随着纯债策略的收益空间收窄,越来越难以满足投资者的收益需求,在“固收”底仓之外加入权益资产、通过多元配置增强收益,已成为“固收+”基金的必然选择。

但权益资产的加入也意味着风险与波动的提升,如何在“增强收益”与“严控风险”间找到平衡?银华增强收益的量化路径提供了可行方向。

特别是在“固收+”基金同质化困局的当下,“固收+量化”这一模式更值得关注。(阿尔法工场DeepFund)

上一篇:“924”新政一周年:退市公司创新高,这些“雷”你避开了没? 924新政内容是什么 924新政对地产影响

下一篇:中期净利增幅15%,富滇银行13.47%股权遭央企大唐清仓 中期净利增幅15%,富滇银行13.47%股权遭央企大唐清仓