半导体设备:在国产化进程与AI算力中寻找增长极 半导体国产化进程 半导体AI发展机遇

AI制图。

半导体设备:在国产化进程与AI算力中寻找增长极

近期,半导体设备板块表现活跃,在市场整体回暖的背景下走势强劲。例如9月24日,板块内多只个股涨幅显著,半导体设备ETF(159558)等产品跟踪的中证半导体材料设备主题指数也实现较大幅度上涨,反映出资金对该领域的高度关注。

这轮行情的背后,是半导体设备环节基本面的持续改善。在国产化加速推进、AI算力需求爆发、存储芯片产能扩张等多重因素的共同推动下,半导体设备板块展现出较强的成长潜力。市场信心得到提振,资金持续流入,显示出市场对半导体设备行业未来前景的高度认可。

市场脉动:产业链上中游成焦点

要深入了解这轮半导体设备行情,不妨从它的代表性指数——中证半导体材料设备主题指数(931743)入手。该指数精选40家业务涉及半导体材料和设备领域的上市公司,能够较为全面地反映这个细分领域的整体表现。

具体到结构上,半导体材料设备指数特点鲜明:一是指数更加聚焦产业链的上中游环节,按照中证三级行业来分类,半导体材料与设备合计权重达97%,凸显了指数对产业链上中游环节的重视;二是指数成份股集中度较高,前十大成份股占比超62%,囊括了中微公司、北方华创等产业链龙头企业,使得指数在行业景气周期中具备较强的弹性优势。(来源Wind,截至9月26日)

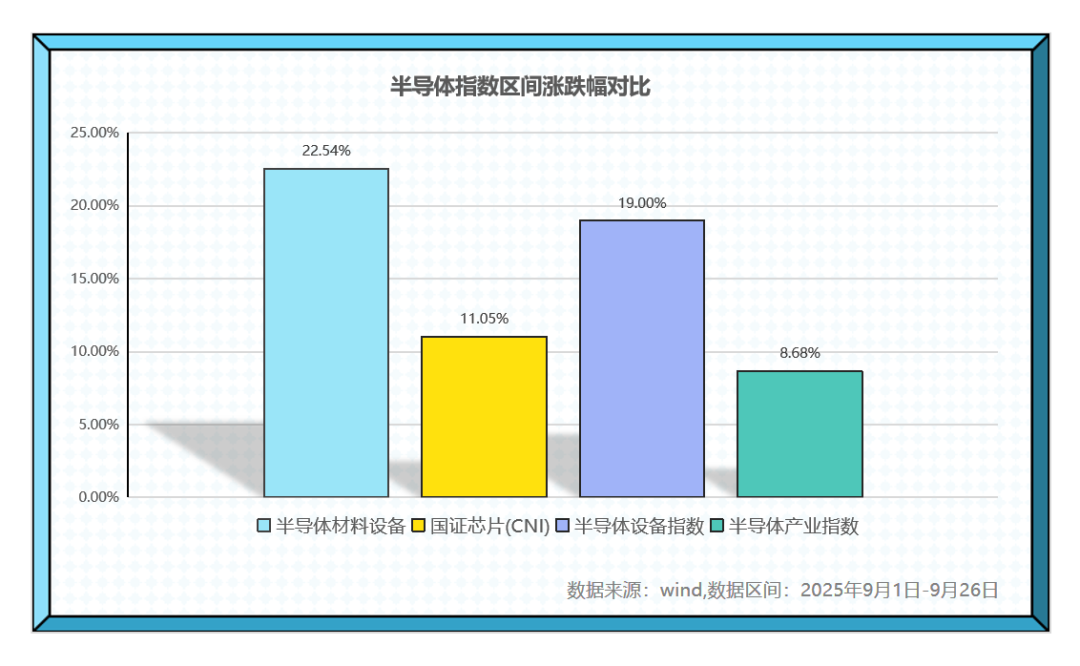

指数本身的优异表现也印证了这一点:截至9月26日,半导体材料设备指数当月累计涨幅已超过22%,显著跑赢大盘。和其他半导体指数进行对比,同期科创半导体设备上涨19%、国证芯片上涨11.05%、中证半导体产业上涨8.68%,半导体材料设备指数相对优势显著,在收益与风险调整后回报方面均表现突出。(来源Wind,截至9月26日)

这一强劲表现不仅反映了市场对半导体设备板块的青睐,也凸显了产业链上中游环节在当前市场环境下的核心地位。随着国产化进程的加速和AI算力需求的激增,这些上中游企业有望迎来更加广阔的发展空间,成为推动半导体设备板块持续增长的重要力量。

产业爆发:多维驱动基本面持续向好

半导体设备板块的强劲表现,与当前产业层面密集出现的积极信号密切相关。

首先是国内算力基础设施建设取得了显著进展——中国联通的三江源绿电智算中心项目获得了广泛关注,该项目与7家国产AI芯片企业达成合作,已完成1700余台设备采购,总算力规模接近3500P,标志着国产算力集群正逐步实现规模化商用。这一进展不仅提升了国内算力水平,也为半导体设备厂商提供了新的市场空间。

其次,存储芯片领域的扩产计划令人振奋。长江存储三期项目于9月5日正式注册成立,公司计划在2025年将月产能提升至15万片,2026年实现全球NAND市场份额15%的目标。这些大规模的产能投资有望直接带动对刻蚀机、薄膜沉积设备等关键半导体设备的需求。

此外,龙头企业的发展规划为半导体设备行业注入了强心剂——华为在2025全联接大会上公布了详细的昇腾芯片路线图,计划从2026年第一季度开始陆续推出多代新品,算力或将实现阶梯式跃升;百度第二季度数字人相关业务收入约5亿元,环比增长55%,显示出AI应用的强劲增长势头。同时还在尝试用昆仑芯P800训练新版文心大模型,进一步推动AI技术的发展。这些互联网巨头在AI领域的积极布局,进一步推动了芯片需求的增长。

路径布局:板块配置窗口已开启

将视角转换到全球视角,货币政策环境出现积极变化,美联储降息为市场注入了更多流动性,资金面对科技行业的约束有所缓解,为半导体设备板块提供了良好的外部环境。

而相较于已充分估值的AI应用层,半导体设备作为上游基础设施环节,既享受AI算力需求爆发的直接拉动,又受益于国产化深化带来的市场份额提升,形成“成长+安全”的双重逻辑。

在全球科技竞争加剧与国内政策红利释放的双重驱动下,半导体设备板块凭借其“硬科技”属性与产业链关键地位,成为资金配置的优选方向。半导体设备ETF易方达(159558)持续获得资金净流入,上周净流入合计4.57亿元,显示出市场对板块未来表现的持续看好。(来源Wind,截至9月26日)

同时,得益于底层资产的强劲表现,半导体设备ETF易方达(159558)净值也在稳步攀升,自成立以来累计回报率高达77.92%,年化回报率表现亮眼。(来源Wind,截至9月26日)

从成熟制程的稳步替代到先进工艺的加速突破,从传统芯片的产能扩张到AI芯片的增量需求,半导体设备作为数字基础设施的“基石”,不仅承载着国产供应链自主可控的使命,更有望成为分享AI产业红利的关键通道,其战略价值和成长空间正在被市场重新认知。

对于投资者而言,通过指数化投资工具把握这一历史性机遇,或许正是通往未来增长极的稳健路径。■