A股上半年“红利+小盘成长”风格主导,中报业绩或催化下轮行情 a股最稳健上涨的股票 a股下半年乘胜追击胜于稀缺

上半年即将收官,受海内外多重因素交织影响,A股市场的走势可以分为“震荡上行—震荡调整—震荡上行”三个阶段。年初至6月27日,上证指数上涨2.2%,并于6月26日盘中创下年内新高的3462.75点。

上半年,市场风格偏好“红利+小盘成长”,银行与黄金股领涨两市,AI、半导体、固态电池、创新药等科技领域轮动走强,而大盘股走势偏弱。

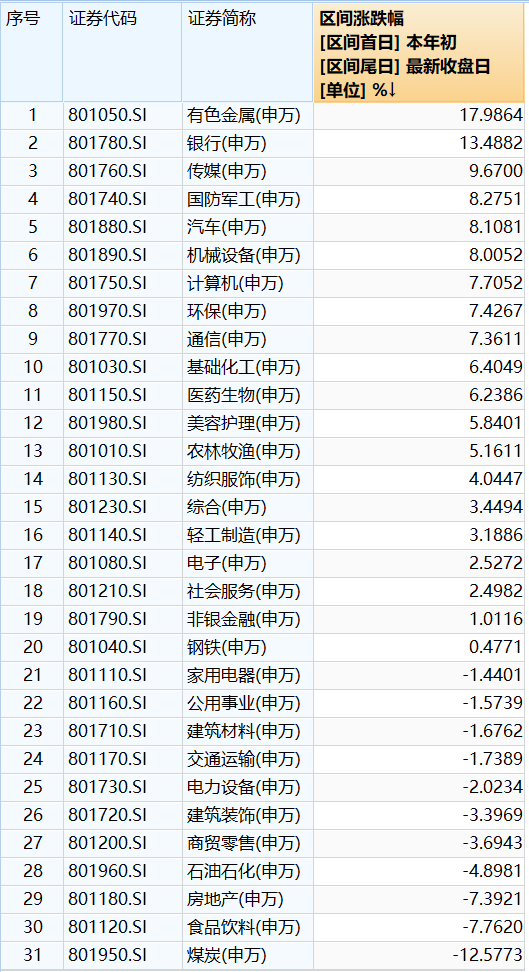

在行业板块、概念题材的快速轮动中,个股与行业分化更是无处不在。周期行业中,有色金属领涨全市场、煤炭领跌;消费领域,新消费高举高打,白酒弱势阴跌;科技行业中,创新药、半导体、人形机器人轮动上涨。

中报披露临近,上半年炒作升温的科技、新消费等行业板块面临业绩兑现,机构普遍认为,中报业绩带来的结构性机会是近期市场的主旋律。“红利+小盘成长”市场风格会否被打破,取决于增量资金入市情况。

行情分化:煤炭领跌、有色领涨、银行再创新高

回顾来看,上半年行情风格偏成长,资金持续围绕“红利+小盘成长”做文章,大盘风格鲜有表现。年初至3月中旬,年报业绩空窗之际,市场风格偏成长,计算机、机械设备等行业表现较好,半导体、机器人、人工智能等科技行业表现突出;3月下旬至4月上旬,市场风格偏防御,各板块均表现不佳;4月中旬至年中,市场风格再度偏成长,通信、国防军工等行业表现较好。

大类风格层面来看,风格分化较为极致,沉寂多年的医药医疗上半年逆袭,涨幅居首,达6.23%;金融地产风格指数在银行股活跃表现的支撑下,涨幅位居第二;科技(TMT)与先进制造表现不俗,且跑赢周期与消费风格。

分化还体现在场内资金“左手成长、右手高股息”。按照31个申万一级行业划分,根据Wind数据,有色金属与银行领涨两市,涨幅分别达17.98%、13.48%,是唯二涨幅超过10%的行业。

市场避险情绪升温,黄金价格年内强势的表现推动贵金属年内上涨34.8%,是有色金属走强的主要推动力。西部黄金(601069.SH)、赤峰黄金(600988.SH)等黄金股年内分别上涨77.6%、60%,大幅跑赢主要股指。

高分红的银行股2024年以来不断上涨,6月27日银行指数盘中再创历史新高,报7699.23点,年内上涨逾16%。本周(6月23日~27日),42只银行股(长江成分板块)中33只创下年内新高,31只年内上涨逾10%。个股角度看,青岛银行(002948.SZ)、浦发银行(600000.SH)涨幅均超过30%,领涨板块,郑州银行(002936.SZ)是年内唯一股价下跌的银行股,跌幅0.47%。

传媒、军工、汽车、机械设备等申万一级行业,年内涨幅分别为9.67%、8.27%、8.1%、8%。细分到二级行业,地面兵装、饰品、游戏、化学制药、电机、零部件等子行业表现突出,尤其是近期受多个事件催化的地面兵装,表现持续活跃,年内涨幅达51.04%,位居第一。

跌幅方面,传统顺周期行业遭资金“冷眼”,煤炭、食品饮料、地产行业的表现垫底,年内分别下跌12.57%、7.76%、7.39%;石油石化、建筑装饰、电力设备亦均下跌。

消费大类风格中,分化可谓剧烈。昔日备受青睐的白酒股持续弱势调整,19只白酒股年内“全军覆没”,平均下跌15.7%,酒鬼酒(000799.SZ)、水井坊(600779.SH)、古井贡酒(000596.SZ)等股跌超20%。随着飞天茅台价格失守2000元关口,贵州茅台(600519.SH)6月股价也明显走弱,当月下跌逾6%。另一边,宠物经济、美妆、IP经济、珠宝首饰等新消费行业强势上涨。申万饰品指数年内涨逾26%,潮宏基(002345.SZ)、莱绅通灵(603900.SH)的股价翻倍;锦波生物(832982.BJ)、拉芳家化(603630.SH)等美妆股大幅跑赢主要股指。

中报季来临或催化结构性行情

在外部扰动持续、政策托底内需修复的宏观背景下,A股下半年走势与投资策略是市场讨论的焦点。第一财经记者梳理多家机构的中期策略报告发现,科技、内需消费、高股息是机构普遍看好的下半年投资方向。

银行是高股息的代表,6月27日银行指数盘中创下历史新高后放量下跌,日跌幅创4月7日以来最高,经过持续一年半的上涨后,银行股的高位放量下跌表现使得投资者开始担忧板块是否见顶。

平安证券发布的2025年银行业中期策略报告指出,陆股通与险资持续增配银行,公募低配银行情况仍存在,在总量流动性宽裕环境持续的情况下,二季度以来金融市场利率中枢处于震荡下行通道,低利率环境有望持续,成本端红利成为推动息差企稳的重要因素,银行板块吸引力有望持续,建议以红利为底,兼顾弹性。

以半导体、AI为代表的科技股,二季度以来进入休整阶段,科技股面临中报业绩落地验证,最近两周算力板块活跃的表现亦指引了AI高速发展中,光模块等核心产品的业绩确定性。机构普遍认为,下半年科技仍存在结构性行情的机会,投资机会可能会更加偏向主题,市场偏好低渗透率大空间,渗透率能够加速提升的主线或者赛道。需要注意的是,科技的国产替代主题并非朝夕间就可完成,其实质性推进面临多重现实掣肘,如技术验证周期长、研发投入产出比不确定等。

招商证券张夏团队的研报认为,2025年将成为A股投资史上极为重要的转折点,进入下半年后,外部流动性有望逐渐改善,预计美元指数可能延续相对弱势,美债收益率则从高位震荡到下行,待9月前后市场开始交易美联储降息预期,将强化美元指数和美债利率下行趋势,从而逐渐有利于市场风险偏好提升和成长风格表现。

上述研报指出,市场要打破“红利+小盘成长”这种风格局面,可能需要有持续的增量资金流入。预计短期市场可能延续私募基金主导的小盘风格;直到外部流动性改善、经济基本面回暖进一步确认,外资可能回流,届时将引导市场逐渐转向大盘成长风格,拐点可能在四季度。同时,下半年国内宏观环境大概率延续政策支持下的稳定增长、温和复苏状态,盈利改善的持续性有待观察。从当前市场空间的角度来看,满足市场空间大、低渗透率的,加速提升的方向包括AI硬件及应用、人形机器人、固态电池、信创半导体国产化、可控核聚变、军贸出海、新消费。