《数据周报85》:美联储降息如何影响美股美债? 美联储降息消息央行反应 非农数据美联储降息预期美股收跌

数据周报85(2025年9月8日-14日)

1.如何看待1万亿化债小作文?

2.美国通胀为何不及预期?

3.美联储全年降息能否达到75bp?

4.降息将对资产价格有什么影响?

5.关税收入激增,赤字低于预期

6.如何走出“低通胀”压力?

正文

1.如何看待1万亿化债小作文?

近日,彭博一则关于中国地方政府债务化解的 “小作文”引发社友群的关注与讨论。

消息称,中国政府正着力解决地方政府对民营企业的巨额欠款问题,估算待清偿账款规模超 1 万亿美元,拟通过国家开发银行等国有贷款机构和政策性银行向地方政府提供贷款的方式推进。

如果是一直在关注地方政府债务的社友,这一消息会感觉似曾相识,整体“复刻”去年场景,核心逻辑与涉及金额都极为相似。

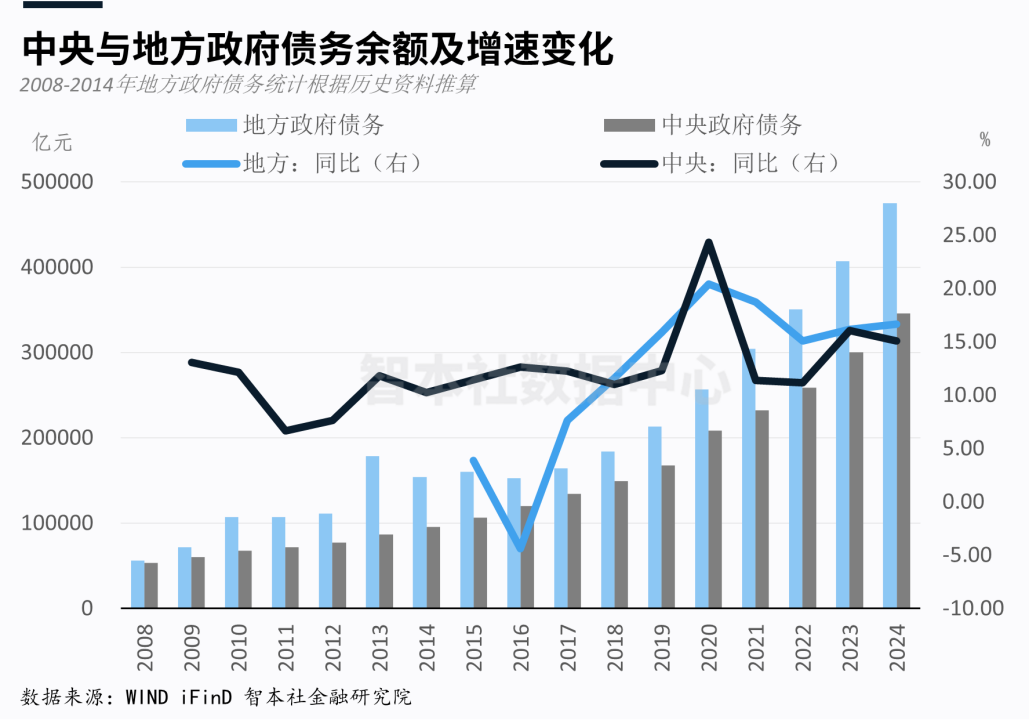

去年11月8日,十四届全国人大常委会第十二次会议审议通过近年来力度最大的化债举措:未来四年增加地方政府债务限额6万亿元;2024年开始每年从专项债中划拨8000亿用于化债,五年规模4万亿。两项政策合计10万亿用于置换地方隐性债务。

尽管目前尚未得到官方证实或辟谣,但鉴于当下经济形势与地方债务现状,未来实施类似举措并非毫无可能。

《数据周报82》期数据中心测算过,截至 2024 年末,全国地方政府债务余额为 47.5万亿元,其中一般债务余额 16.7万亿元、专项债务余额 30.8万亿元。中央政府债+地方债+城投公司有息负债(隐性债务)预计114万亿。

若彭博 “小作文” 中的消息最终落地,从行业影响来看,基建产业链、金融、房地产等板块或将迎来利好。

2.美国通胀为何不及预期?

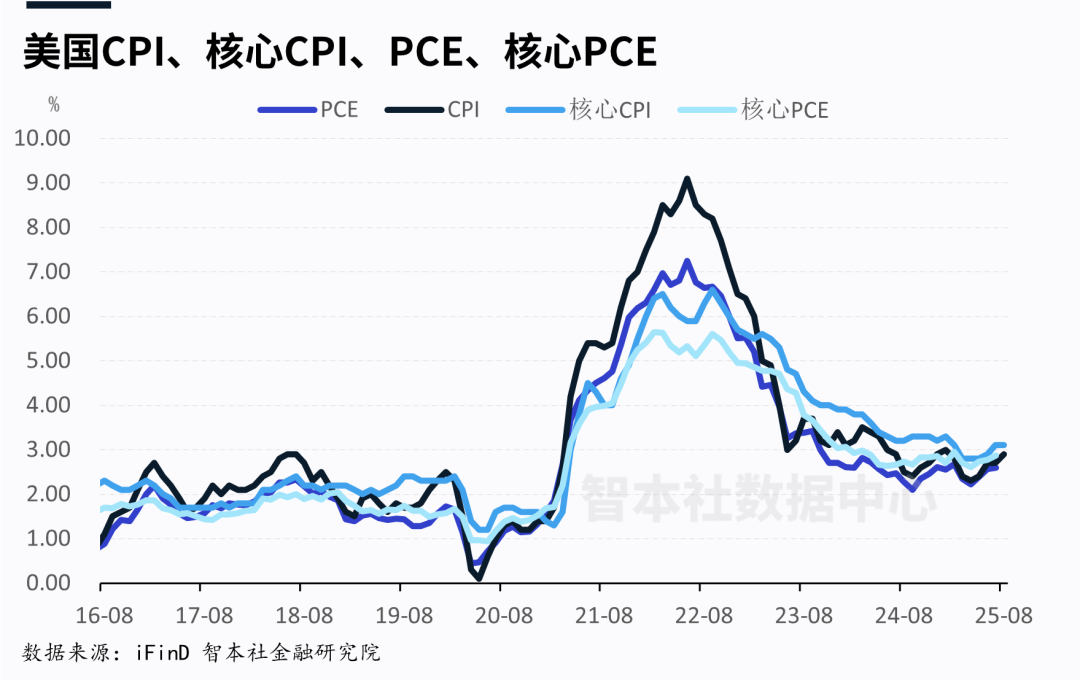

本周,美国劳工局最新发布的 8 月数据显示,当前通胀呈现 “温和可控” 态势。CPI同比增长 2.9%,虽略高于前值 2.7%,但与市场预期持平,整体处于温和区间。PPI环比下跌 0.1%,大幅低于 0.3% 的市场预期,这一出乎意料的下跌,进一步强化了 “通胀压力不足” 的判断,也让市场对美联储 9 月降息的押注大幅升温。

回看这一轮贸易战初期,国内多数机构曾普遍高估关税对美国通胀的推升作用。

与之不同的是,早在年初分析关税对美国通胀的潜在冲击时,我们便多次提出核心观点:综合多方面因素考量,关税推高美国通胀的可能性相对较低。关于这一判断的直接原因,《数据周报 58》已做详细解读,此处不再赘述。

这一现象背后的核心逻辑 ——“预期前置化解效应”:当市场普遍预期某件事(如通胀上行)会发生时,市场主体(供给端与需求端)会提前采取行动应对,最终反而会化解或延缓该事件的发生,美国当前的通胀走势正是这一逻辑的体现。

3.美联储全年降息能否达到75bp?

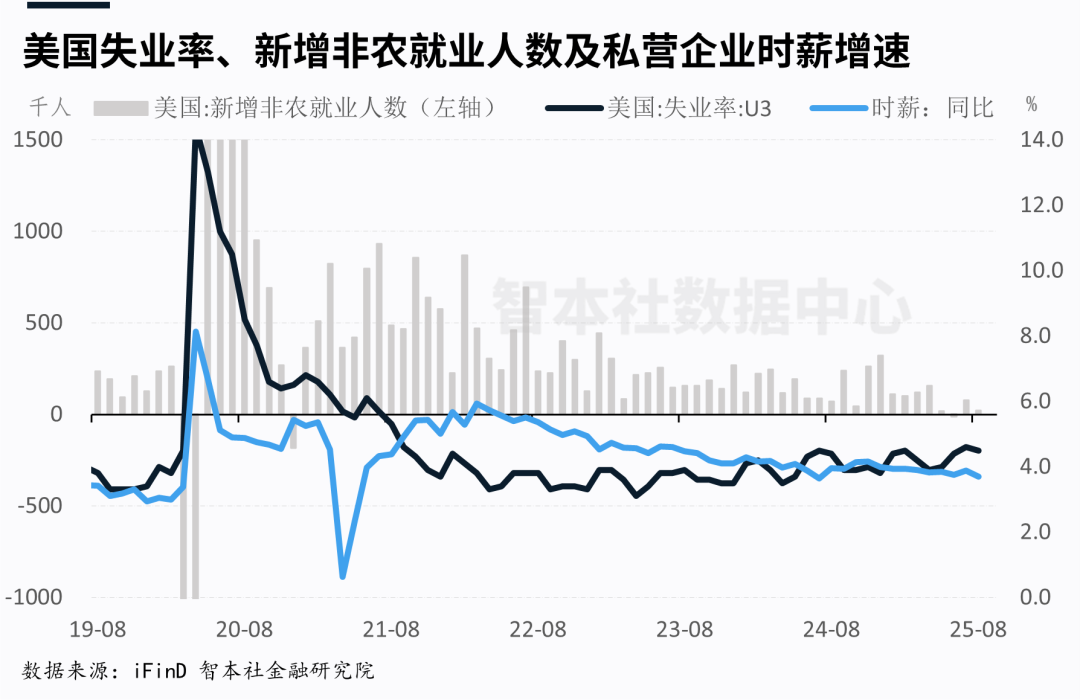

再看就业方面,当前美国就业形势正呈现恶化趋势。

过去 12 个月,美国非农新增就业岗位被大幅下修 91.1 万个,且几乎覆盖所有行业,反映出就业市场的实际表现远弱于此前统计;

8 月美国初请失业金人数升至 26.3 万人,为 2021 年 10 月以来的最高水平,且最近四周的均值持续上升,进一步印证就业市场承压。

美联储的核心目标是稳定物价与最大化就业,同时维护金融系统稳定。

在物价保持基本稳定时,美联储货币政策的关注重心也在发生转移 ——从此前聚焦的通胀问题,逐步向就业市场表现倾斜。

无论是代表白宫的特朗普与代表美联储的鲍威尔之间存在何种博弈,面对 “通胀温和 + 就业恶化” 的组合,美联储都将迫于就业压力选择降息。

降息将对资产价格有什么影响?

未来资产会怎么走?应该如何操作?

剩余周报内容(3组1200字)

扫码看全文,保存高清图片

购买会员数据周报免费看