公募猛攻半导体!调研强势股涨95%,新基发行火爆 公募猛攻半导体!调研强势股涨95%,新基发行火爆

上周(2025年5月12日-5月18日)125家公募密集调研210只A股,半导体、通用设备最受关注。被调研股平均涨幅为2.54%,安集科技获57次调研居首,科技与医药龙头成焦点。上周新发基金34只,环比增约26%。股票型占约53%,指数类为主;混合型基金发行激增约133%,FOF产品破冰。

上周公募调研股跑赢大盘,半导体、AI硬件成公募“心头好”

上周公募调研热情依旧较高。公募排排网数据显示,上周共有125家公募机构参与到A股公司调研,调研范围覆盖到76个申万二级行业中的210只个股,合计调研频次达972次。

在存量资金博弈的市场环境下,上周A股整体呈现震荡格局,东方财富全A指数微涨0.78%,成交量维持平稳。然而,公募基金重点调研的个股却表现亮眼,整体涨幅达2.54%,显著跑赢大盘。具体来看,116只被调研个股实现上涨,其中:75只个股涨幅在5%以内,22只个股涨幅介于5%-9.99%,12只个股涨幅突破10%-19.99%,7只个股更是强势上涨20%以上。

上周涨幅前十的调研股涨幅均超过14%,其中恒而达以95.93%的涨幅大幅领先,这家通用设备龙头吸引了华夏基金、工银瑞信基金等11家公募扎堆调研;另一只通用设备个股中集环科同样表现抢眼,尽管仅获中信建投基金一家调研,但仍以19.65%的涨幅上榜。

有趣的是,涨幅TOP10中有4只个股调研频次不超过2次,除中集环科外,还包括中洲特材、大叶股份和常辅股份,周涨幅依次为47.49%、28.03%和27.71%。这些低调研频次个股的亮眼表现,或暗示公募机构对细分领域优秀选手的挖掘正在加速。

从被调研频次来看,69只个股上周被调研不少于5次,其中46只个股被调研5-9次,16只个股被调研10-19次,7只个股被调研不少于20次。

上周公募调研次数排名前十个股均被调研不少于16次,电子化学品Ⅱ个股安集科技以57次调研高居榜首,吸引了超过30%的公募机构参与,成为当之无愧的"调研王"。这家半导体材料龙头企业正受到市场高度关注。

紧随其后的是光学光电子个股奥比中光,获得30家公募机构调研,包括汇添富、银华、易方达等头部基金公司。作为3D视觉感知技术的领军企业,其发展前景备受期待。

化学制药个股华东医药被以29次调研位列第三,华夏、嘉实、银华等实力公募纷纷到场。公司在创新药和医美双轮驱动下的成长性获得机构认可。

总体来看,上周公募机构调研热度前十的个股主要集中在科技创新、医药健康和大消费三大赛道,体现了公募机构"顺势而为"的调研策略,重点布局符合国家产业政策导向、具备长期成长空间的优质标的。通过密集调研,公募机构正在深度挖掘这些领域的投资机会。

从行业维度来看,上周机构调研呈现明显的集聚效应,43个申万二级行业获得5次以上调研,其中16个行业被调研5-9次,10个行业被调研10-19次,11个行业被调研20-49次,6个行业被调研不少于50次。

上周公募调研次数前十申万二级行业均被调研不少于28次,半导体行业以76次调研居首,成为当之无愧的"热门赛道"。灿瑞科技、德明利、东芯股份等10家产业链企业获得公募机构重点走访,反映公募机构对国产半导体替代进程的高度期待。

通用设备行业以60次调研位居次席,其18家被调研企业数量领先全场,显示出机构对高端装备制造领域的全面布局意图。

光学光电子、电子化学品Ⅱ、医疗器械和化学制药四大行业均获得超50次调研,共同构成公募机构调研重点关注的"黄金赛道组合"。

上周公募机构调研热情依旧高涨,全市场近八成公募机构积极参与上市公司调研活动,调研频次均不少于5次,日均调研不少于一次。其中35家公募机构调研5-9次,39家公募机构调研10-19次,5家公募机构调研不少于20次。

上周调研次数排名前十的公募机构均调研不少于18次,博时基金以27次调研拔得头筹,其重点关注的奥雅股份、锐明技术、鸿路钢构等标的均有不错市场表现。

富国基金和华夏基金均调研24次并列第二,其中富国基金调研个股中,王子新材、莱绅通灵和航天南湖表现相对出色。华夏基金调研个股中,恒而达、聚胶股份和斯迪克涨幅领先。

上周股票基金扛大旗,混合基大增133%,FOF终于破冰!

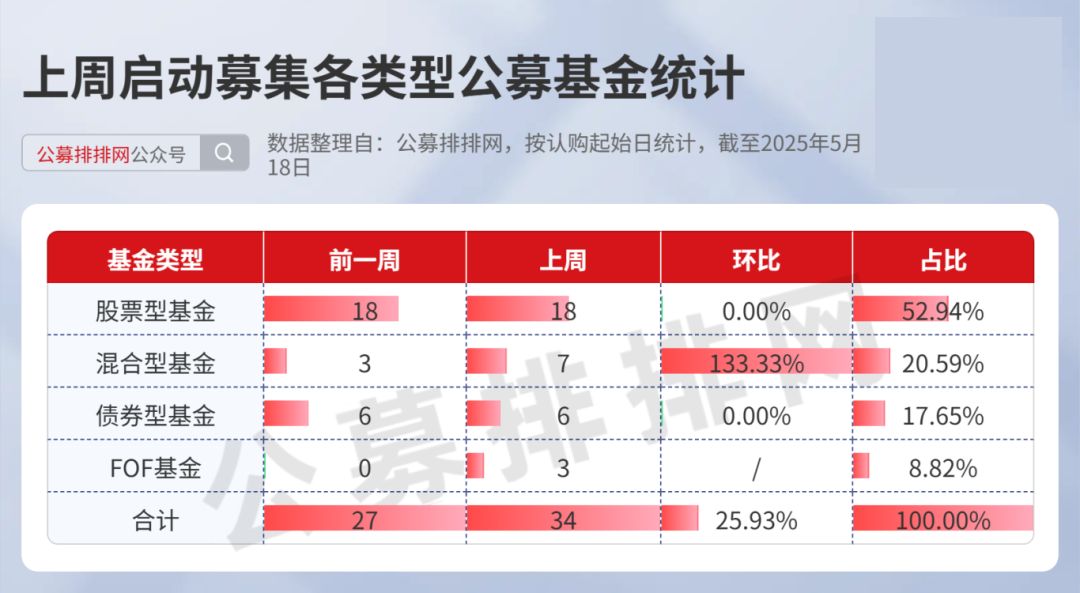

上周基金发行市场呈现显著上升态势。公募排排网数据显示,按认购起始日统计,上周全市场开启募集的公募基金达34只,较前一周的27只相比增长25.93%。

从产品类型来看,股票型基金继续保持发行主力地位。上周新发股票型基金18只,占比52.94%,与前一周持平。其中指数型基金占据绝对优势,达17只,包括14只被动指数型基金和3只指数增强型基金。

混合型基金发行呈现爆发式增长。上周共有7只偏股混合型基金启动募集,在总量中占比20.59%,环比增幅高达133.33%,成为增长最快的基金品类。

债券型基金发行保持稳定。上周新发债券型基金6只,占比17.65%,数量与前一周持平。值得注意的是,中长期纯债基金发行明显回暖,占债券型基金发行总量的50%。

FOF基金发行迎来突破。上周共有3只FOF基金启动募集,成功扭转了前一周零发行的局面。

从发行机构来看,上周共有27家公募机构推出新产品,其中仅4家机构发行数量超过2只。具体而言:富国基金表现最为活跃,共发行4只基金,包括3只被动指数型股票基金和1只偏股混合型基金;华安基金次之,发行3只产品,涵盖被动指数型股票基金、普通股票型基金和中长期纯债型基金各1只,产品线布局较为均衡;申万菱信基金和中欧基金各有2只新产品启动募集。

部分公募机构最新观点

摩根士丹利基金:对于中短期内A股市场,预计指数上下空间或不大,投资者风险偏好也难以快速提升或下降。近期行业轮动较快,赚钱效应并不强,活跃资金尝试多个方向,但缺乏中短期主线,公募新规、抢出口等均对长期主线带来阶段性冲击;未来看,公募新规带来的欠配行业交易预计会告一段落。从宏观基本面角度,抢出口对实体形成支撑,但地产拖累可能加大,而降息后国内政策预期下降。在这一背景下,需要回归传统思路,从景气度变化或长期产业逻辑去挖掘机会,我们认为具备中长期发展逻辑的行业如科技成长、高端制造、新消费值得持续重视。

招商基金:A股方面,超预期关税扰动全球经济增长前景,美国政策进入不确定期加速美元退潮,对中国经济来说短期有挑战,长期有机会。短期出口有压力,市场预计整体震荡,建议结构转向出口敞口低且营收跟出口相关度低的行业,比如银行、环保公用事业、煤化工、运营商等,以及低估值安全边际强的个股。

中海基金:博弈政策是为了判断“盈利底”,但盈利周期的弹性越来越弱,“盈利底”即便到来,总量上的弹性也与以往不可比。2025年的政策“需求+供给”双管齐下:需求端的刺激(但弱于08-09和16-17)、供给侧的改革(但弱于16-18、上世纪90年代)。市场对政策的博弈本质上是博弈“盈利底”到来与否/何时到来,但一个事实是:盈利周期的弹性越来越弱。

恒生前海基金:国债期货震荡偏暖,短期来看,近期关税缓和带动基本面预期改善,预计债市收益率延续低位震荡。伴随着政府债发行提速,流动性仍然面临缺口,但近期央行对于流动性以呵护为主,叠加4月超量续作MLF,预计近期流动性仍以宽松为主。

富荣基金:预计资金收紧上限可控,或不会重演2月-3月持续收紧行情;未来一周,资金面仍面临发债与税期的干扰,3/10/30/50年期国债密集发行,发行规模大且期限偏长,机构可能会提前进行调仓以应对发行中标需求。预计资金利率以震荡为主,短期内债券市场运行可能会延续颇为纠结甚至略微偏弱的走势。

银华基金:本周,预计资金面保持宽松。周一上午公布经济数据,整体符合预期。目前市场主要矛盾仍是资金利率中枢,若DR007维持在1.50%附近,则债市仍有支撑基础,尤其短端品种有突破前低的可能;若资金利率中枢略有抬升,则收益率或有波动风险,但在货币政策主基调未变、出口压力缓解稳增长增量政策有限的背景下,风险相对可控。投资策略方面,采取市场中性久期水平,减仓绝对收益较低或相对价值偏低资产,小幅降低杠杆至中低水平,保持策略弹性,并择机通过存单波段交易以期增厚组合收益。

长安基金:利率债当前曲线极度平坦。比价来看,短久期国债较资金成本的利差水平处在近期相对高位,并且考虑到央行将于近期重启国债买卖的操作,性价比优势明显;长端建议关注回调后产生的加仓机会。信用债仍处机构增配趋势中。当前3年以内品种利差已压缩至历史低点,性价比有所下降,3-5年、评级AA+以上品种仍有一定空间,同时建议关注流动性较好的5年以上品种的交易性机会。

风险揭示:投资有风险,我国基金运作时间较短,不能反映股市发展的所有阶段。本文信息来源于公开资料,数据来源于基金管理人、基金托管人或外部数据库,整理自公募排排网,相关观点不代表本平台立场,本文不构成任何宣传推介及投资建议,短期个股业绩不代表未来表现,亦不代表基金必然投资方向,请投资者谨慎参考。登录可查看产品历年业绩、基金经理信息等具体内容。