每年收息4%+的TA,居然翻倍了? 每年收利息多少才抵过物价的膨胀 每年4%的复利多长时间翻倍

点击 “简七读财” ,发送消息“ 理财小工具 ”

免费领取“40个赚钱工具资源包”

晚上好呀,我是简七编辑部的卫星~

今天办公室有个小插曲,同事小花一边刷手机一边惊呼:

「哎呀,早年随手买的银行股,已经翻倍了!」

不过,她接着叹了一口气: 「坏消息是,我只买了100股……早知道就多买点了。」

图源:小花的持仓

「说起来,银行股为啥涨得这么猛?现在还能买吗?」

小花的疑问,也是不少朋友最近在问的,咱们今天好好聊聊。

*风险提示:本文提到的基金/股票仅供参考,不作为投资建议,投资有风险,决策需谨慎,请把决策权牢牢握在自己手中~

01 银行怎么赚钱?

首先,咱们来捋一捋银行是怎么赚钱的。

银行,做的是钱的生意,常见的有三种模式——

-赚息差(占比营收约七成)

这是银行最主要的收入来源:银行左手低息收存款,右手高息放贷款,从中赚取利息差价*。

*存款利率2%,贷款利率3%,银行就能赚到1%

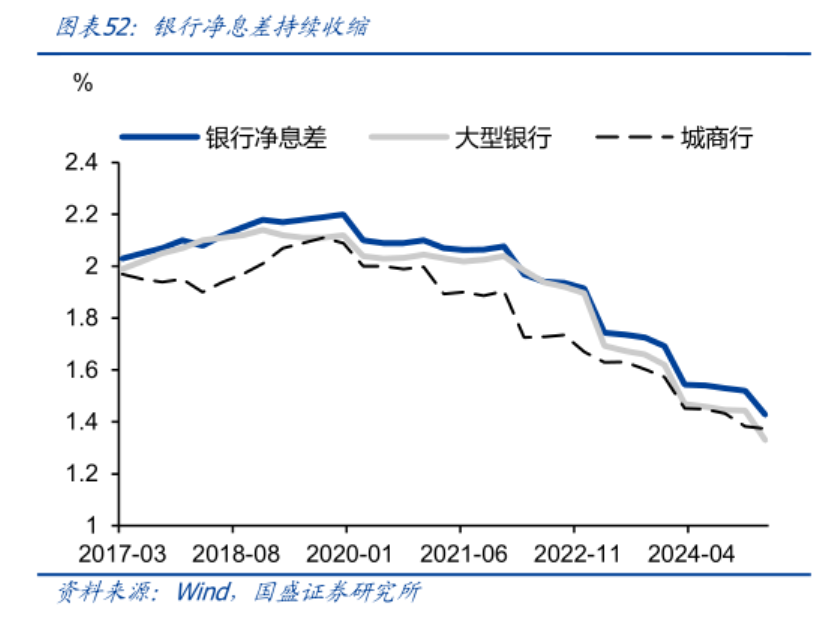

但这两年净息差一直在下降,甚至跌破了行业1.8%的警戒线。

图源:国盛证券研究所

主要原因有两个:

一是大家更愿意存定期锁定利率(利率比活期高),增加了银行的揽储成本;

二是楼市低迷加上行业竞争激烈,贷款需求减少、「降价」也没人借钱。

-中间收入(占比营收5%~20%)

这部分主要是手续费、基金和理财产品的代销收入。

不过这两年,股市波动+监管推动降费,银行的中间收入平均同比下滑10%以上。

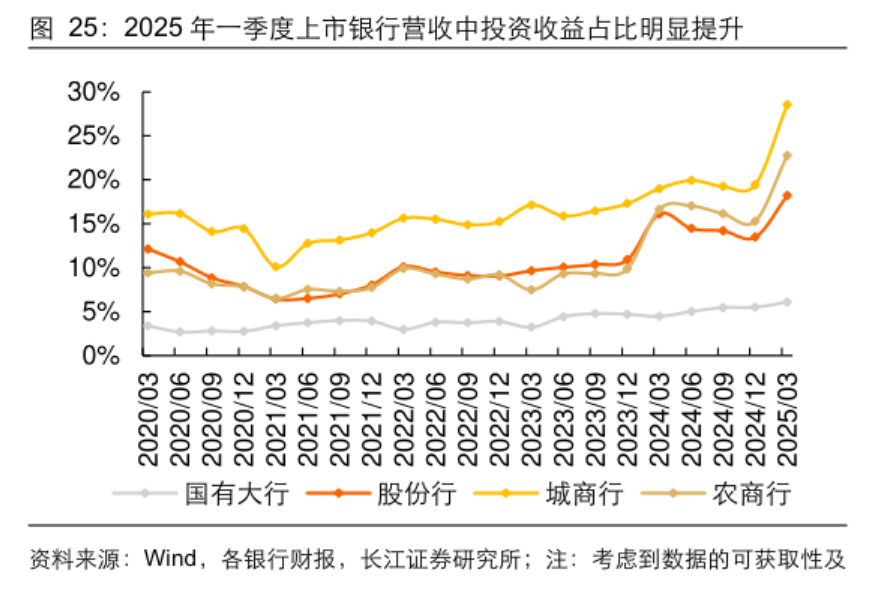

-投资收益(占比营收5%~30%)

银行可以投资债券,收取利息、或者买卖赚取价差。

债券价格与利率成反比,去年开始,市场利率下降,债券价格上升,对银行利润贡献很大。

图源:长江证券研究所

特别是一些中小银行(城商行/农商行)买债很积极,去年还被央行提醒了。

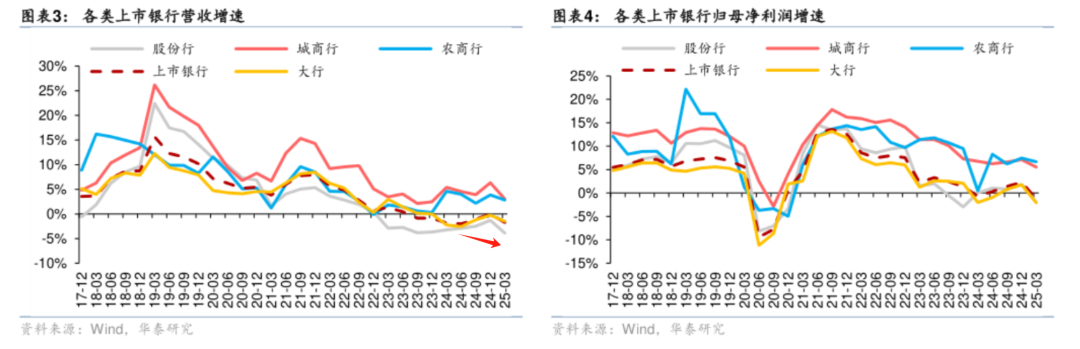

看起来,除了投资收益,银行的主营业务不太亮眼。事实上,这两年银行的营收增速,整体也在下降。

图源:华泰研究

既然如此,银行股为什么还能涨得这么好呢?

02 高分红

一个很重要的原因,就是银行的股息率挺香的。

股息,就是公司把当年利润的一部分,以现金(或实物)的形式发给股东。

就拿小花买的那只银行股来说,2023年和2024年各收到30块股息,按当时股价算,股息率分别达到6%和4.8%。

*股息率=当年股息/当时股价

利率一路走低的背景下,以银行为代表的高股息股票就成了香饽饽。背后有两个重要的买家:

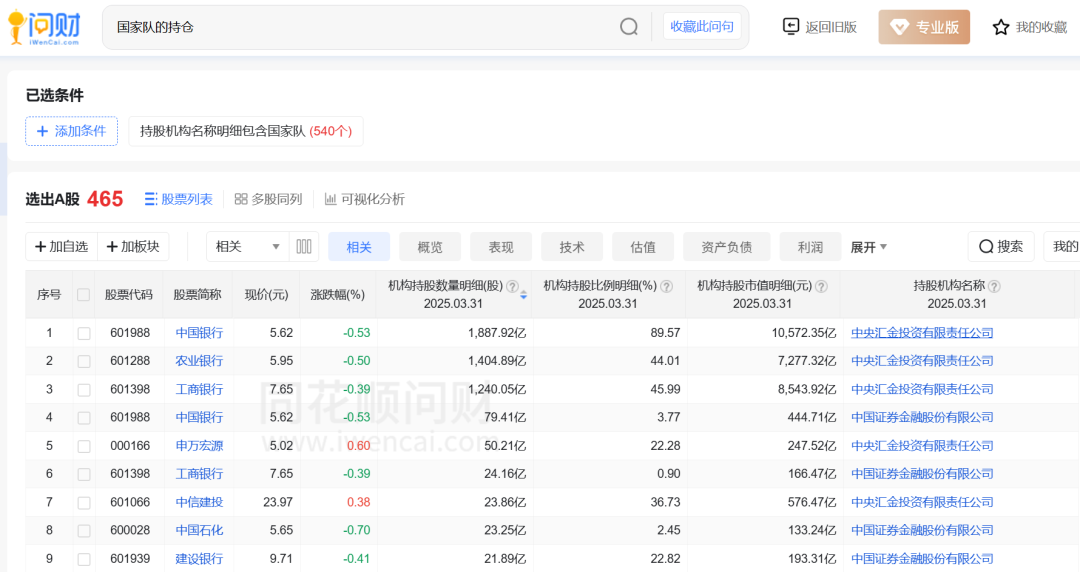

一个是国家队。

中央汇金在2023-2024年连续增持四大行,地方国资也在买入本地银行股。

这些大资金需要做资产配置,经营稳定、分红可观的银行股自然成了选择。

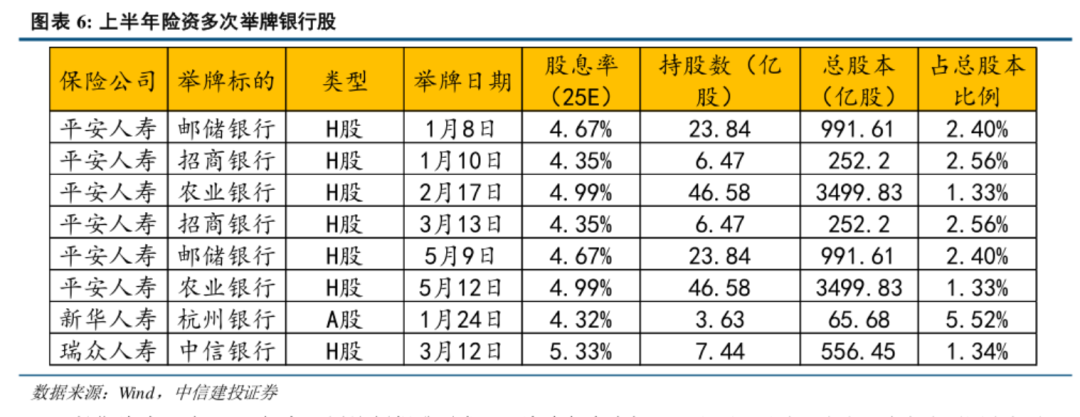

另一个是保险资金。

保险公司的商业模式是一边发保单吸引资金,一边做投资赚取收益。

前些年,保险公司发行的储蓄险利率在3%甚至4%以上,但市场上高利率资产不多。

所以保险资金开始频繁举牌*银行股,说明相当看好。

*持有一家上市公司已发行股份的 5%,以及之后每增持达到5%时要发公告

图源:中信建投证券

在这些大资金推动下,银行股价一路上涨,有的三年翻倍。

03 银行股,买不买?

回到小花关心的问题,银行股现在还值得买吗?

我觉得,如果你期待银行股「稳赚不赔」,不太现实。银行股也是股票,遇到疫情、关税冲击的极端情况都会下跌。

但如果你想跟大资金一样,长期持有,稳稳收息,那还挺适合配置的。

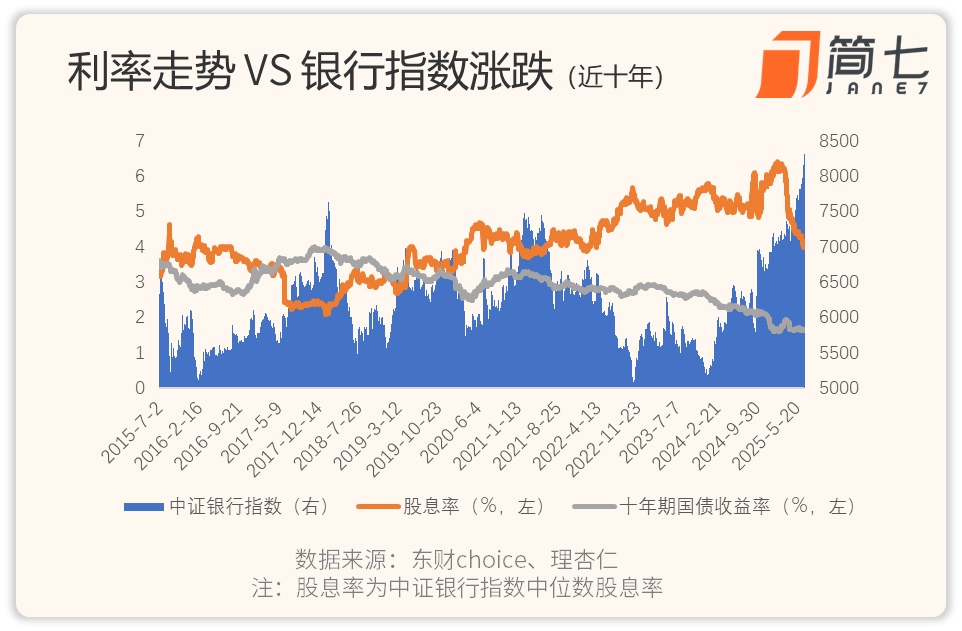

过去十年,中证银行指数的股息率,在2%-6%之间波动。

大涨之后,指数的股息率来到了4%左右。不过,在市场利率1.6%的环境下,这个收益率依然有优势的。

另外,银行股的安全性比较高。特别是国有大行,有国家信用背书,经营很稳健。

但咱们也要注意2个风险点——

一来,股息率可能会下降。

今年不少银行转债转股,财政部也给大行增资,这两个动作都会增加股票数量。

短期来看,如果银行总分红不变,每股能分到的股息就少了,股息率会下降。

*股息率↓=(分红总额/股数↑)/当前股价

但长期来看,这未必是坏事。银行资本金增加后,可以放更多贷款,支持业务的扩大。等业务规模起来了,每股收益和股息可能比现在还要高。

(比如工行转债在2015年强赎转股,股本增加,拖累14-15年每股股息,随后几年慢慢恢复)

图源:雪球-公司-分红派息

二来,市场风格的转换。

买银行股呢,大多追求稳健收益。要是未来经济强劲复苏,资金可能涌向更有弹性的成长股。

同时,利率上升对持有大量债券的银行来说,也可能带来投资损失。

不过,当前国内外利率环境,还是相对宽松的。

央妈在最新的二季度例会提到,下阶段要「推动社会综合融资成本下降」;美国、欧洲也走在降息的路上。

这里也给你2个小贴士——

一方面,你可以留意国家队、保险资金的动向,关注他们的买卖决策(搜搜新闻、持仓)。

图源:i问财提问

另一方面,如果银行股涨太多,股息率低到接近无风险利率(十年期国债收益率),那也是个值得警惕的信号。

*目前银行股息率约4%,十年期国债收益率1.6%。比值2.5(4%/1.6%),高于十年均值1.5

04 另一个选择

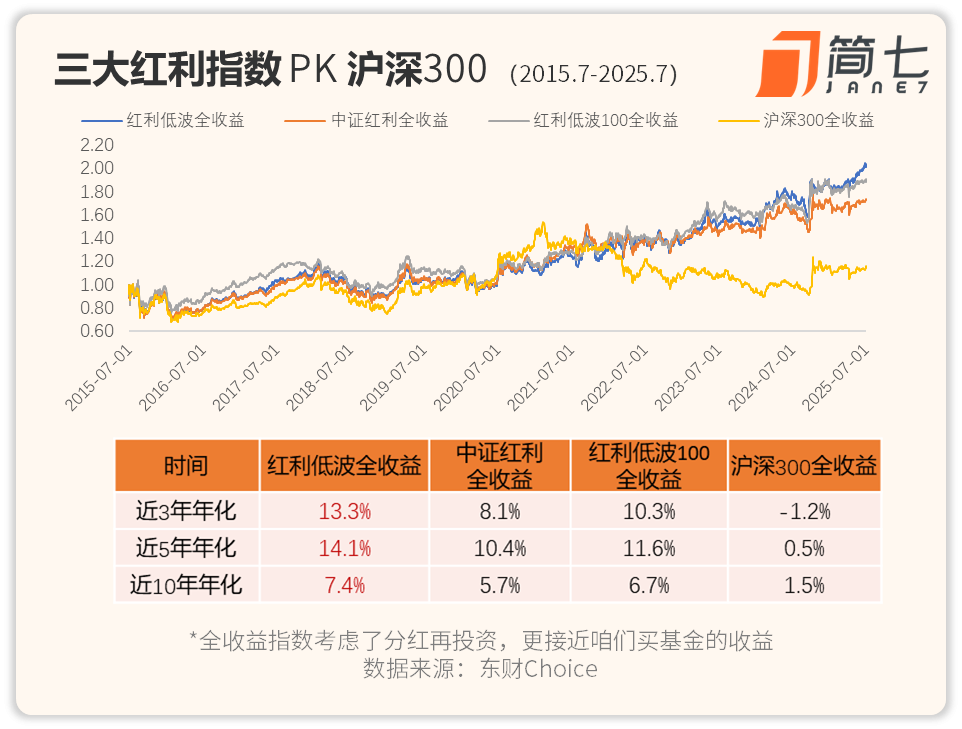

要是你看好高分红资产,但又不敢买太多银行股,其实还有一个选择——红利基金。

红利基金,投资的是一篮子高分红股票,除了银行股,还有水电股、煤炭股等等。

它会根据股息率选股,变向「低买高卖」:

当某个股票涨太多,股息率就会下降,直到被指数淘汰;如果跌多了,股息率会上升,反而能提高在指数的占比。

咱们之前写过红利指数的详细介绍,可以戳这里了解:

这里做个小提醒,几个红利指数的调仓规则、行业分布不太一样。

比如红利低波、中证红利指数一年调整一次成分股名单,对单一行业没有比例限制。

红利低波100指数的约束更严格,单一行业不能超过20%,每季度调仓,风险分散程度更高一些。

长期来看,三大红利指数都跑赢了同期大盘。

近几年的低利率环境下,红利低波的持仓(银行股占比一半),相对更受大资金青睐。

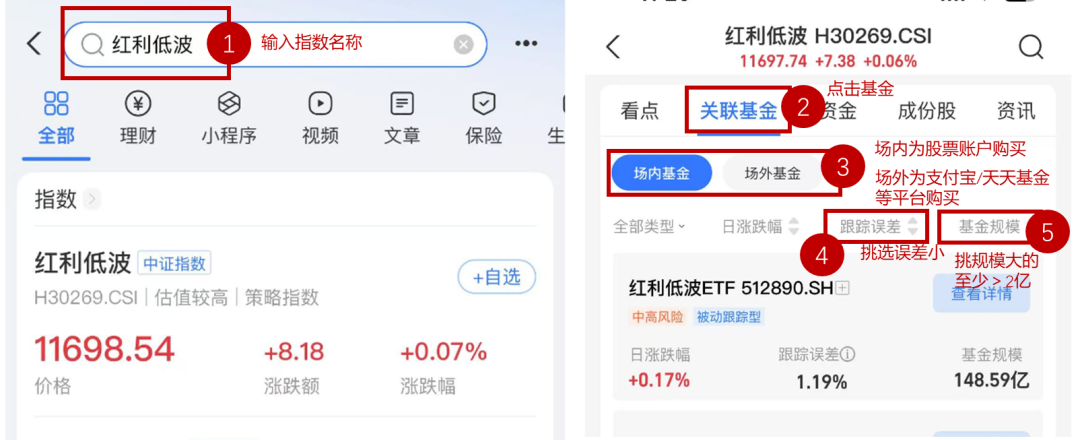

想买的话,你可以在支付宝上搜索指数名称,选择场内或场外,挑选跟踪误差小、规模大的基金,就可以了。

图源:以支付宝为例

值得一提的是,现在不少基金也强调持有体验,会定期分红。

拿华泰柏瑞红利低波动ETF联接*(A类:007466;C类:007467)举例,这只基金连续22个月分红,相当于投资者能定期收到「月薪」,挺有获得感的。

最后小结一下,银行股这轮上涨,本质是大资金在「资产荒」的背景下,追求稳定收益。

如果你也和大资金一样,想安心收息,那么也能将银行股、红利基金作为资产配置的一部分。但也要记得,它们并非「稳赚不赔」,也会有波动~

好啦,银行股就分析到这里,还有啥想了解的,咱们在评论区接着聊~

晚安