熊园:6月CPI转正、PPI再创新低的背后 熊园:6月CPI转正、PPI再创新低的背后

熊园 刘安林 薛舒宁(熊园 系国盛证券首席经济学家、中国首席经济学家论坛理事)

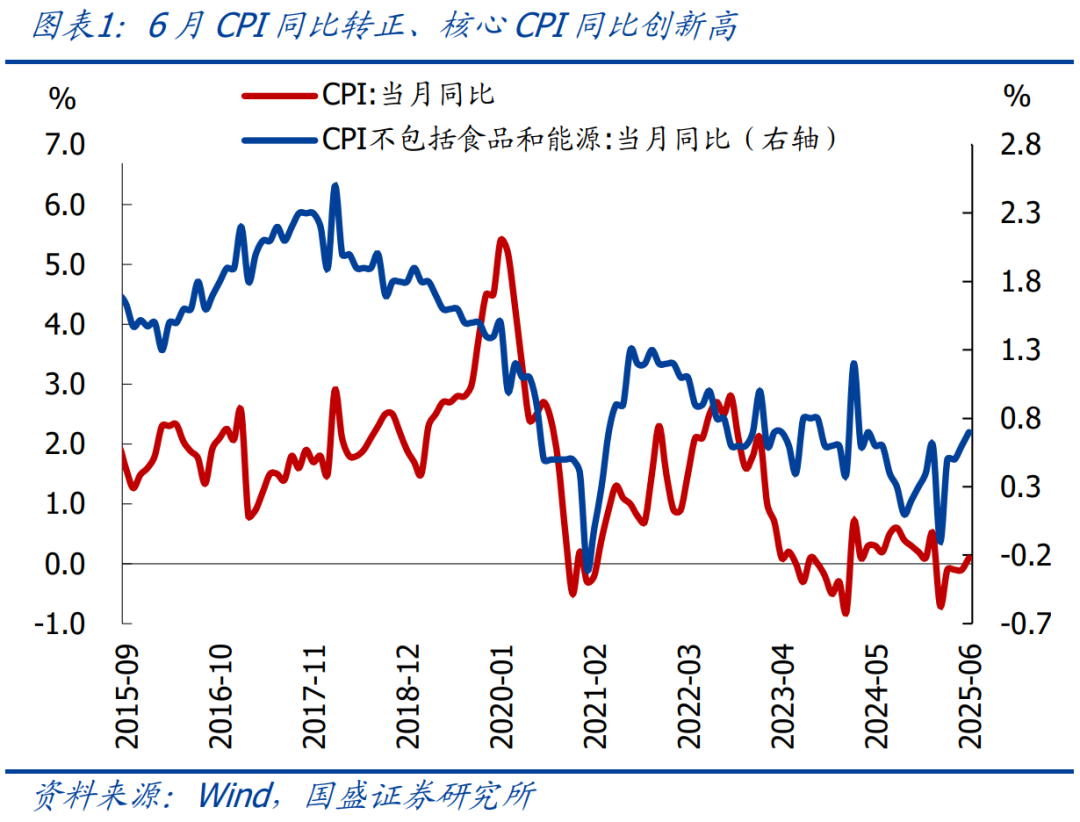

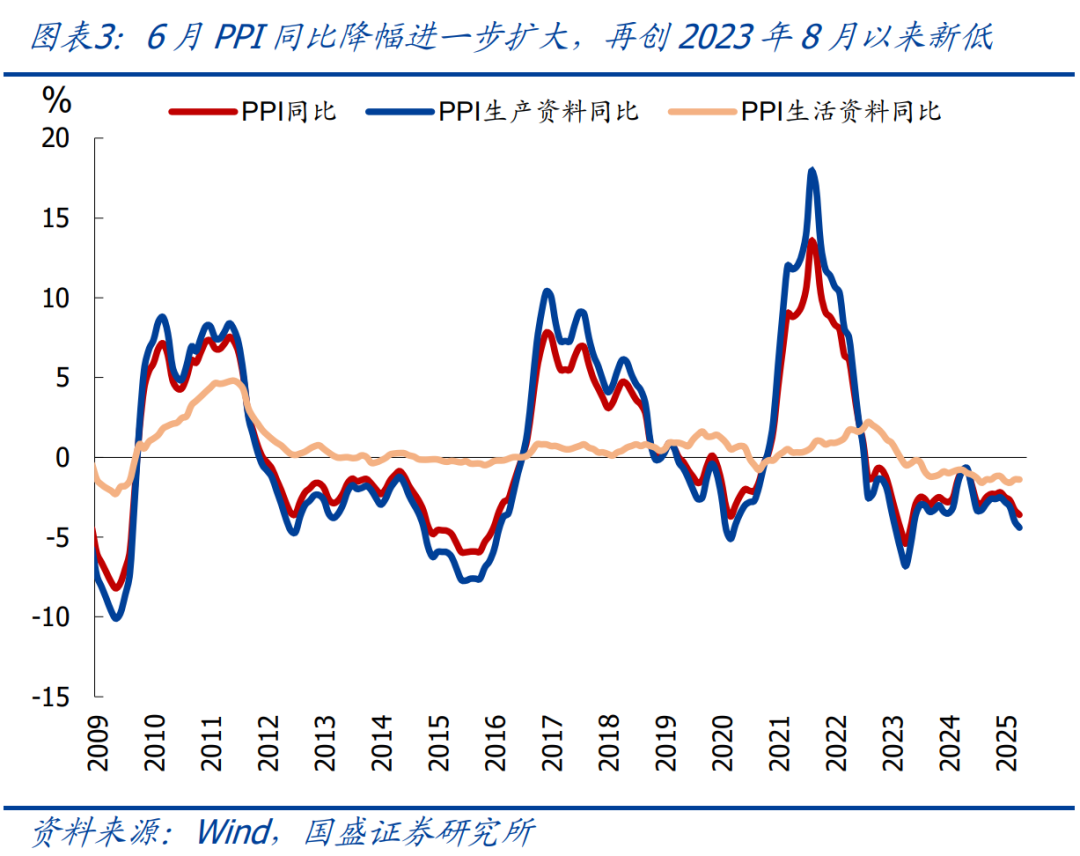

事件:6月CPI同比0.1%,预期0%,前值-0.1%;核心CPI同比0.7%,前值0.6%;PPI同比-3.6%,预期-3.2%,前值-3.3%。

核心结论:6月CPI同比转正、核心CPI同比创近14个月以来新高,能源、贵金属饰品、家用器具、汽车等价格回升是主要支撑;PPI降幅扩大、再创 2023年8月以来新低,煤炭、黑色仍是拖累,主要出口行业价格也有所下跌,反映国内需求不足、外需压力显现。往后看,考虑出口下行、地产走弱、消费制约等因素,预计2025年国内CPI、PPI大概率延续低位震荡、难以趋势性转正。继续提示:经济真正压力应在下半年、八九月将显现,促进物价合理回升亟待需求端政策进一步发力,短期看,下半年政策风向需紧盯未来4周定调。

具体看,2025年6月物价特征如下:

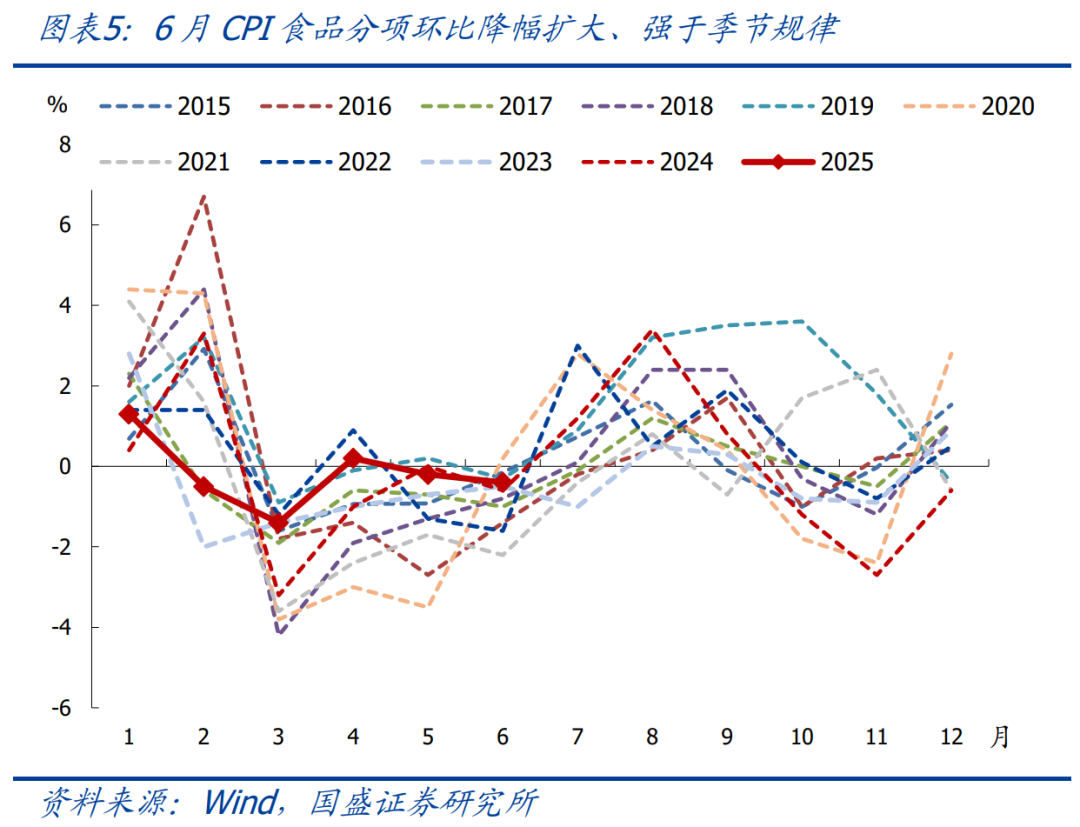

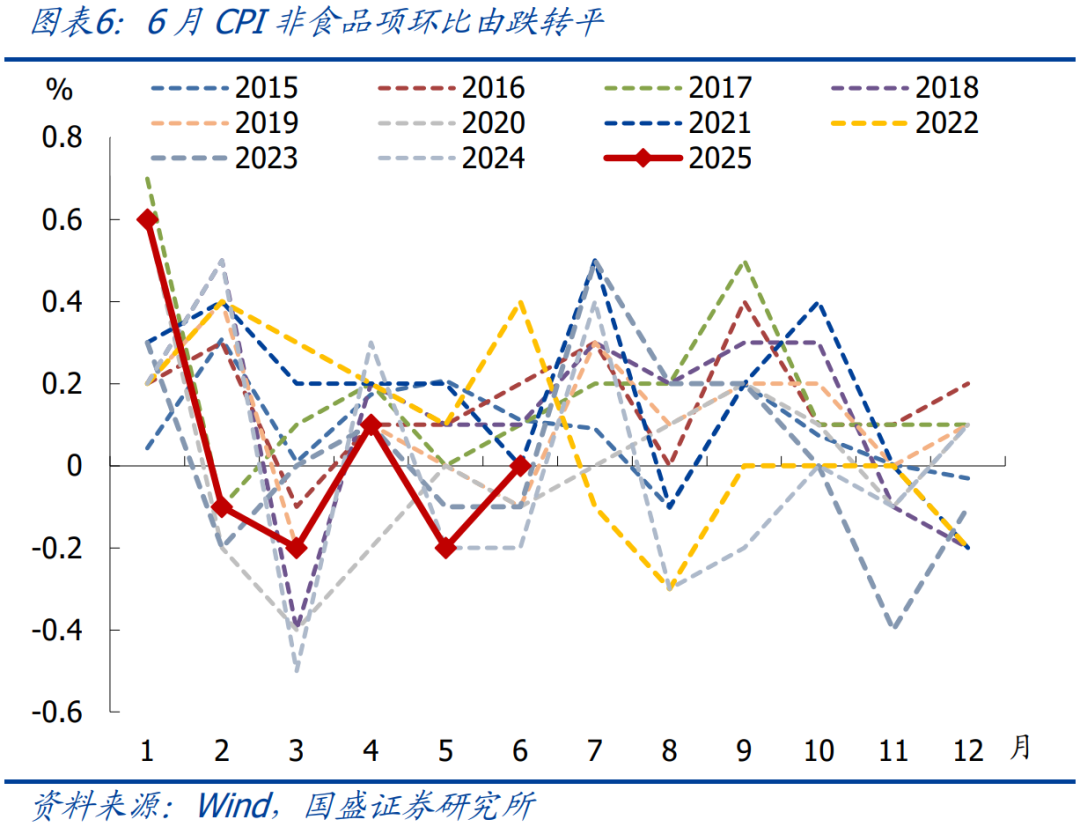

>CPI食品分项VS非食品项:食品价格降幅扩大、但强于季节性,非食品价格由跌转平。

>核心CPI VS CPI服务分项:核心CPI、CPI服务分项环比均持平前值,核心CPI同比升幅继续扩大。

>PPI生产资料VS生活资料:生产资料环比跌幅持平前值,生活资料由平转跌。

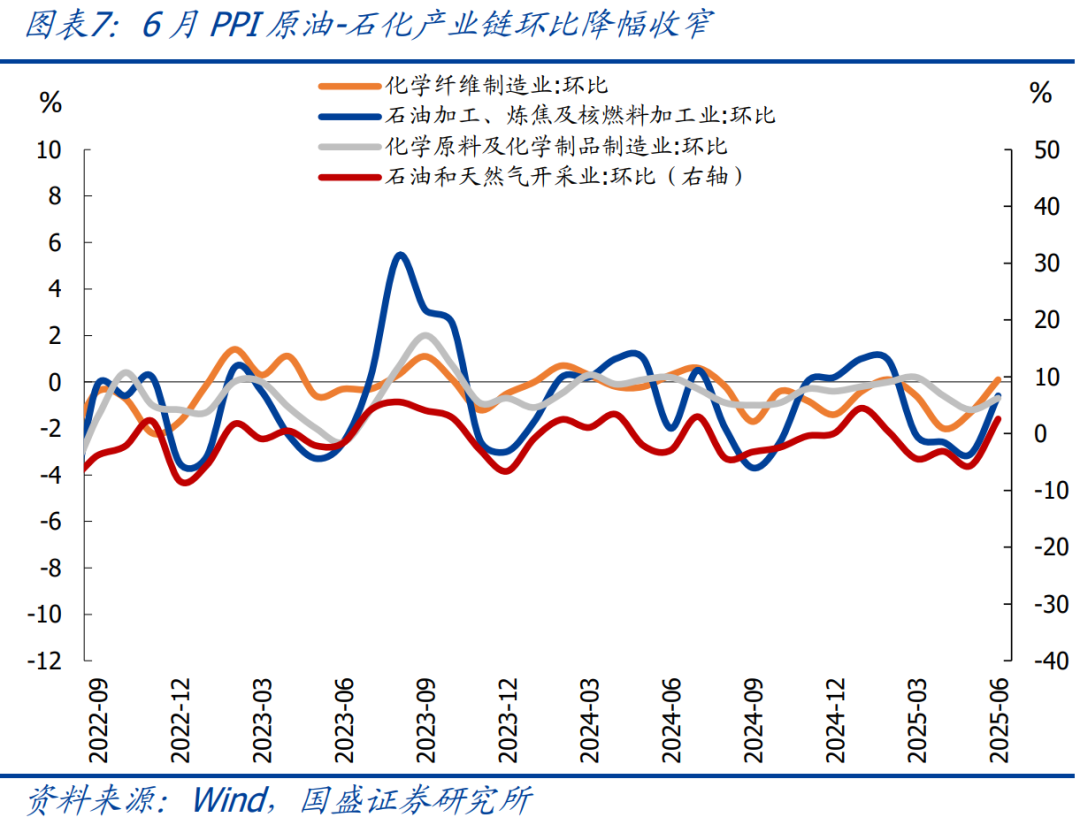

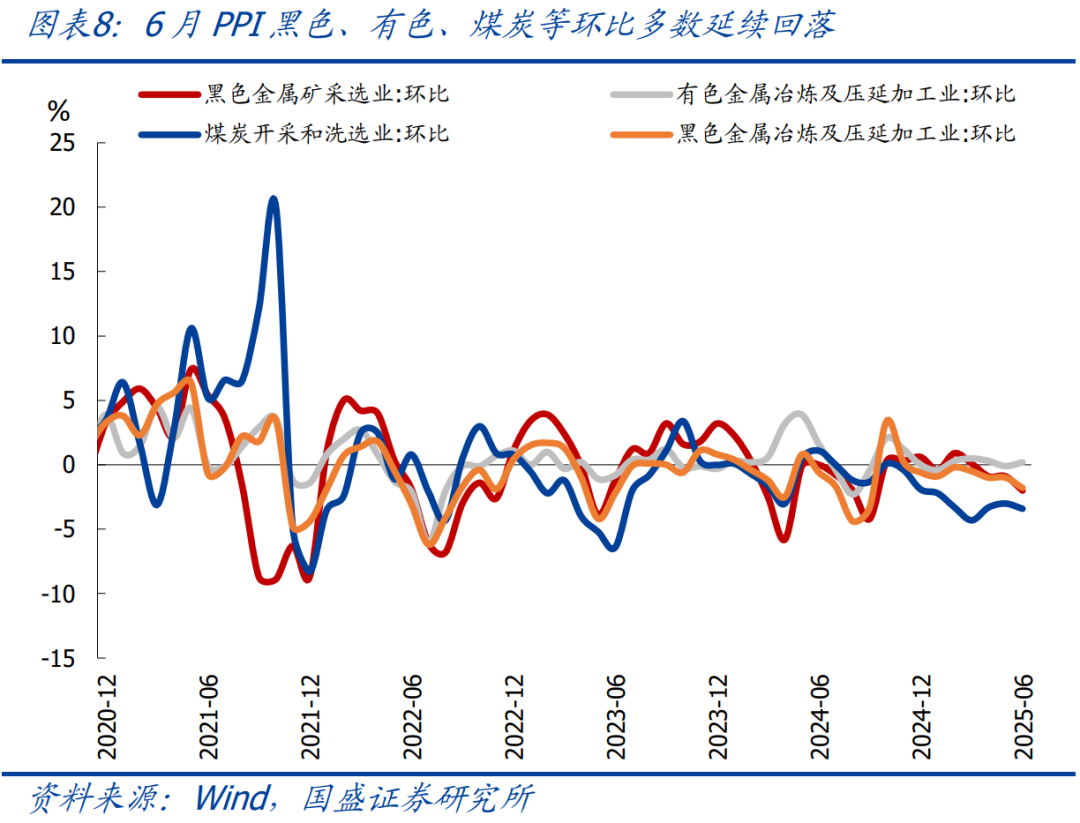

>PPI重点细分行业:原油-石化产业链价格回升,煤炭、黑色、非金属矿物制品及出口占比高的行业价格多数回落。

正文如下:

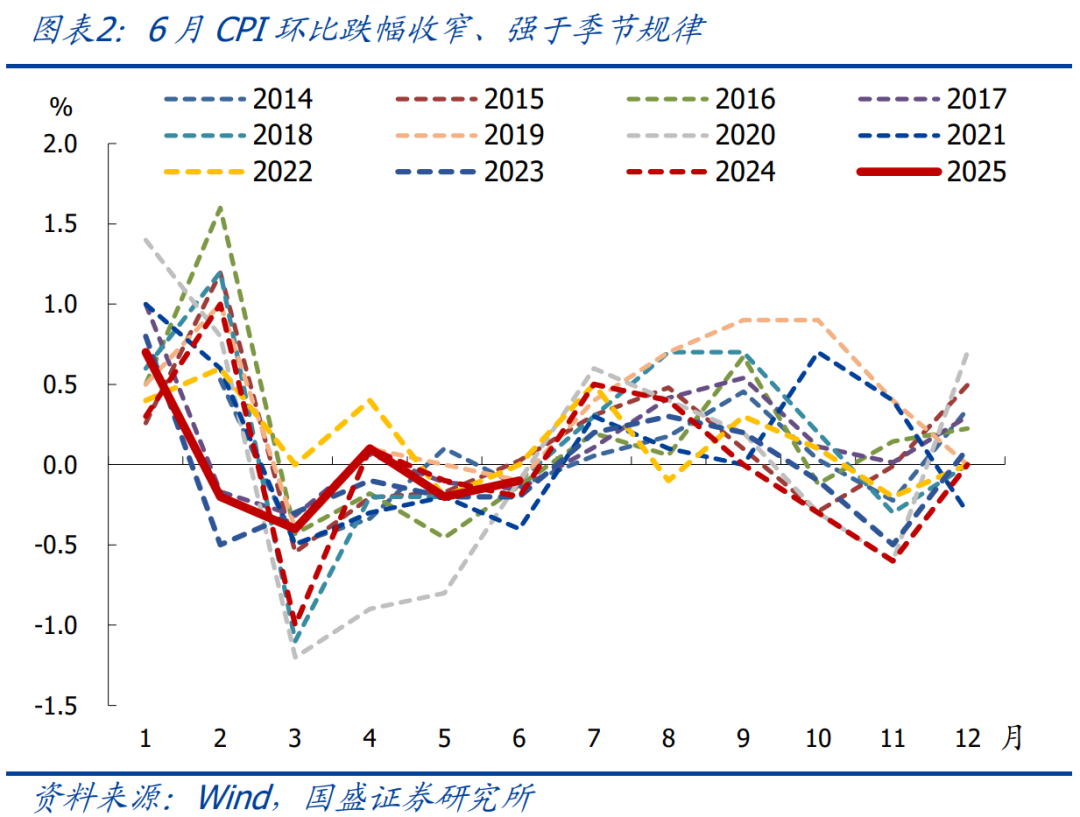

1、整体看,CPI同比由跌转涨,环比强于季节性,主要受核心CPI和能源价格支撑,其中核心CPI同比创近14个月以来新高;PPI同比连续4个月回落,再创2023年8月以来新低,除基数回升外,国内大宗价格走弱、海外出口压力显现是主要拖累。

>CPI方面:6月CPI同比由跌转涨,结束了此前连续4个月的负增,高于Wind一致预期0%;环比回升0.1个百分点至-0.1%,强于季节规律(近5年同期均值为-0.18%)。归因看,CPI同比转涨、环比强于季节性,主要受核心CPI和能源价格支撑,食品价格同比降幅略有收窄:1)核心CPI:同比继续回升0.1个百分点至0.7%,创近14个月新高,环比持平前值0%,强于季节性(近5年同期均值为-0.06%),主因金饰、铂金饰品、家用器具价格上涨,汽车价格降幅收窄等;2)能源:国际油价回升导致能源价格降幅收窄1.0个百分点至-5.1%,对CPI的拖累减少0.08个百分点;3)食品:同比降幅收窄0.1个百分点至-0.3%,猪肉价格降幅较大,鲜菜、水产品价格是支撑。

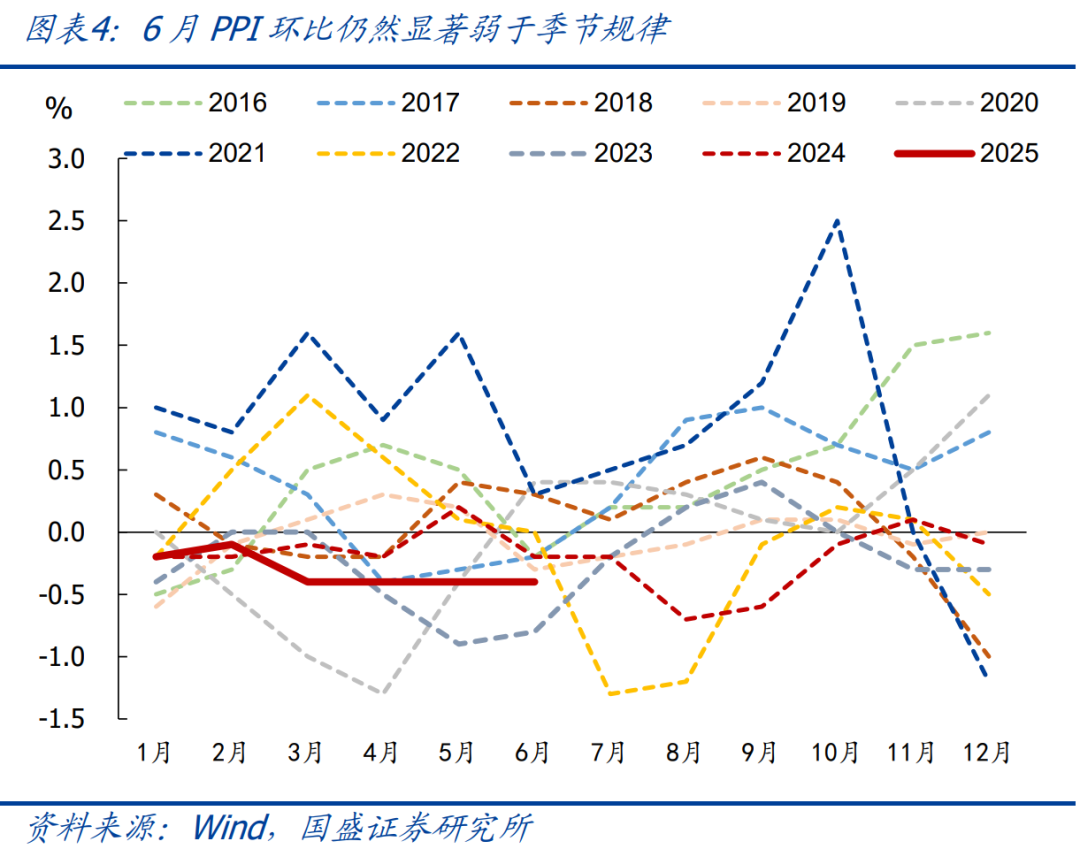

>PPI

方面:

6月PPI同比-3.6%,低于前值-3.3%和Wind一致预期-3.2%,再创2023年8月以来新低;环比-0.4%,已连续7个月负增,仍显著弱于季节规律(近5年同期环比均值为-0.06%)。归因看,6月PPI环比延续大幅负增、同比降幅扩大,除基数回升外,拖累有二:一是国内定价的大宗商品价格续跌,反映的是房地产施工进度偏慢、基建实物工作量仍在低位等,6月PPI黑色冶炼、非金属矿物制品、煤炭采选、煤炭加工环比分别为-1.8%、-1.4%、-3.4%、-5.5%;二是出口占比高的行业价格下跌,反映关税波动下出口压力有所显现,如通信电子、电气机械、纺织业等,环比分别为-0.4%、-0.2%、-0.2%。

2、往后看,延续此前判断:考虑出口可能保持下行趋势、地产销售走弱、消费需求不足等影响因素,预计2025年国内CPI、PPI大概率延续低位震荡。按照季节性模型推算:

>CPI方面:考虑到房租滞后房价回落、消费约束、价格竞争等,预计全年CPI中枢可能维持0.0%左右。

>PPI方面:考虑出口下行仍是趋势,地产偏弱、基建实物工作量尚未明显改善等,预计2025年PPI中枢可能会降至-2.7%左右。

3、综合看,CPI虽转正但仍弱,PPI再创阶段性新低,需求不足、预期偏弱仍是核心制约,指向经济仍有下行压力,增量政策仍然可期。虽然上半年GDP高增,但经济真正压力应在下半年、八九月将显现,促进物价合理回升仍待需求端政策进一步发力。短期看,下半年政策风向需紧盯未来4周定调,主要关注4点:1)美国与各国关税谈判进展,尤其是美国与欧盟、日本能否达成协议,以及与各国的协议中是否含有“转运”关税条款;2)7月国常会、各部门会议,重点关注对当前经济形势定调,后续将部署更多细节;3)7月底政治局会议,重点关注对经济形势和下半年政策的定调,也可能公布下半年中央全会召开时间(审议“十五五”规划编制建议);4)7月31日美联储议息会议。

4、结构上看,2025年6月物价主要有以下特征:

>CPI

食品分项

VS

非食品项:

食品价格降幅扩大、但强于季节性,非食品价格由跌转平。6月CPI食品分项环比降幅扩大、录得-0.4%,强于季节规律(近5年同期均值为-0.9%),主要由高温、多雨所致。其中,主要产品涨跌互现:猪肉、蛋类、鲜果价格下跌,环比跌幅在1%以上,淡水鱼和鲜菜价格分别上涨4.3%和0.7%,涨幅均高于季节性水平。非食品价格环比由跌转平,主要受工业消费品和服务价格支撑,其中能源价格由上月下降1.7%转为上涨0.1%,扣除能源的工业消费品价格环比上涨0.1%,租赁房房租由降0.1%转为上涨0.1%。

核心

CPI VS CPI

服务分项:

核心CPI、CPI服务分项环比均持平前值,核心CPI同比升幅继续扩大。其中:6月核心CPI同比回升0.1个百分点至0.7%,环比持平前值,略强于季节性(近5年同期均值为-0.06%)。跟核心CPI统计范围类似的CPI服务分项同比涨幅稳定在5%,环比录得0%,基本符合季节规律(近5年同期均值为0.02%)。

>PPI

生产资料

VS

生活资料:

生产资料环比跌幅持平前值,生活资料由平转跌。6月PPI生产资料环比下跌0.6%,连续6个月环比负增,煤炭、钢铁等国内定价的大宗价格仍是拖累;生活资料环比下跌0.1%,前值为0%。具体看,生产资料涉及采掘、原材料、加工工业等3类,6月采掘工业、原材料工业价格降幅分别收窄1.3、0.2个百分点至-1.2%、-0.7%,加工工业价格降幅扩大0.2个百分点至-0.5%;生活资料涉及食品、衣着、一般日用品、耐用消费品等4类,6月价格分别环比-0.2、-0.2、+0.0、-0.2个百分点至-0.3%、0.0%、0.1%、-0.1%。

>PPI

重点细分行业:

6月细分行业价格延续多数回落,其中:原油-石化产业链价格回升,煤炭、黑色、非金属矿物制品及出口占比高的行业价格多数回落。具体看:1)

原油

:6月国际油价均值环比上涨9.1%,带动PPI原油-石化产业链价格多数回升,其中:PPI油气开采、化纤环比由跌转涨,环比分别上涨2.6%、0.1%,PPI燃料加工、化工环比跌幅也有所收窄,分别收窄2.5、0.5个百分点至-0.6%、-0.7%。2)

黑色

:6月螺纹钢现货、铁矿石价格分别环比续跌2.8%、4.0%,PPI黑色采矿、黑色冶炼环比跌幅分别扩大1.1、0.8个百分点至-2.0%、-1.8%。3)

煤炭

:6月煤炭价格环比下跌1.2%,PPI煤炭采选环比跌幅扩大0.4个百分点至-3.4%。4)

非金属矿物

:PPI非金属矿物制品环比跌幅扩大0.4个百分点至-1.4%

5)

出口占比高的行业

:PPI

通信电子、电气机械和纺织业环比分别降0.4%、0.2%、0.2%。

风险提示:政策力度、地缘博弈、外部环境等超预期。

上一篇:上半年国民经济运行数据将公布,这些投资机会最靠谱丨下周关注 上半年国民经济回升势头 当前宏观经济形势下的投资策略

下一篇:在北京798开启一场“灵感发酵局”,国窖1573与艺术撞了个满杯 在北京798开启一场“灵感发酵局”,国窖1573与艺术撞了个满杯