挂牌超半年、21次延期后,超声电子对四川超声股权“降价出售” 超声电子要退市吗 超声电子股权转让

微成都报道挂牌超半年、21次延长挂牌时间后,超声电子(000823.SZ)对四川超声股权降价转让。

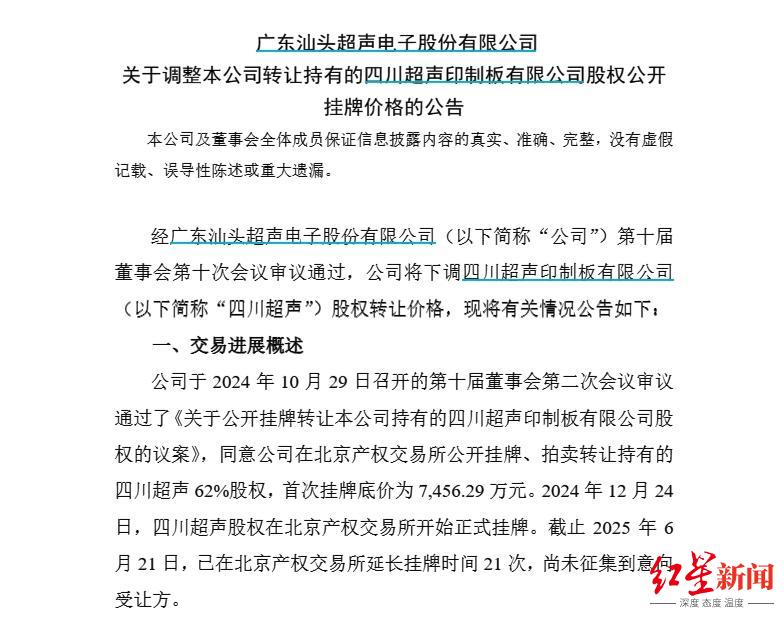

7月7日,超声电子公告称,决定下调四川超声印制板有限公司(简称“四川超声”)62%股权的转让价格,重新公开挂牌转让。

据公告,鉴于四川超声股权首次公开挂牌转让(2024年12月24日挂牌底价人民币7,456.29万元)未征集到意向受让方,公司拟在首次挂牌底价基础上下调不超过10%,即以不低于人民币6,710.66万元的价格,重新公开挂牌转让所持四川超声62%股权。

转让主因:

经营不确定性与战略调整

截至今年6月21日,超声电子已在北京产权交易所延长挂牌时间21次,尚未征集到意向受让方。而此次降价后的价格仅略高于账面净值。

资料显示,四川超声成立于1998年7月,系国有控股企业,分别由超声电子、四川艺精科技集团有限公司(简称“四川艺精”)持股62%、38%,汕头市国资委为实控人。公司经营业务包括生产和销售印制电路板系列产品,及与印制板产品相关的进出口贸易等。

从经营数据看,其业绩持续承压:2023年,公司营业收入1.2亿元,净利润亏损6155万元;2024年上半年,营收为4587.69万元,亏损1066.94万元。

▲四川超声基本情况,图源:北京证券交易所官网

对于转让股权的原因,超声电子在此前公告中表示,鉴于四川超声使用的土地、厂房均为向四川艺精租用,且四川艺精拟转让其持有的四川超声股权,未来四川超声持续经营将面临很大的不确定性。同时,四川超声资产及营业规模占本公司整体规模比例小,产品定位上与本公司存在较大差距,缺少协同作用。

“本次股权转让是公司根据战略发展需要、为公司的长远规划所作出的安排,此举有利于进一步整合公司资源,优化公司业务结构及资产结构”。

另外,截至2024年3月31日,超声电子持有四川超声股权的账面净值为6509.76万元,该部分股权评估值为7456.29万元,占四川超声股权比例62%。如此来看,四川超声降价后的价格仅略高于对应的账面净值。

特别要求:

买家需承担1600万股东借款

根据北京产权交易所公告,本次产权转让将导致超声电子失去标的企业实际控制权。交易完成后标的企业不得再继续使用汕头超声电子(集团)有限公司其子企业的字号、经营资质、特许经营权和“CCTC”商标等无形资产,不得继续以超声电子及四川艺精子企业名义开展经营活动。

另有特别要求显示,受让方需向四川超声提供股东借款,用于结清其在交通银行绵阳分行的1600万元借款本息——该笔借款目前由超声电子提供担保、四川艺精提供反担保,受让方需在产权交易合同签订后10个工作日内提供股东借款,并由标的企业提前结清,以解除相关担保责任。

超声电子有关人士表示,涉及到受让方向标的提供借款的要求,主要考虑标的自身没有足够的现金流去解除上述担保。

编辑 侯春萍 综合每日经济新闻