上半年基金排名大局已定:风口双雄的狂欢与AI赛道的阵痛 上半年基金讨论区五大现象 2023上半年基金市场回顾

文|杨帆 出品|天下财道

2025年上半年的基金业绩图谱,呈现出近乎割裂的双重叙事。

当医药板块和北证50以38%左右的区间涨幅构筑"躺赢"双雄时,AI赛道却在算力泡沫与技术兑现的博弈中经历28%左右的调整阵痛。

这种分化不仅考验着基金经理的判断力,更暴露出投资逻辑与产业周期的匹配度难题。

究竟谁是上半年的大赢家,谁又在跌宕起伏中暗自神伤?《天下财道》通过解构三类主流基金形态,揭示业绩分化背后的策略密码与认知偏差。

灵活配置型:双刃剑效应

在基金投资的江湖中,灵活配置型基金宛如一把双刃剑,吸引着无数投资者跃跃欲试,却也让不少人在投资过程中充满纠结。

通常来说,灵活配置型基金股票仓位可以在0-95%之间调整。这赋予了基金极大的灵活性,使其可以在权益产品和债券产品之间自如切换。

看似进退自如,其实也格外考验基金经理的眼光、胆识和功力。

统计数据显示,大多数灵活配置基金在实际操作中往往采取中性仓位策略,股票仓位通常维持在40%至60%之间。这种策略可以在一定程度上平衡风险与收益。

当然,也有不少灵活配置基金经理比较偏激,重仓押注股票,这导致在业绩的首尾端,经常见到灵活配置基金的身影。

今天是上半年最后一个交易日,不出意外的话,今年上半年A股市场的表现与基金业绩排名均大局已定。截至2025年6月27日收盘,今年上半年上证指数上涨2.16%,深证成指下跌0.35%,创业板指下跌0.81%,科创50下跌0.07%,北证50则大涨38.72%。

今年上半年显著特点是,市场指数整体表现相对平稳,旧有的强势赛道震荡加剧,而医药板块和北交所股票则异军突起,由此带动相关基金的表现格外引人关注。

灵活配置型基金上半年收益前20名

(来源:同花顺iFinD,截至6月27日,下同)

以位列第一的中银医疗保健混合A为例,该基金主要定位于医药器械研发、制造、销售与医疗服务行业上市公司的投资。其重仓股也是清一色的医药企业。

(来源:天天基金网)

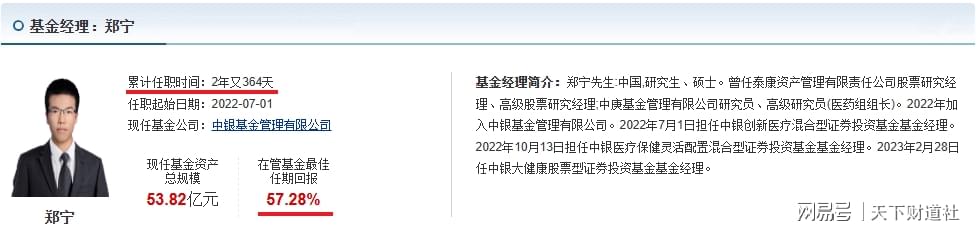

其基金经理郑宁任职时间并不算太长,但旗下掌管的基金也都和医药大健康相关,这次幸运地被风口吹上了天。

(来源:天天基金网)

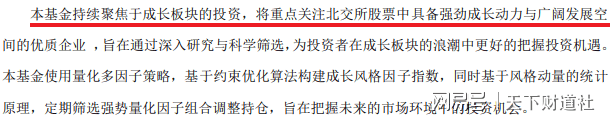

排名第二的同泰远见混合A,也有点这个意思。北证50指数的飙升,让聚焦于北交所股票的这只基金异军突起。

(来源:基金公告)

(来源:天天基金网)

不过值得注意的是,由于北交所股票实行30%的涨跌停限制,因此同泰远见混合A收益率走势波动明显较大。

而且,该基金从2020年9月成立至今亏损仍超22%,说明今年上半年的大涨主要与风口有关,下一步能否保持这种态势,尽快让初始投资人解套,仍需进一步观察。

(来源:天天基金网)

如果说排名靠前的基金,大多幸福是相似的,那么排名落后的产品,基本上是各有各的不幸。

灵活配置基金上半年收益后20名

(来源:同花顺iFinD)

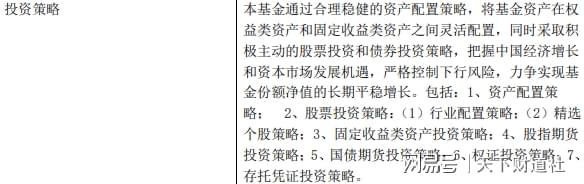

排名倒数第一的银河君荣灵活配置混合I,说的和做的,有点讽刺意味。

该基金成立于2016年9月,投资策略是“把握中国经济增长和资本市场发展机遇,严格控制下行风险”。

(来源:基金一季报)

所谓的“严格控制下行风险”,实际的结果却是——近3年来,其短、中、长期业绩大多表现不佳。今年上半年亏损37%,近1年亏损34%,近3年亏损42%。

(来源:天天基金网)

因为业绩欠佳,也导致基金规模持续缩水。

2025年第一季度报告显示,该基金份额赎回超3200万份,规模几近清零。目前已发布终止基金合同的提议,即将进入清盘程序。

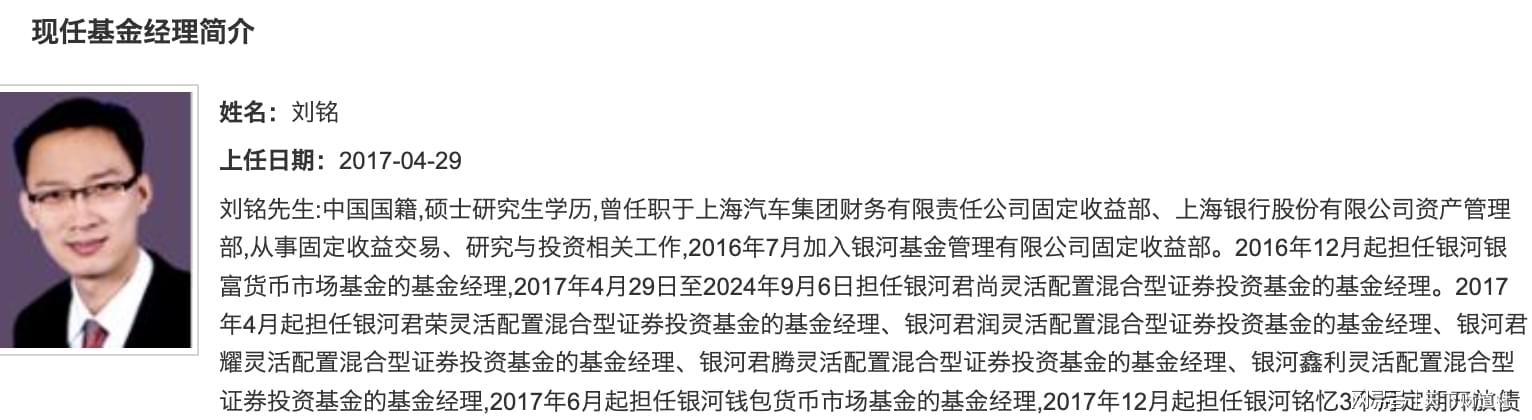

该基金经理叫刘铭,看着过去的经历也挺光鲜,不知为何把这只基金管理成这个样子。

(来源:天天基金网)

前海开源人工智能主题混合A位则列倒数第二,主要聚焦人工智能主题,在今年人工智能板块崛起的大背景下,上半年却以亏损25%的惨淡业绩收官。

(来源:基金一季报)

(来源:天天基金网)

该基金由一位美女经理管理,她叫魏淳,看着天天基金网给她的综合得分并不低,但业绩却很不理想。

按理说不该如此,究竟发生了什么?

一个呢,过去几年,一直是曲扬和魏淳共同管理这只基金,魏单独管理只有不到一个月的时间。

(来源:天天基金网)

另一个呢,细究之下可以发现,今年上半年,该基金投资策略与行业热点明显错配。

尽管2025年全球AI投资规模同比激增超100%,中证人工智能指数上涨15%,但该基金的持仓仍集中于边缘赛道。

截至2025年一季度,其前十大重仓股中,芯原股份、瑞芯微等芯片设计公司占比超50%,而错失算力(如工业富联)、大模型(如科大讯飞)等核心标的。

(来源:天天基金网)

这种配置与AI产业“赢家通吃”的蛋糕擦肩而过——OpenAI、Anthropic等头部企业吸纳了全球95%的AI风投资金,而中小芯片设计公司因商业化进程缓慢、生态适配复杂,难以分享行业红利。

此外,该基金持续维持高仓位运作更加剧了回撤。其长期保持80%以上的股票仓位,在2025 年上半年AI板块剧烈波动(中证人工智能指数振幅达28%)的背景下,未能通过仓位调整控制风险。

观察灵活配置基金上半年的跌幅榜,行业也是五花八门,既有名头虚幻的“动量混合”,也有所谓的“稳健价值”、“消费升级”等等。

这提醒投资者,“灵活配置”是一把双刃剑。即使在市场整体向好的大背景下,灵活配置型基金虽因灵活性蕴含着获取高收益的潜力,但也伴随着较高的风险和不确定性。

偏股型:进退者之道

与灵活配置型基金相比,偏股混合型基金的投资范围更侧重权益产品,股票仓位通常不低于60%。

因此,在市场总体向好的背景下,后者整体收益往往高于前者,尤其是在今年上半年,专注于医药主题的偏股混合型基金大幅跑赢市场。

偏股混合型基金上半年收益前20名

(来源:同花顺iFinD)

从基金名称就可以看出,业绩排名第一的中信建投北交所精选两年定开混合A,也是与北证50大幅上涨的风口有关。

(来源:基金一季报)

(来源:天天基金网)

在今年一季报中,该基金依然坚定看好北交所上市公司后市表现,最终拔得头筹。

(来源:基金一季报)

借此风口闯进前20的,还有华夏和万家旗下的偏股型基金。

当然,在偏股型基金攻城拔寨的过程中,医药的风口依然呼呼作响——亚军归属于长城医药产业精选混合发起式A。

(来源:天天基金网)

该基金成立于2024年10月,成立不久就抄到了医药板块的底部,因而收益颇丰。

但奇怪的是,截至今年一季度,该基金规模仅有0.2亿元,未来能否顺利“长胖”尚未可知。

偏股型排名靠后的主要集中于3家基金公司——财通、万家与中信建投。

偏股混合型基金上半年收益后20名

(来源:同花顺iFinD)

财通旗下的数只基金,占据了偏股型业绩倒数前几名。有关这家基金公司旗下明星基金业绩变脸的情况,我们此前已有详实报道,这里不再赘述(参见《天下财道》2025年3月31日文章《冠军基金一季度亏25%,财通“轮动高手”变脸之谜》)。

其实,基金圈一直流传着“冠军魔咒”,即前一年业绩排名前列的基金,次年却沦为倒数。

虽然这种情况并非绝对,但由于市场风格变化、管理难度加大等原因,冠军基金很难保持领先地位,也是需要投资人警惕的现象之一。

万家旗下基金比较有意思,同时出现在今年上半年偏股基金牛榜和熊榜之中。看上去,公司的风格有些敢打敢冲的特点,这可能与万家基金是一家券商系公募基金公司有关。

无独有偶,中信建投旗下基金的特征也与此类似,分别位于偏股型基金牛榜与熊榜之中,而它也恰好是一家券商独资公募基金公司。

股票型:博弈者悖论

股票型基金排名中,医药板块主题投资的产品也是一骑绝尘。

股票型基金上半年收益前20名

(来源:同花顺iFinD)

以收益排名第一的华安医药生物A为例,该基金规模不足2000万元,原本一直表现平平,但受到医药板块风口的影响,自今年2月起,其收益逐步攀升,明显超越同期沪深300指数表现。

(来源:天天基金网)

如果说医药类基金,大多是因为行业归属原因,今年上半年基本可以“躺赢”,那么,值得一提的是嘉实互融精选股票A,该基金虽然也重仓持有医药板块个股,但并非属于基金特征导致。

(来源:天天基金网)

其行业投资策略是,在考虑行业生命周期、景气程度、估值水平以及股票市场行业轮动规律的基础上决定行业配置,同时及时对行业配置进行动态调整。

在一季报中,该基金明确表示看好医药行业投资价值。事实证明,该基金可谓精准把握了市场热点,也因此收获不菲。

在上半年业绩落后的股票型基金中,建信中国制造2025股票A的境遇具有一定的代表性。

股票型基金上半年收益后20名

(来源:同花顺iFinD)

该基金成立于2017年3月,投资策略是锚定中国制造2025战略方向的领域。

(来源:基金一季报)

听上去颇具吸引力,但从实际业绩表现来看,其3年内的中长期业绩表现均乏善可陈。

(来源:天天基金网)

是相关领域缺乏投资机会吗?非也。该基金业绩落后,主要还是要从自身找原因。

首先,该基金持仓集中于传统装备制造(如潍柴重机、泰豪科技),而忽视机器人、工业母机等新兴赛道。

2025年上半年,A股机器人板块因特斯拉Optimus量产预期而风起云涌,但该基金持仓中相关标的占比不足2%。这种“重传统、轻创新”的配置,导致基金错失产业升级红利。

其次,该基金重仓的算力设备企业普遍面临 “高估值、低盈利” 困境。

以润建股份为例,其2025年一季度净利润下滑45%,但滚动市盈率仍高达71倍,显著高于行业平均的45倍。

最后,该基金前十大重仓股中,制造业相关标的占比超80%,且比亚迪、潍柴重机等个股持仓比例超过6%。这种过度集中的行业配置,使得基金在制造业整体下行时(中证高端装备指数上半年下跌超17%),无法通过分散投资对冲风险。

看上去,这只基金有点选对了战场,却没有走对赛道,这种博弈者的悖论如何解决,是今后需要解决的课题。

(来源:天天基金网)

回望2025年上半年的基金战场,上演着极致的分化剧情:医疗赛道的 “躺赢者” 与AI泥潭的 “震荡者”,共同勾勒出市场的机遇与残酷。

灵活配置型基金的双刃剑属性、偏股混合基金的两极沉浮、股票型基金的赛道取舍,本质都是投资逻辑与市场趋势的角力。

未来,谁能穿透产业本质,准确判断风口,提升各项能力,在没有硝烟的战斗中继续成为赢家,《天下财道》将持续关注。

免责声明:文章信息不构成投资建议