应收账款高悬、现金流背离利润,药明康德非经常性收益下的增长幻象 应收账款高于净利润 应收账款与营业收入背离

本报(chinatimes.net.cn)记者张斯文 于娜 北京报道

药明康德2025年上半年净利润同比暴涨超100%的业绩预告,乍看之下尽显行业龙头风采。然而,细究财务数据可见,37.5%的净利润来自出售子公司股权的一次性收益,剔除后扣非净利润增速骤降至26.47%。这份“冰火两重天”的成绩单,揭开了公司依赖非经常性收益粉饰增长的面纱,也引发市场对其主营业务真实盈利能力的拷问。

在营收增速放缓、扣非净利润增长乏力的背后,公司应收账款持续高企且占营收比重攀升至20.26%,远超同行水平;经营活动现金流净额与利润背离,净资产收益率(ROE)三连降,资产周转效率持续恶化。这些财务指标的集体承压,不仅反映出药明康德回款能力减弱、盈利质量下滑,更暴露出其在行业调整期面临的营运效率挑战。

一次性收益贡献超三成利润

7月11日,药明康德发布的正面盈利预告确实令人眼前一亮。公司预计2025年上半年实现营业收入约207.99亿元,同比增长20.64%;归属于股东的净利润更是暴涨101.92%至85.61亿元。

细看这份“成绩单”,表面光鲜下却暗藏隐忧。

在85.61亿元的净利润中,出售WuXiXDCCaymanInc.部分股权的收益就贡献了32.1亿元,占比高达37.5%。剔除这部分非经常性损益后,公司扣非净利润为55.82亿元,同比增长26.47%;经调整Non-IFRS净利润为63.15亿元,同比增长44.43%。

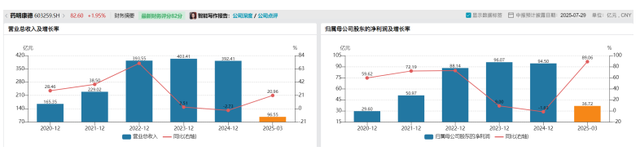

将时间轴拉长至五年,药明康德的财务数据揭示出更令人担忧的趋势。尽管公司总营收从2020年的165亿元增长至2024年的392亿元,但增长引擎明显失速。

2024年全年,公司营收同比下降2.73%,归母净利润下降1.63%,扣非净利润增速则从2022年的105.35%骤降至2.47%。这一下滑趋势在2023年已初现端倪,当年扣非净利润增速从2022年的三位数增长大幅放缓至16.81%。

(来源:Wind)

盘古智库高级研究员江瀚对《华夏时报》记者表示,药明康德2023年营收增速的显著下降以及2024年的进一步下滑,确实可能反映出全球CXO行业从高速增长阶段进入了调整期。其次,这种变化可能是由于市场饱和、竞争加剧等因素导致。第三,国内CXO企业普遍面临的核心挑战包括:技术创新能力不足、成本控制压力增大、国际市场需求波动以及政策环境的变化等。

然而,更令人不安的是应收账款问题。

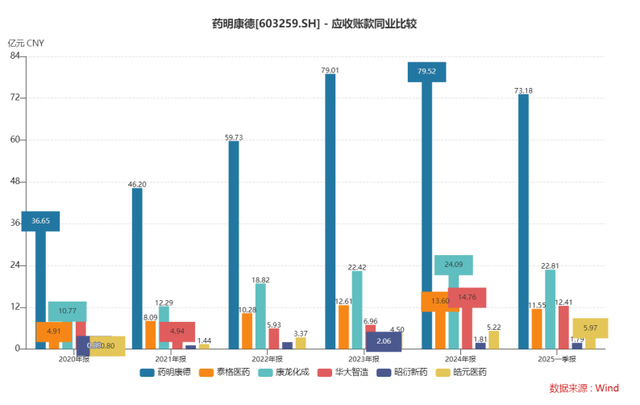

近年来,公司应收账款一直处于高位。2020年—2024年,以及2025年第一季度,此项数据分别为36.65亿元、46.2亿元、59.73亿元、79.01亿元、79.52亿元、73.18亿元。

而且应收账款占营业收入比重持续攀升,从2022年的15.18%,到2023年上升至19.59%,2024年进一步增加至20.26%。这或许反映了公司回款能力减弱。

不仅如此,通过与同行公司对比,《华夏时报》记者发现,药明康德的应收账款可谓“鹤立鸡群”。

在与泰格医药、康龙化成、华大智造、昭衍新药、皓元医药这五家公司进行横向对比后,可以看到药明康德的应收账款是应收账款最少的皓元医药的12倍,是应收账款最多的康龙化成的3倍。

盈利质量下滑

药明康德2024年财报中,还隐藏着一个危险信号,在营收微降2.73%的情况下,公司经营活动现金流净额同比下降7.32%至124亿元。这种现金流与利润的背离,揭示出盈利质量的下滑。

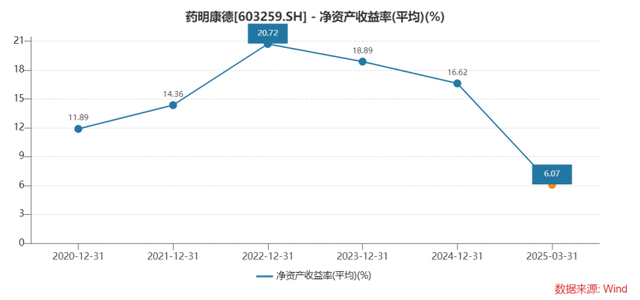

盈利能力的关键指标——净资产收益率(ROE)更呈现持续下滑的窘境:2022年20.72%,2023年18.89%,2024年进一步降至16.62%。

这一下滑主要源于资产周转效率的恶化。

公司应收账款周转率从2022年的7.43次降至2024年的4.95次;总资产周转率从0.66次下滑至0.51次。这些数据背后反映的是营运效率的下降。

对于盈利能力下滑,中南财经政法大学兼职教授谭浩俊对《华夏时报》记者表示,药明康德作为医药研发服务行业的领军企业,其发展历程中面临的阶段性挑战具有典型性。首先,企业经历高速增长后必然面临发展节奏的调整——过往远超行业均值的扩张速度需逐步转向稳健经营,这是企业生命周期中的自然规律。其次,市场格局演变引发的竞争加剧已显现实质性影响:虽然营收规模仍具增长空间,但利润空间的持续压缩已成为客观事实。

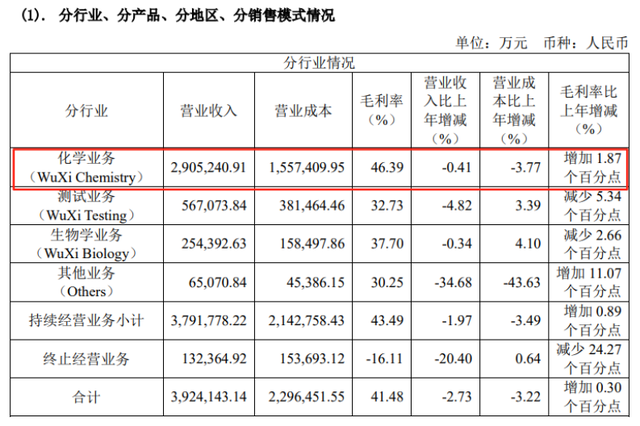

从收入结构看,公司较为依赖化学业务。

2024年,化学业务贡献了290.52亿元营收,占营收总额的74.04%;而测试业务和生物学业务分别贡献了56.71亿元和25.44亿元的营收,仅占营收总额的14.45%和6.48%。

(来源:公司财报)

值得注意的是,2024年,公司的化学业务下滑了0.41%。

从收入地区来看,去年公司来自美国客户收入人民币250.2亿元,剔除特定商业化生产项目同比增长7.7%;来自欧洲客户收入人民币52.3亿元,同比增长14.4%;来自中国客户收入人民币70.7亿元,同比下降3.5%;来自其他地区客户收入人民币19.3亿元,同比下降11.4%。

但美国《生物安全法案》就像一把悬在头顶的利剑,这样的增长数据依旧不能令投资者放心。

该法案草案明确提出:要求美国药企2032年前终止与药明康德的合作。尽管药明康德加速全球布局(新加坡、欧洲基地),但短期内难改对美国市场的深度依赖。

谭浩俊认为,地缘政治因素构成重大外部变量。企业技术壁垒越高、国际化程度越深,在当前的全球产业博弈中承受的政策压力越显著。尤其针对中国高科技企业的系统性限制,已对药明康德的业务生态产生实质性冲击。需要明确的是,这些矛盾本质上是企业成长到特定阶段的必然伴随现象,并不等同于发展潜力的衰竭。

另一方面,公司债务方面数据也值得关注。

相比2024年的12.43亿元,2025年第一季度,这家公司的短期借款激增至47.93亿元,增加了35.5亿元。

短期借款增加主要源于2024年发行的5亿美元可转债(约合人民币35亿元)。该笔资金用于全球业务扩张,但债务期限设计为短期,导致资产负债表呈现“短期化”特征。这种安排可能出于降低融资成本的考虑,但也加大了流动性压力。

同期公司长期借款减少74.21%,这说明公司有意将长期债务置换为短期工具。此举可能旨在利用当前较低利率环境,但增加了再融资频率和不确定性。

一位不具名分析人士对《华夏时报》记者表示,以短期债务支撑长期产能投入,违背财务期限匹配原则;在现金流较为充沛情况下,仍选择高风险的短债融资,公司长期融资渠道是否还通畅,需要研究一下。

综合来看,药明康德2025年上半年业绩的大幅增长虽看似亮眼,但背后依赖非经常性收益的支撑,叠加营收增速放缓、扣非净利润增长乏力、应收账款高企、现金流与利润背离、核心业务结构单一、地缘政治风险以及短期债务压力攀升等多重挑战,公司未来发展仍面临诸多不确定性。

未来公司会如何优化盈利结构、提升资产周转效率、应对行业调整与外部环境变化,《华夏时报》将持续关注。

责任编辑:姜雨晴 主编:陈岩鹏