7.5亿!“华南虎”广药买下华东“入场券”,成南京医药二股东 7.5亿!“华南虎”广药买下华东“入场券”,成南京医药二股东

来源|野马财经

作者|孙萌

编辑|高岩

“华南虎”广药集团觊觎已久的华东市场,终于拿到了“入场券”,虽然代价不菲。

9月28日,一则不足千字的权益变动公告,在医药圈平地惊雷——广药集团旗下广药二期产业基金,以7.49亿元受让南京医药(股票代码600713.SH)11.04%股份,正式成为这家扎根江苏30年的区域医药流通龙头第二大股东。

受此消息影响,9月29日,南京医药(600713.SH)较上一交易日小幅上行,开盘报4.99元/股;广药白云山(600332.SH)亦以25.39元/股小幅高开,二级市场对这笔“华南虎”与“区域龙头”的联姻反应积极。截至9月30日收盘,南京医药总市值64.66亿元,广药白云山总市值415.4亿元,两家企业的资本联动初步赢得投资者支持。

广药集团相关人士也对野马财经表示,公司正在向创新药转型,未来布局正在内部规划中。

一纸公告,不仅彰显了广药全国化的战略布局,更折射出医药流通行业资本运作的深层转向:从过去“野蛮并购”拼规模,转向“协同发展”的大势所趋。

01

火线接盘

这笔不到两个月完成的收购,背后则是一场精心布局的资本运作。

故事的起点,要从沃博联的困境说起。2025年3月,这家全球医药零售巨头完成私有化退市,却未迎来转机——2024年净亏损614亿人民币、负债超95亿美元的财务重压,迫使其在全球范围内剥离非核心资产,而南京医药正是其中之一。

回溯这笔股权的源头,要回到11年前:早在2014年,Alliance Healthcare 作为公司战略投资者,认购南京医药非公开发行股票股份的12%。 2016年,Alliance Healthcare 继续参与认购南京医药非公开发行,持股比例增至13.88%。2021年,南京医药发布限制性股票激励计划,Alliance Healthcare 虽然持股数不变,但持股比例被动稀释至11.04%。

而随着沃博联的私有化完成,其通过香港子公司Alliance Healthcare持有的南京医药11.04%股权,也面临交割。根据中国外资准入规则,沃博联需在退市后6个月内完成南京医药股权的交割。这意味着,这笔曾是战略投资的股权,已然变成了待价而沽的“烫手山芋”。

正所谓“有人辞官归故里,有人星夜赶科场”。就在沃博联急于脱手之际,广州医药集团有限公司(简称:广药集团)麾下的二期基金在半年的时间内完成了精准布局:7月成立、8月备案,9月便以7.49亿元人民币闪电接盘,精准卡位沃博联退出的最后窗口期。

公告显示,此次拟出资的广药二期基金为广药集团核心上市公司白云山(600332.SH)出资14.985亿元参与设立的私募股权投资基金,主要通过子基金投资、项目直接投资等方式投向医药、医疗器械、医疗服务等生物医药与健康领域。

值得注意的是,此次收购的定价也“暗藏玄机”:目标股份价格(9月26日)为5.18元/股,较《股份转让合同》签署日收盘价溢价6.15%,但相比沃博联2014年入股时的成本价(约3.5元/股)浮盈超50%。这一溢价既满足原股东退出的赚钱预期,又避免触发国资监管的“利益输送”红线。

业内人士普遍认为,沃博联的退出是其全球战略收缩和缓解资金压力的必然选择。而广药二期基金作为国资背景的“耐心资本”,恰好填补了沃博联留下的战略空缺,避免了南京医药控制权旁落投机资本的风险。

简而言之,广药此次收购,是对沃博联困境的精准捕捉,也是其自身战略扩张的关键一步,一场围绕南京医药股权的资本接力赛,就此画上了阶段性句号。而广药入主南京医药之后,会给南京医药带来哪些变化,目前还不得而知。

02

精妙的“股权结构”

根据公告,广药并没有成为南京医药的头号的大股东,而是通过出资7.49亿元,收购沃博联持有的南京医药股份1.45亿股非限售股份,占南京医药总股份数的11.04%。收购完成后,广药二期基金成为南京医药第二大股东,而南京医药控股股东,仍为南京新工投资集团有限责任公司,其持股比例从44.17%降至31.44%,但仍稳坐控股股东之位;其余股东的股权继续保持分散。

股权结构的“黄金分割”,也为后续的可能性埋下伏笔。

这种设计,本质是国资与民资的“安全合伙”——新工集团守住控制权,广药获得战略支点,双方风险共担。根据协议,合作主要包括资本合作、自有工业品种分销渠道合作、中医药领域合作等三个方面。从业务协同角度分析,双方合作的重点极有可能在医药流通领域。

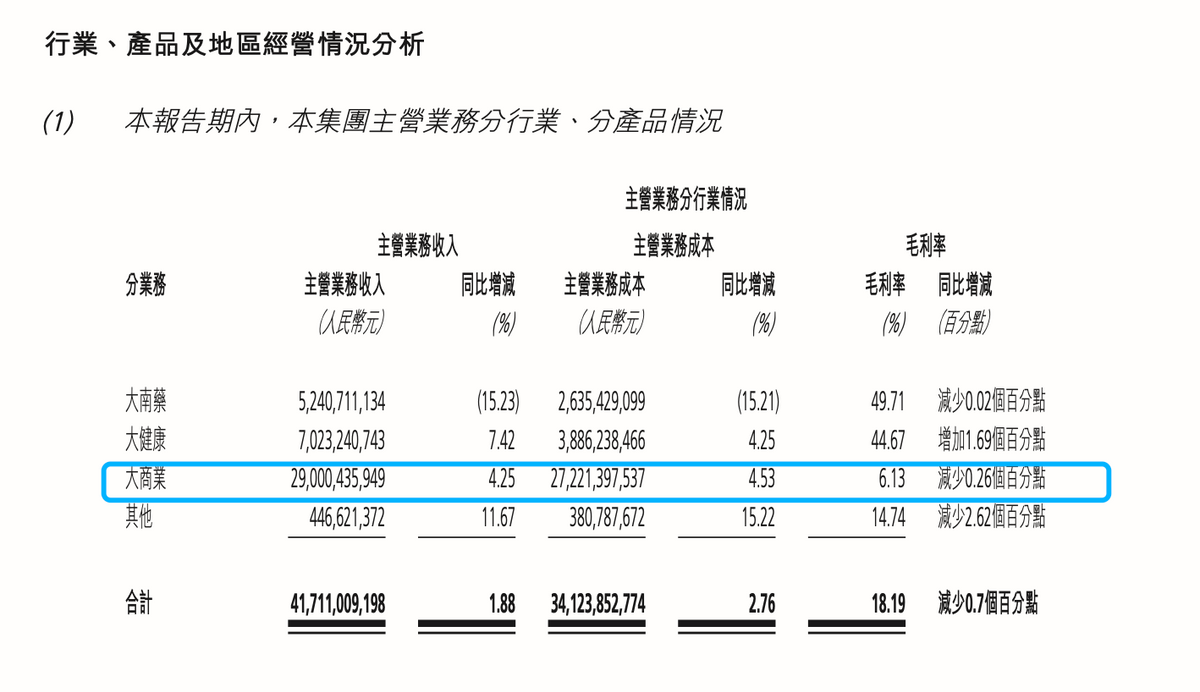

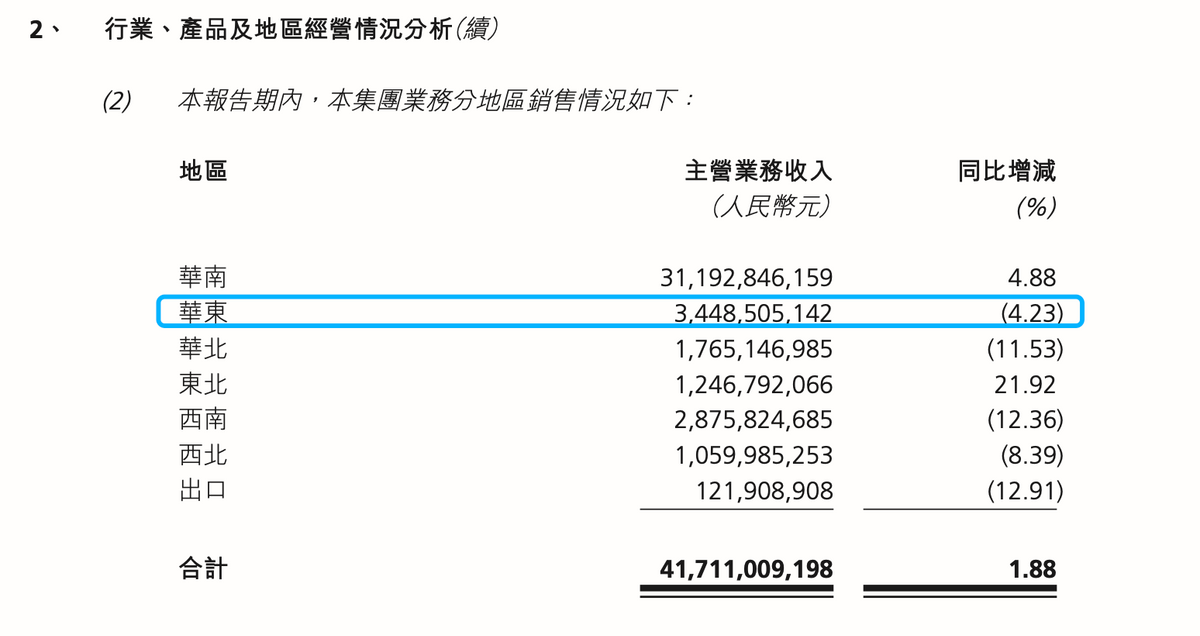

中邮证券2024年研报指出,国内医药流通市场已形成“国有3+民营1”格局(国药、上海医药、华润、九州通CR4达48.7%)。对广药而言,其大商业板块(医药流通)2025年上半年收入290亿元,占总营收54.9%,但74.78%收入依赖华南,华东仅占1%。而南京医药覆盖苏皖闽鄂四省,拥有17个一级物流中心、39个二级物流中心、400辆运输车,正是广药突破区域限制的“现成网络”。

医药流通属于白云山集团的大商业板块核心业务,旗下包括广州医药、广药供应链公司及采芝林药业等。广州医药是华南地区医药流通龙头企业,主要从事医药流通批发及零售业务;广药供应链公司主要为本集团提供原料、辅料、包装材料集中采购业务;采芝林药业则利用中药领域优势,开展中药材及中药饮片生产及销售业务。

白云山2025年半年报显示,今年上半年大商业板块(即:医药流通业务)实现营业收入290亿元,占上市公司总收入的54.90%,毛利率减少0.26%。分地区来看,华南地区的收入311.9亿元,占总收入的74.78%,华东地区仅为34.48亿元,占比不到1%。

对于此次交易,白云山方面表示,南京医药一直是江苏省医药流通业领军企业,本次交易将有利于白云山进一步加强与南京医药的业务合作,优化区域产业布局,增强医药流通业务竞争优势,并带动医药制造业务增长,持续推动公司业务发展。

(图片来源:白云山2025年半年报)

对南京医药来说,这也是一次“带枪投靠”的明智之举。

在带量采购持续压缩流通环节利润的背景下,南京医药也面临着净利不断压缩的困境。2025年上半年,南京医药实现营业收入279.67亿元,同比增长2.70%,归母净利润2.91亿元,同比下滑6.44%。而广药旗下的王老吉、金戈、消渴丸等明星产品,恰好能填补其产品结构空白。

正如签约仪式上广药集团董事长李小军所言:“双方将共同构筑‘产供销一体化’标杆,走出‘工业+商业’深度融合新路径。”

南京医药也表示,公司与白云山通过本次战略投资合作,构建“耐心资本”长期稳定战略合作关系,并以优势互补、资源共享;平等互利、共同发展;创新驱动、协同探索;诚信合作、 长期主义为根本原则,在资本层面、自有工业品种分销渠道、中医药领域计划展开深度合作, 促进协议各方健康稳定可持续高质量发展,树立上市公司良好资本市场形象。

03

医药流通的“去中心化”转型

这场“非控股联盟”的背后,折射出当前医药流通行业的转型逻辑——当政策与市场双重挤压利润空间,当传统并购模式陷入“商誉陷阱”,企业开始用更精细化的资本运作破局。

广州医药(874839.NQ)曾在财报中坦言,在“两票制”、药品集采等一系列政策的推动下,医药流通中间环节减少,行业竞争加剧,整合步伐加快。据商务部统计,近年来药品流通业直报企业平均毛利率整体下行,从2019 年的8.5%下降到2023年的 7.3%,平均利润率从2019 年的1.7%下降到2023 年的1.6%,利润空间持续压缩。

在市场逻辑重构期,价值创造成为药品流通企业转型核心。传统并购模式因商誉高、整合难,风险重重;而广药通过基金持股的“轻资产”方式,仅用7.5亿便撬动华东渠道,既降低风险,又为后续资本运作留足弹性——若合作顺利,可增持逼近控股;若不及预期,亦能灵活退出。

南京医药在合作中保留了自身的话语权:新工集团控股地位不变,重大决策仍需国资主导;合作限定于资本、分销、中药三大领域,避免全面整合的失控风险。这种“有限合伙”模式,既满足了广药的扩张需求,又保障了南京医药的国资安全。

此次广药麾下的白云山入股南京医药,标志着中国成熟企业的资本运作正在告别“野蛮生长”时代,步入一个更具智慧、更精细化的新阶段。其核心在于思维的深刻转变——

从过去执着于形式上的“所有”(全资控股、资产并表),转向对实质“可用”资源的深耕:不再盲目追求将标的资产完全纳入自身体系,而是通过精密的交易结构设计,以最小成本、最低风险,精准锁定最关键的战略资源(如渠道、市场、技术),同时为自己保留最大的灵活性与选择权。

长期从事医药行业研究的奥优国际董事长张玥认为,广药白云山通过旗下基金入股南京医药并成为其第二大股东,这一策略既体现了轻资产战略的灵活性,也带有审慎布局的考量。选择战略入股而非直接收购,可以降低资金压力和整合风险,同时保留双方独立运营空间,便于在医药产业链上形成协同效应。这种方式既能借助南京医药在华东地区的渠道优势,又能避免全盘接手带来的管理负担,是一种兼顾短期合作与长期战略的平衡之举。

张玥进一步指出,工业巨头与区域商业龙头通过股权合作深化产业链协同,可能推动行业从分散竞争转向合作共赢。这种模式若成功,或将引发类似合作浪潮,加速医药产业整合,促进资源优化配置,最终提升中国医药企业的整体竞争力。

一个事实是,在价值重构的时代,资本市场上的智慧较量,已经悄然升级。这场“非控股联盟”的成败,或将成为医药流通行业从“规模扩张”转向“质量协同”的关键注脚。

你看好广药旗下基金入股南京医药吗?评论区聊聊吧。