资产驱动负债投资模式助力券商业绩稳定 资产带动负债 资产配置助力财富稳健增长

从资产配置来看,大券商重权益,中小券商重固收,且金融投资资产规模越大的券商,投资收益率的稳定性更好。过去几年,增加OCI权益工具投资、非方向性投资、固定收益投资成为券商保持业绩稳定性的重要原因。

本刊特约 文颐/文

2024年,上市券商实现营收3623.88亿元,同比增长7.7%;实现归母净利润1383.87 亿元,同比增长16.3%。营收、净利润延续增长趋势,主要得益于股票市场热度提升、经纪及两融弹性释放。

2024年四季度各分项业务同比增速如下:经纪业务同比增长82.9%、投行业务同比增长5.6%、资管业务同比增长6.9%、利息收入同比增长33.7%、投资业务同比增长22.7%;环比增速如下:经纪业务环比增长111%、投行业务环比增长49.6%、资管业务环比增长10.8%、利息收入环比增长136.5%、投资业务环比下降27.5%。从单季度收入占比来看,经纪业务占比30.4%、投行业务占比7.5%、资管业务占比9.1%、利息收入占比11.1%、投资业务占比32%。

从资产角度来看,证券公司各项资产科目均保持同比、环比正增长,客户保证金资产、 融出资金、融出证券等资产占比提升,与股票市场交易热度提升对应。2024年四季度各分项资产同比增速如下:客户保证金同比增长29.7%、现金类资产同比增长9.5%、投资类资产同比增长5.6%、融资类资产同比增长9.8%,环比增速如下:客户保证金环比增长0.7%、现金类资产环比增长4.7%、投资类资产环比增长0.7%、融资类资产环比增长24.4%。从四季度各项资产占比来看,客户保证金占比19.5%、现金类资产占比6.7%、投资类资产占比51.2%、融资类资产占比14.2%。

从负债角度来看,证券公司各项负债科目保持同比正增长,其中代理买卖证券款实现大 幅增长。2024年四季度各分项负债同比增速如下:代理买卖证券款同比增长32.7%、融资类负债同比增长2.6%、 交易类负债同比增长7.2%、运营类负债同比增长9.6%,环比增速如下:代理买卖证券款环比增长0.1%、融资类负债环比增长14.4%、交易类负债环比下降1.8%、运营类负债环比增长12.8%。

从四季度各项负债占比来看,代理买卖证券款占比26.2%、 融资类负债占比28.7%、交易类负债占比40.9%、运营类负债占比1.5%。其中,融资类负债以 应付短融券、拆入资金、应付债券为主,交易类负债以卖出回购金融资产款为主。

OCI权益投资占比提升

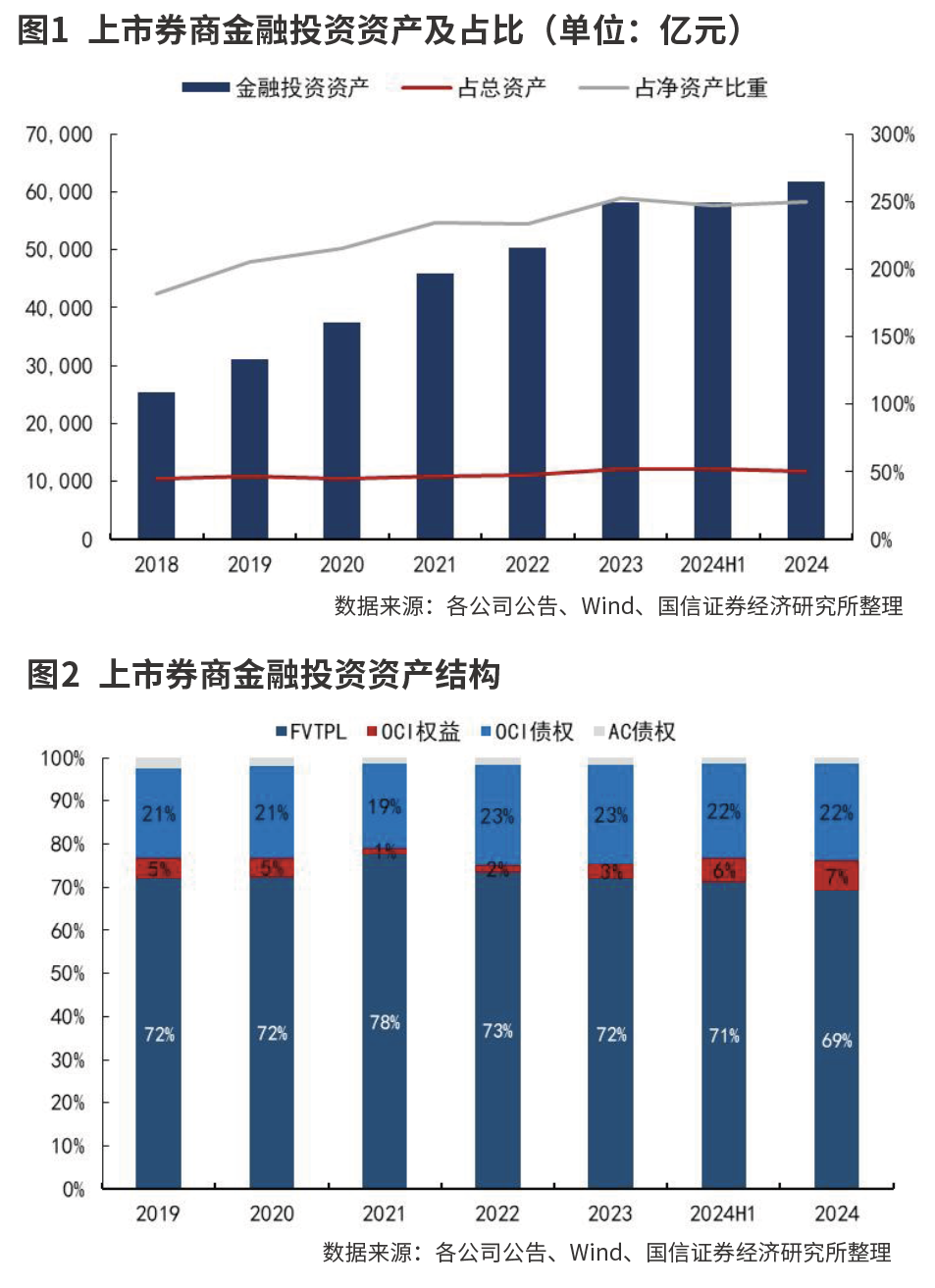

在资产配置方面,各证券公司增加优质权益及多资产配置,从行业整体配置结构来看,固收占比提升,权益保持稳定,金融投资资产成为证券公司的主要扩表方向。截至2024年年末,上市券商金融投资资产占总资产比重超50%,占净资产比重近250%,已经成为证券公司规模占比最大、收入贡献最大的一类资产。

券商的资产主要包括客户保证金、现金类资产、金融投资资产和融资类资产;其中,客户保证金主要满足客户交易和备付需求,主要贡献保证金利息收入;现金类资产以货币资金为主,主要满足证券公司自身的流动性需求,主要贡献银行利息收入;金融投资资产以证券公司投资的股票、债券、公募基金及其他金融产品为主,主要贡献投资收入;融资类资产主要为融出资金,主要贡献融资利息收入。

金融资产投资更考验证券公司主动经营能力。客户保证金与融资类资产与股票市场景 气度相关性最高,证券公司缺乏主动布局相关业务的能力,更多是被动受股票市场的影响。 金融投资资产则涉及多个投资领域,成为近年来证券公司持续探索业务布局的领域,并收获一定的成果,最直观的即为近年来证券公司营收结构中,投资收入占比持续提升。

OCI权益投资占比提升是证券公司金融资产投资的重要变化。根据上市券商的划分口 径,金融资产一般分为交易性金融资产(FVTPL)、其他权益工具投资(OCI权益)、其他债权投资(OCI债权)和债权投资(AC债权)。自2023年开始,FVTPL资产占比下降、OCI权益工具迅速提升、OCI债权占比基本稳定,AC债权规模较小(多数券商已经不将固定收益投资分类至此账户)。

权益资产配置占比基本稳定、固收资产配置占比提升是证券公司资产配置类别方面的重要变化。根据上市券商披露的金融投资资产明细,将金融投资资产重新分为权益投资(包括 TPL股票+OCI权益)、固收投资(包括TPL债券+OCI债权+AC债权)、基金(包括TPL基金)及其他资产。由此可见,2023年以来,证券公司对固收资产增配趋势较为明显,权益资产(OCI权益增长抵消了TPL股票的下降)、基金投资占比则保持平稳。

金融投资资产规模越大的券商,投资资产杠杆越高。以自营权益类证券及证券衍生品/净资本衡量权益资产投资杠杆、以自营固定收益类证券及证券衍生品/净资本衡量固收资产投资杠杆。可以发现,投资规模越大的券商,无论权益资产投资杠杆还是固收资产投资杠杆均处于相对更高的水平。

而且,金融投资资产规模越大的券商,权益资产配置占比越高。以各证券公司2024年年报的数据为基础,发现金融投资资产规模越大的券商,往往呈现权益资产配置占比越高、固收资产配置占比越低的规律。

国信证券认为主要有以下两个原因:一是大券商资本更充足,对权益资产价值波动的吸收能力更强,增加权益资产配置有望提高预期收益率;二是大券商业务条线更广泛,配置权益资产可能是打通条线桎梏、实现协同发展的重要一环,比如开展场外衍生品业务时即需要权益持仓做对冲。

大券商投资收益率更稳定

从投资收益率来看,金融投资资产规模越大的券商,投资收益率的稳定性更好。国信证券统计了上市券商2019年一季度以来的单季度投资收益率,并计算其简单平均值和标准差,得到变异系数。由此判断,投资资产规模越大的证券公司,变异系数往往也越低,即投资收益率的波动程度更低。

大券商降低投资收益率波动性的举措主要包括:1.增加OCI权益资产的配置;2.增加非方向性投资;3.利用股票、债券收益率负相关性,构建股债平衡配置组合。

一是增加OCI权益投资,大型券商的布局较快。以中信证券为例,其2024年OCI权益投资规模大幅增长,年末持仓906.68亿元,同比增长853%,占投资资产比重为10.5%。具体看持仓增加节奏如下:一季度增加556.71亿元、二季度增加18.24亿元、三季度增加2.47亿元、四季度增加234.12亿元。

再以申万宏源为例,其2023年开始大幅增加OCI权益工具配置,截至2024年年末,OCI权益资产占投资资产比重达到17.1%。OCI权益资产配置也带来了相应的回报,申万宏源2023年、2024年收到的其他权益工具投资的股利收入分别为15.57亿元、27.21亿元,据此测算得到其OCI权益资产投资的股息率分别为4.3%、4%,这已经高于众多券商整体投资收益率。

二是基于投资资产开展非方向性业务,少数大券商在这方面布局更为突出。根据《中 国证券业发展报告(2024)》,截至2023年年末,在非方向性策略投资方面,25家证券公司参与雪球投资,3家公司参与多空收益互换(DMA)投资,12家公司参与定增对冲投资,70家公司对以上三类策略均未参与。在权益市场回撤和波动加大的情形下,非方向策略也越来越受到证券公司的青睐。不过,因衍生品投资等相关政策限制,证券公司非方向 性投资策略也相应受限,但非方向性投资业务开展对券商探索如何运用资产负债表仍有深刻意义。

以中金公司为例,截至2024年年末,其持有TPL权益资产1001.47亿元,占TPL资产比重达到35.9%,显著高于其他券商。其中衍生品对冲持仓854.79亿元,占权益资产比重 85.4%,即绝大部分的权益资产被用于衍生品对冲持仓。

在非方向性投资策略之下,券商面临更加确定的投资收益率,投资收益的扩展重点由原本对投资收益率的角逐转变为对资本实力扩张的需求,证券行业提升杠杆-扩大资产规模-提升投资收益的发展思路似乎有迹可循。当前,中国资本市场衍生品工具并不丰富,加之私募基金等券商场外衍生品业务主要合作方面临更严格的投资限制,证券公司非方向性策略的拓展面临较大压力。

三是基于股、债收益率的负相关性,构建股债平衡配置组合。自2018年年末以来,中国股票和债券资产收益率的相关性转负,并且负相关程度持续加深。同时,证券行业近年来加大了债券资产的配置,在股票收益率欠佳的背景下,证券公司仍然取得了可观的投资收益。

在债券投资方面,证券公司总体呈现利率债配置占比提升、信用债配置占比下降、同业存单配置保持稳定的投资趋势。根据中债登、上清所、中证登等登记结算机构统计的数据,截至2025年2月末。证券公司自营账户持有债券4.4万亿元,其中利率债2.1万亿元、信用债1.9万亿元、同业存单约3000亿元、其他债权约900亿元。证券公司债券投资的杠杆优势、利率债市场牛市背景、信用债利差收窄是影响证券公司债券配置结构的关键。通过测算证券公司债券投资杠杆发现,自2023年以来,证券公司债券投资杠杆整体呈现上升趋势。

投资关键在于寻找好资产或好模式

在金融行业中,证券公司的融资形式与银行、保险等金融机构的融资形式存在显著差异。简而言之,银行、保险以吸收负债进行融资为主,其中银行负债以存款为主、保险负债以准备金为主,二者经营负债本身即是开展业务的一部分,不只是为投资提供资金需求,且很大一部分负债来源于个人,负债来源广泛。

证券公司融资的不同点在于,负债融资更多是通过发行债务凭证或是银行间质押业务筹集资金,负债需要更多为投资服务,负债行为也更多会受到资产端各类资产价格表现的影响。此外,证券公司股权融资近年来受监管、市场影响而大幅下降,因此,发债融资成为证券公司最主要的融资方式。

上市券商融资负债以短融券、拆入资金和应付债券为主,证券公司负债主要包括代理买卖证券款、融资类负债、交易类负债和运营类负债,代理买卖证券款和运营类负债不能用于金融资产投资,交易类负债以卖出回购金融资产款为主,主要用于银行间债券投资加杠杆。因此,融资类负债对于证券公司投资资金运用规模的影响较为关键。

截至2024年年末,上市券商融资类负债中,短期借款占比2.9%、应付短融券占比22.5%、拆入资金占比12.1%、长期借款占比0.3%、应付债券占比62.2%,应付短融券、应付债券等公开发行的债务为最主要的融资类负债形式。

从存量债券角度来看,大型券商存量债券票面利率水平接近3%,剩余平均久期略低于 2年。从债券发行角度来看,证券公司债券发行规模保持在较高水平,发行票面利率显著降低,发行债券平均期限基本稳定。2020-2024年,证券公司发债规模为8743亿元、10962亿元、7110亿元、10467亿元、8381亿元。票面利率从约3%持续下降至约2%。发行债券期限约为3年。

在过去几年中,增加OCI权益工具投资、非方向性投资、固定收益投资成为券商保持业绩稳定性的重要原因,对应的是高分红资产表现出彩、非方向性投资收益率可观、固定收益资产牛市,市场上存在好的资产或证券公司开发了好的业务模式,证券公司的投资资金方有用武之地。

从股权融资角度来看,自2023年开始,证券公司股权融资规模及次数均大幅下降。2023年融资59亿元、2024年融资295亿元、2025年至今融资120亿元。和债务融资相比,证券公司股权融资规模明显较小。

债务融资成本下降、监管引导和市场环境变化将共同影响证券公司未来的资产配置方向,优质权益资产配置、做市业务、另类资产及多资产配置将是重点方向。

首先,融资成本下降有助于减轻证券公司投资时的资金成本压力,有助于证券公司扩大可投资产范围,以便更好地平衡收益和风险。

其次,监管引导主要基于2024年9月发布的《证券公司风险控制指标计算标准规定》(下称“《规定》”),《规定》要点包括:

1.鼓励券商布局优质权益资产,减少权益资产的风险资本占用、提高权益资产的流动性折算率。在市场风险资本准备计算表中新增中证500指数成分股,中证500成分股计算标准有所下调;上证180、深证100、沪深300成分股计算标准由10%下调至8%,一般上市股票计算标准由30%下调至25%。在流动性覆盖率计算表中新增中证500指数成分股及指数 ETF,并将上证180、深证100、沪深300指数成分股及指数ETF的折算率由40%上调至50%。

2.鼓励券商开展做市业务,减少做市业务风险资本占用。新增“证券公司开展中国证监会认可的做市业务,在做市账户中持有的金融资产及衍生品的市场风险资本准备按照对应类别标准的90%计算”。

3.风控指标体系更加全面,引导券商更加规范地参与公募REITs等业务。除《规定》以外,互换便利也是监管引导证券公司增加权益资产配置的重要工具。

此外,市场环境主要体现在股票市场景气度较之前几年有所提升、监管引导中长期资金入市和中央汇金等机构积极维稳市场,权益市场预期已有一定程度的改善。

证券资管私募重固收 公募重主动管理

在资管配置方面,私募重固收,公募重主动管理,证券私募资管以银行资金委外为来源,重点配置固收资产。

证券私募资管产品备案数量及设立规模、存续数量及规模稳中有升。2024年全年,证券私募资管产品备案数量为6052只,设立规模为3625亿元。截至2024年年末,证券私募资管产品存续数量为20122只,存续规模为54657亿元。

证券私募资管产品资金来源以银行自有资金和银行理财资金为主。根据中基协发布的《中国证券投资基金业年报(2024)》,券商私募资管产品资金来源以机构投资者为主。2023年年末,银行自有资金占比21.05%、银行理财资金占比41.17%、非金融企业占比10.04%,银行为最主要的资金来源方。居民资金占比仅为13.22%。

受委托机构投资风格及风险偏好的影响,证券私募资管产品资产配置以固收类为主。2023年年末,债券类(含同业存单)占比达71.57%,其中绝大部分为信用债。由于券商私募资管资金来源方以银行自有资金和银行理财资金为主,风险偏好均较低,故其资产配置也偏保守,股票/股权类资产占比仅为6.89%。

证券公募资管以债基、货基领先,主动管理为主。从产品类型来看,券商公募资管产品以货币型为主,中长债基次之。截至2025年一季度末,券商公募资管产品主要品种分类规模如下:货币型超5500亿元、中长债基2793亿元、短期债基612亿元、偏股混合基金785亿元、混合一级债基424亿元。券商公募资管产品类型与公募基金行业几无差异,但产品结构差异较大。

股票型券商公募资管产品以主动管理为主。与公募基金相比,券商被动股票型产品发展略显不足。主要包括以下三个原因:一是券商被动股票资管产品以场外产品为主,交易便捷性远不及场内的ETF、LOF等产品,产品吸引力不强。二是其产品数量较少,覆盖的宽基指数、行业主题指数种类较少,难以完全满足不同投资者的需要。三是爆款产品缺乏,使得产品知名度不足,投资者关注度不高。而债券型券商公募产品以纯债类型为主,混合型次之。

另一方面,券商其他业务受益于股票市场景气度也有所提升。在经纪业务方面,日均成交额大幅提升推动收入增长。2024年全年,A股日均成交额为10633亿元,同比增长21.2%,其中,2024年四季度日均成交额为18529亿元,同比增长122.5%,环比增长173.5%。2025年一季度,A股日均成交额为15246亿元,同比增长70.3%,环比下降17.7%。

股权承销有所回暖,2025年一季度,A股IPO募资金额为1548亿元,同比增长40.9%,环比增长79.2%;再融资金额为1383亿元,同比增长60.4%,环比增长106.7%。两融余额处于相对高位,截至2025年一季度末,A股两融余额为19186.7亿元,占A股流通市值比例为2.43%。

(作者系资深投资人士。文章仅代表作者个人观点,不代表本刊立场。)

本文刊于05月03日出版的《证券市场周刊》

上一篇:探访:海信激光电视新品,以三大黑科技超越影院观影体验 海信激光电视深度评测 海信激光彩电体验

下一篇:美的大公子再出手!顾家家居去年净利下滑近30%,拟向盈峰集团定增募资超19亿 美的大公子再出手!顾家家居去年净利下滑近30%,拟向盈峰集团定增募资超19亿