波司登:“第二增长曲线”可能是毒药 波司登业绩增长的原因是什么 波司登二面经验

毫无疑问,波司登已经坐稳中国羽绒服一哥的宝座。这对于专业化服装品牌来说,可谓已经相当成功。

但是寻找第二增长曲线,却是波司登一直解不开的“心结”。

上一次多元化的结局,已然是ICU中惊险逃生。

刚刚恢还没过多久,随着羽绒服涨价变得非常困难,2025年的波司登,再次陷入成长焦虑。随之而来的,又是一场多元化迷思。

对于波司登最新一轮“多元化迷思”,我们研究结论很明确:不看好。

个中逻辑,以下展开。

01 上一轮多元化“铩羽而归”

波司登的ROE达到22%,但是相对于服装品类,中高端羽绒服品牌靠的是高利润率支撑着高ROE,资产周转率常期在0.8以下,比服装行业头部公司低出20%以上。

这主要由于羽绒服具有极强的季节性,一个冬天干全年大部分的活。

体现在上半财年(4-9月份),能够实现的收入占比只有30%左右,甚至很多公司的经销商只干一个季度的活,其他时候闲置。

淡旺季的客流量差别巨大,导致波司登门店在盛夏沦为昂贵摆设。同时2007年公司上市后,几乎马上就遭遇了全球金融危机。

因此,波司登上市后多次冲击“四季化”:

2008年收购波司登男装,2010年收购女装品牌杰西,2014年推出校服业务,2015年收购女装品牌邦宝,2016年收购女装品牌柯利亚诺和柯罗芭。摊子铺的相当大,准备一站式解决把男女老少、春夏秋冬的购衣需求。

虽然多元化一度占收入比重的13%,但这些拓展基本都是价值毁灭。2013年开始靠商誉减值来试图摆脱历史包袱,但即使到最新的年报中,非主业收入占比仍占4%,杰西等女装品牌的经营每年仍举步维艰。

这跟优衣库当年多元化基本如出一辙。在2008年时,公司收购的日本和海外品牌贡献营收931亿日元,占比16%,营业利润占比6%;而到2024财年全球品牌业务合计收入1388亿日元,占比5%,营业利润率仅0.5%,多年仍未实现盈利。

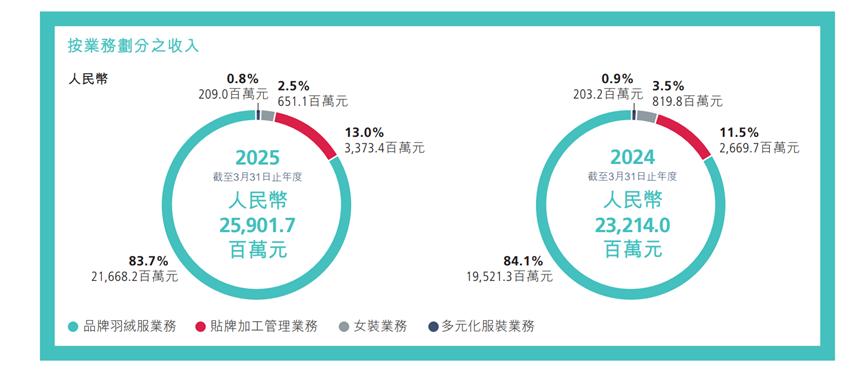

资料来源:公司2025财年年报

但比优衣库惨痛的多的是,多元化甚至动摇了波司登生存线。2016年,公司收入仅58亿,掉到跟10年前上市时同一水平,利润更是下滑到只有2.8亿,更是只有上市时的一半不到。

多元化如果只是几个亿的投资打水漂那也就算了,但是做其他业务,动摇了管理层对波司登主品牌的精力投入,也模糊了消费者心智。

中国企业家那个时候都有第二曲线焦虑,而且机会遍地都是,也确实有企业靠多元化实现了跨越式发展。但功能服饰品牌,命门在于品牌建立,讲究同样能力的复用,比如安踏和FILA,但其他的跨界真的无异于豪赌。

直到2017年,波司登低头认错,提出“聚焦主品牌,回归主航道”战略,波司登得以起死回生。

02 两个看似全新的故事

而这次不再是像上次四处乱投,而是看上了两个新的故事。

(1)高景气度的户外。随着户外的爆火,所有品牌都想分一杯羹,而波司登切入的点在于,从纯羽绒服转向功能性服饰有天然优势,产品容易与户外赛道产生联系,可以做户外的一切,包括冲锋衣、外套和防晒服。

(2)奢侈羽绒服Moncler,就多元化成功了。非羽绒外套收入占比达到25%。所以波司登几年前提出 “致力于成为全球最受尊敬的功能服饰集团”愿景,将“时尚功能性”延伸进入更多赛道,目标非羽绒服占比也要20%以上。

1.户外的重点是防晒,但又遭遇了瓶颈

2022年,波司登推出户外防晒系列,2023年,又推出户外冲锋衣。

其中,防晒最被公司寄予厚望,无他,因为过去几年行业爆发,市场空间达到800亿元,接近羽绒服的一半;而且格局尚未固化,且防晒在夏天卖,特别有利于线下门店淡季的盘活。

2023年,公司刚开始做防晒没多久,同比增长就超过3倍,尝到了甜头,后来逢场合必讲防晒,提出的战略目标是三年翻一番。结果到了今年,公司防晒业务基本停止增长。

随着行业爆发式增长的红利褪去,波司登发现自己的防晒陷入了不大不小的困境中,虽然其防晒服指标和质量略高于行业水平,但定价均价在400-500元,超出行业价格数倍,消费者并不买单。

防晒服虽然具有一定的功能属性,但也不算很强,毕竟就是物理隔离的防晒方式,讲不出什么黑科技,功能性区别小导致品牌间拉不开差距。

时尚性更是无从谈起。防晒服更致命的是没有社交场景,也就没有时尚性,自然难有品牌溢价。很难想象大家穿防晒服是为了好看,就像雨衣,有潮牌吗?

最终这种产品就是纯质价比的竞争。行业75%的定都低于200元,高于500元的只占1%。即使行业绝对龙头蕉下,一直都在做防晒相关,产品定价也很亲民,也免不了遭受份额冲击。

运动、户外、时尚和功能品牌,均抢滩这个蓝海市场,包括Lululemon、迪卡侬、耐克、优衣库等外资品牌,以及安踏、波司登、骆驼、乔丹等内资品牌。蕉下市场份额从80%下降到50%左右,价格战非常激烈。

那波司登能不能降价走质价比路线?毕竟公司制造水平也是很在线的。答案是几无可能,因为在专卖店卖,价格太低会把波司登的中高端品牌定位直接冲垮。

而且从心智上说,羽绒服强调的是保暖,防晒服强调的凉爽,所以防晒其实跟保暖虽然都是户外,但完全是两个赛道。如果再投入下去,会伤害到羽绒服的心智,就像酒吧去卖早餐一样,得不偿失。

公司在最新电话会透露品牌思路:防晒市场今年热度下滑,主品牌调整防晒思路,会回归聚焦下半年销售。看来及时止损的概率更高,这未尝不是好事。

2.与Moncle同行不同命

作为全球羽绒服顶奢,在法国创立、现总部位于意大利米兰的Monlcer,是每个人都艳羡的品牌,而且似乎也成功实现了多元化。

但实际上,Moncler最早并不是做羽绒服的,而是做户外睡袋和帐篷起家的,后来才生产登山用的尼龙羽绒服。时尚奢侈心智远大于性能心智,立的是专业化、奢侈品的调性,只是碰巧做了高端羽绒服而已。

而且创始人浸润在意大利时尚圈子中,能将高端时尚进入“户外+时尚”的场景。比如Moncler有一个天才设计师系列Genius天才之屋,每年Moncler会跟全球的12位顶级设计师,以保证设计的原创性。

而波司登畅想的是:“未来如果能发展的类似Moncler,像他们一样推出非冬系列,就可以成功”。虽然过去几年波司登请海外设计师,国内招聘年轻人,在北京三里屯开旗舰店,品牌的时尚性和年轻化做的相当成功,但跟Moncler完全就是两种基因。

波斯登真正的优势在品牌专注,这种战略会带给消费者专业性的标签。功能性的定位其实就很好,总想去做别的品类,只会淡化原有优势。类似过去几年茅台做冰淇淋,以及和瑞幸联名,最终掉的自己的品牌价值。

资料来源:公司2025财年年报

03 传统主业反而大有可为

1.重度体验才是高端的通行证

2017年的战略迭代后,波司登不再用传统的区域下单方法,而是迭代为非常成功的小单快反模式:自营和经销商门店一般不超过40%的首订订货比例,后续60%根据实际销售情况滚动下单。

这得益于公司建设了柔性供应链,且前20个爆款贡献收入比重能够达到80%,小单快反成为可能,带动公司存货周转率达到行业最高水平。

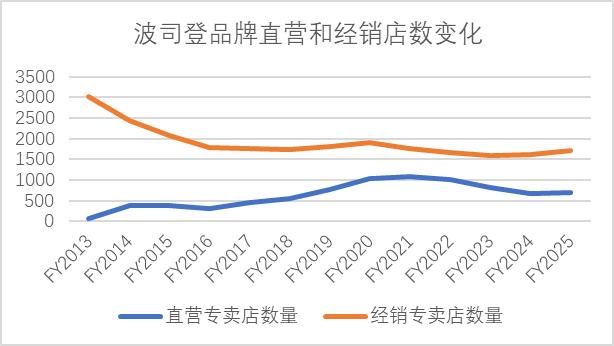

且另一方面,公司砍掉了部分低效的经销商和低端门店。2013年,所有门店加起来1.3万家,这个数字太过夸张,多年战略收缩下,最新门店缩减到3470家。

资料来源:公司年报

但做到现在这个水平仍是不够的,对于一直想逆消费趋势、进一步走高端化路线的波司登而言,就必须进一步提高自营比例。

为什么要直营?因为高端市场的主要消费人群是在线下,上万元的产品很少会去线上购买,想象你平常会不会在线上购买珠宝?高端羽绒服,需要直观在门店感受穿着的体验,去传递品质感、设计感、舒适感。

虽然改革卓有成效,但公司门店的直营化率只有40%,作为对比,Moncler直营比例80%,加拿大鹅在品牌扩大影响力的2015-2021年,也将直营化率从不到10%快速提升到接近70%。

资料来源:公司年报

2.丢掉性价比市场可惜,来者犹可追

从布局上来看,公司旗下3个品牌构成的矩阵,完整地覆盖了低中高端,成为唯一一个在户外、商务、运动和休闲场景都有布局的羽绒服品牌。

●波司登

历经多阶段战略调整,1997年借市场扩容发展,2018年主品牌被重塑为中高端功能性时代品牌,实现了品牌、产品附加值跃升。

●雪中飞

1997年成立,曾重新定位为运动羽绒服,面向中端市场,后明确以线上为重点发力方向。

●冰洁

2004年成立,定位中端大众(偏潮流女装),后续战略调整为大力收编线下代理渠道,全面转型线上的高性价比普惠品牌。

从市场位次上来看,波司登一直位居第一,但雪中飞仅排在第五左右,冰洁更是不见踪影。所以公司三大自有品牌中,其实只有波司登主品牌算是运作成功。

在性价比市场,江西老品牌鸭鸭在2020年重组后,通过和供应链绑定实现了更极致的质价比,线上渠道做得非常成功,新形象也被评价为漂亮大气,近4年从不到1亿GMV,爆发式增长到超过100亿。

而波司登旗下的雪中飞加上冰洁,合计收入才23亿,已经远不如曾经看不上的鸭鸭。显然,在性价比的价格带上,波司登旗下的品牌,虽然有产品力,但没有价格优势导致其当前份额只有低个位数。

鸭鸭的成功说明,波司登不应该只是一味关注主品牌的提价。在下沉的市场,雪中飞起点高,但结果差强人意,未来能做的事情还有很多,毕竟千元以下的价格带,市场空间也高达千亿。

图:部分羽绒服各指标梳理 来源:华福证券

3.多元化正解是“羽绒+”和品牌运营

对于户外中高端市场的破圈,波司登真正可以做的是羽绒+。因为羽绒材料是静态保暖之王,可以跟其他外套进行结合,去强化保暖的心智,比如波司登前两年推出的三合一冲锋衣,就是一个很好的尝试。

公司一直想学习的Moncler,也证明了放弃四季化幻想、专注保暖外套的正确性。Moncler其非外套收入占比也只有25%,核心收入还是外套大单品,而且上半年收入占比也仍然只有35%,夏天的门店就让它空着吧。

另外多元化正确的做法是,去收购同赛道的高端细分品牌,利用自己的柔性供应链和高效运营来进行弥补。其实公司过去几年做过一些尝试,目前卡在如何盘活上。

●2021年,与德国著名运动时尚奢侈品牌Bogner成立合资公司,其冬季外套价格与加拿大鹅及Moncler相当,波司登持股55%的亚洲合资公司,拥有在大中华地区的运营权。

●2024年,又成为加拿大奢侈户外品牌Moose Knuckles关键投资者,持股超过30%,创办家族百年前主做皮毛大衣,强调保暖,冬季外套价格略低于加拿大鹅,高于波司登主品牌。

波司登收购的品牌定位其实很清晰,但运营能力明显弱于安踏的。当然安踏的FILA也是用了好几年时间才成功,只要专注保暖这个赛道,相信时间是在波司登这一边的。

在羽绒服的赛道中,50年老品牌波司登份额也只有不到15%,海外市场更是刚起步。哪怕在最熟悉的领域,波司登能做的事还有很多,而不是一直着急去跨界。

增长焦虑从来不是波司登一家的问题,而是群体性病症。商业丛林中,瞄准一个靶心可能比四处开炮更为有效;随着经济降速,越来越多的老企业家们会逐渐认识到,自己的能力终究是有边界的:第二增长曲线不一定是一瓶解药,甚至可能是毒药。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。