年内已超万亿!券商发债“凶猛” 7家发债规模超500亿 年内券商发债超3300亿元 2月债券市场发债超5.3万亿元

全文共2082字,阅读全文约需7分钟

券商发债“补血”如火如荼。

值得注意的是,今年7月以来,境内券商发债节奏明显加快,近两个多月的发债规模直追整个上半年。

本文首发于21金融圈未经授权 不得转载

作者 | 易妍君

编辑 | 巫燕玲

新媒体运营 | 张舒惠

9月以来,已有华安证券、国泰海通先后拿到向专业投资者公开发行次级公司债券的批文。此外,中信证券、第一创业向专业投资者公开发行公司债的申请也获得注册批复。

9月17日,包括财通证券、中国银河、华安证券、华鑫证券在内,至少有4家券商公布了新一期短期融资券发行结果,合计发行规模超过80亿元。而放眼9月上半月,券商境内发债规模已超1100亿元。

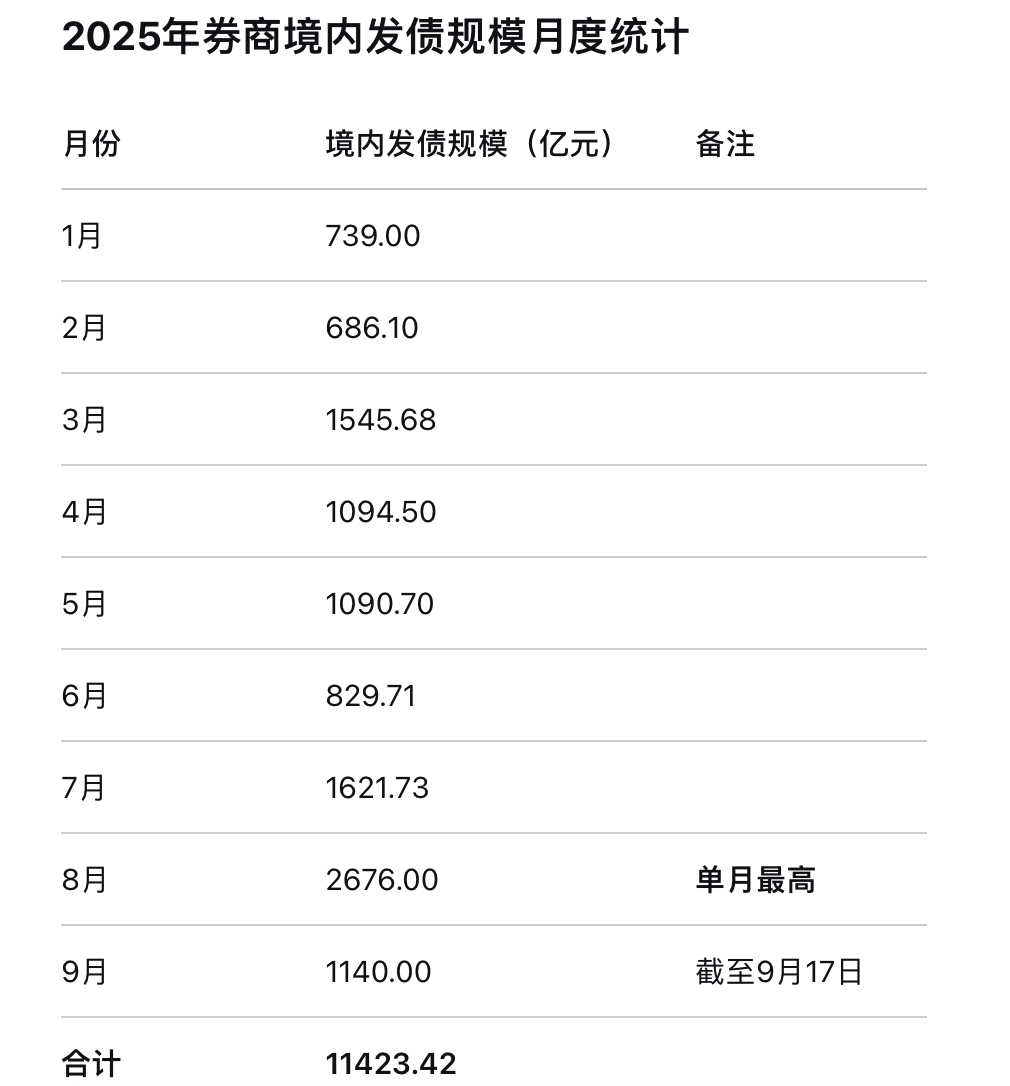

值得注意的是,今年7月以来,券商发债(境内,下同)节奏明显加快,近两个多月的发债规模直追整个上半年。

据Wind统计,截至9月17日,年内券商发债总规模达到1.14万亿元,远超去年同期的6937亿元。其中,今年7月1日—9月17日,券商发债规模约为5438亿元,在年内总规模中的占比约为47%。

在中航证券非银金融分析师薄晓旭看来,2025年以来,券商发债热情提升,显示出行业资本补充需求旺盛,这主要源于市场活跃度提升、创新业务扩容及低利率环境下的融资成本优势。

重资本业务推动融资需求

伴随A股市场回暖,券商发债热情持续升温。

9月17日,财通证券公告称,公司2025年度第六期短期融资券于9月15日发行,实际发行总额为20亿元人民币。

同一天,中国银河、华安证券、华鑫证券也公布了新一期短融券发行结果,发行规模分别为40亿元、15亿元、8亿元。

不只如此,9月以来,中泰证券、山西证券、国泰海通、长江证券、平安证券、华泰证券等多家券商各自完成了一期证券公司债的发行。

总体上,据Wind统计,9月1日—9月17日,共有36家券商发行债券,合计发行规模达到1140亿元,延续了8月以来的发债热度。

今年8月,49家券商共计发行了2676亿元债券,创下今年内券商单月发债规模最高纪录;7月,44家券商共计发行了约1622亿元债券,为今年内券商单月发债的次高峰。

“券商发债的核心目的仍是再融资与支持业务增长。”惠誉评级亚太区非银行金融机构评级董事张榕容向21世纪经济报道记者指出,7—8月券商融资需求走强,也反映了券商的业务增长。股市回暖已带动两融余额由6月末约1.85万亿元增至8月末约2.26万亿元,增幅为22.2%。

拉长时间看,截至9月17日,今年以来,共有71家券商通过发债融资,合计发行规模高达1.14万亿元,同比增长了约64.7%。

数据来源:Wind

证券公司债仍为中流砥柱。其中,次级债的发行亦有增长。同时,券商对短融工具的需求维持高位。

Wind数据显示,截至9月17日,今年内,券商已完成了415只证券公司债的发行,合计发行规模超过7500亿元,占比约为67%;已完成发行的短期融资券共有218只,合计发行规模接近3700亿元,占比约为33%。

薄晓旭认为,这反映出券商在优化负债结构的同时,持续强化资本实力以支撑业务发展。公司债占据主导位置,反映低成本优势突出,适合中长期资金需求。2025年市场交投活跃,两融、衍生品、做市等资本消耗型业务增长,推动券商融资需求。

据Wind统计,上述已完成发行的633只债券的平均票面利率为1.89%。

“利率整体较去年下行。在当前利率水平下,券商可能考虑适度拉长久期以锁定较低资金成本。”张榕容表示。

此外,从债券品种看,张榕容指出,券商发债的期限结构并无明显变化,1年内短融与1年以上中期品种发行只数大致均衡。

7家券商发债规模超500亿

就单家券商而言,今年内发债规模超过100亿元的券商已有31家。

其中,Wind数据显示,截至9月17日,今年以来发债规模超过500亿元的券商共有7家,包括:中国银河、华泰证券、国泰海通、广发证券、招商证券、国信证券、中信证券。

这7家券商年内发债规模分别为1029亿元、897亿元、758亿元、635.2亿元、610亿元、507亿元。

同时,年内发债规模在200亿元—500亿元区间的券商共有11家。

其中,中信建投、平安证券、申万宏源、东方财富证券、国元证券的发债规模较大,分别为482.93亿元、466亿元、327亿元、285亿元、240亿元;紧随其后的的是光大证券、兴业证券、方正证券、中泰证券,这几家券商的发债规模均超过210亿元;而东吴证券、中金公司的发债规模分别为203.7亿元、200亿元。

数据来源:Wind

另有13家券商的发债规模位于100亿元—200亿元区间,包括浙商证券、南京证券、东方证券、长城证券、财通证券、长江证券、华安证券等。

此外,部分中小券商的发债规模超过50亿元(不到100亿元),包括开源证券、华西证券、上海证券、东莞证券、首创证券、信达证券、红塔证券、华鑫证券等。

从募集资金的用途看,除了补充流动性,借新还旧也为主流选择。

以9月发行的债券为例,国泰海通2025年公司债(第五期)拟募集资金80亿元用于偿还或置换到期公司债券本金。

25国证10的募集说明书显示,国信证券该期债券发行规模为不超过43亿元,募集资金拟用于偿还公司有息债务及补充公司营运资金。其中,用于偿还有息债务的募集资金规模不超过33亿元,用于补充公司营运资金的募集资金规模不超过10亿元。

值得一提的是,部分券商对用于资本消耗性业务的资金比例作出承诺。

例如,根据中国银河2025年公司债(第一期)的募集说明书,该期债券发行金额为不超过60亿元(含60亿元),拟全部用于补充公司营运资金。发行人承诺募集资金中用于融资融券、股票质押、衍生品等资本消耗型业务的部分不超过10%。

华泰证券在25华泰C2的募集说明书中提到,本期债券发行金额为不超过50亿元(含50亿元)。募集资金中不超过33亿元(含33亿元)部分拟用于补充流动资金。发行人承诺募集资金中用于融资融券、股票质押、衍生品等资本消耗型业务的部分不超过10%。

在股权融资监管趋严背景下,未来一段时间内,若A股市场持续活跃,券商发债热潮或将延续。

薄晓旭分析,相较于股权融资等其他方式,债券融资凭借其显著优势成为券商业务扩张期资金补充的核心渠道:一方面,债券融资能够提供更大规模的资金支持,且当前低利率环境下的融资成本较股权融资减少,可有效控制财务支出;另一方面,其灵活的期限结构设计可精准适配不同业务线的资金需求周期,同时避免股权稀释问题,保障公司治理结构稳定。