资本市场改革预期支撑券商内生增长 资本市场改革利好什么板块 资本市场迎来重大利好

资本市场改革预期持续强化,且政策鼓励优质券商通过并购做优做强,大型券商通过多维度转型形成内生增长方面仍具有显著优势,行业集中度有望持续提升。在中国资本市场高质量发展以及券商重资产业务能力和效率持续提升的背景下,未来券商ROE水平及估值仍存在上升空间。

本刊特约 杨千/文

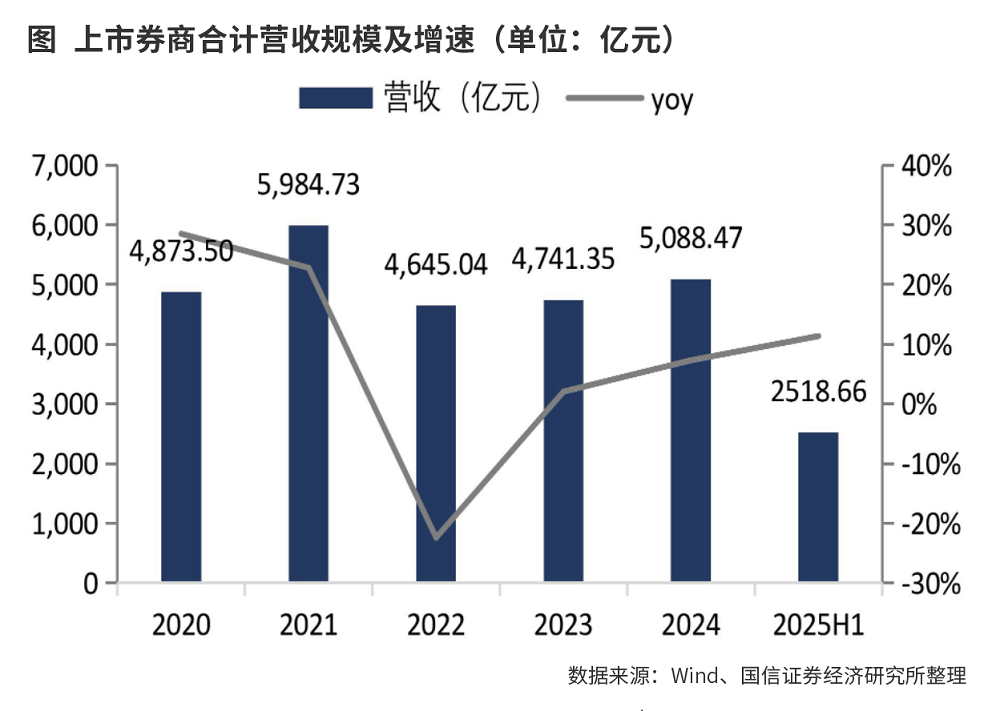

根据中证协披露的数据,2025年上半年,150家券商实现营业收入2510亿元,同比增长23%;实现净利润1123亿元,同比增长40%;ROE为3.53%,同比提高0.85个百分点;杠杆率为3.29%,同比小幅下滑。

2025年中报数据显示,50家上市券商合计实现营业收入2722亿元,同比增长29%;合计实现归母净利润1124亿元,同比增长64%。2025年3月14日,国泰君安吸收合并海通证券产生负商誉,带来营业外收入85亿元,若扣除该非经常性损益,上市券商上半年实现归母净利润1039亿元,同比增长51%。

在营收增速方面,2025年上半年,国联民生、国泰海通、天风证券同比增幅较大,分别为269%、78%、69%;在归母净利润方面,华西证券、国联民生、国盛金控同比增幅分别为1195%、1185%、370%,在行业中保持领先,所有券商均同比增长或扭亏为盈。第二季度,50家上市券商合计实现净利润566亿元,同比大幅增长50%,环比增长1%(若剔除海通85亿元非经常性损益,环比增长20%)。

50家上市券商2025年上半年平均ROE为3.39%,同比增加0.54个百分点,扣非后ROE为3.32%,ROE主要靠费类及自营业务驱动。20家券商ROE超过4%,其中,东方财富、国信证券、中国银河、中信建投ROE居前,分别为6.69%、5.26%、5.16%、5.1%,国泰海通ROE为6.25%,但扣非后ROE为 2.84%,同比提升0.04个百分点。

在杠杆率方面,50家上市券商整体平均杠杆率为3.34倍,与年初基本持平。2024年9月24日以来,权益市场交投活跃的背景下,经纪业务等费类业务同比大幅增长,同时权益市场表现好于2024年同期,再叠加上半年费用率下滑5个百分点,券商行业ROE显著提升。

权益类公募基金发行回暖

2025年,资本市场持续回暖是上半年券商净利润实现高增长的主要原因,随着A股市场的走强,权益市场延续2024年9月以来的活跃,交投活跃度大幅回升。上半年日均股基交易额为15703亿元,同比增长63%;第二季度日均股基交易额为14441亿元,同比增长56%,环比下滑15%。2025年三季度以来,股票市场大幅放量,7月、8月日均股基交易额为2.2万亿元,较2024年三季度增长186%。

由于2015年4月以来放开“一人一户”账户政策限制,我们可以使用每月新增开户数作为潜在市场交易活跃度的指标。根据上交所的统计数据,2025年上半年,沪市投资者平均每月账户新开户数为235万户,较2024年上半年的178万户增长32%,开户主要集中在2月、3月,平均每月新开户数达331万户。

2025年上半年融资融券余额较上年末下滑1%,同比增长25%,其中,融资余额同比增长27%,融券余额同比下滑61%。2024年9月以来,伴随增量政策的持续推出,市场信心得到了极大的恢复。截至2025 年上半年末,融资余额为18381亿元,同比增长27%。

2023年8月以来,证监会根据市场情况和投资者关切,采取了一系列加强融券和转融券业务监管的举措,包括限制战略投资者配售股份出借,上调融券保证金比例,降低转融券市场化约定申报证券划转效率,暂停新增转融券规模等;同步要求证券公司加强对客户交易行为的管理,持续加大对利用融券交易实施不当套利等违法违规行为的监管执法力度。

2024年7月,证监会批准中证金融公司暂停转融券业务的申请,同时提高了融券保证金比例,进一步强化融券逆周期调节。截至2025年上半年末,融券余额为123亿元,同比下滑61%。2025年上半年平均维持担保比为273%,较2024年提升18个百分点,保持在较高水平。由此判断,两融业务安全垫仍然较高,风险总体可控。

另一方面,IPO阶段性收紧,融资规模下滑。2023年8月,证监会完善一二级市场逆周期调节机制,阶段性收紧IPO节奏,IPO发行速度有所放缓。2025年上半年共发行51家 IPO,募资规模为374亿元,同比分别增长15%和16%,尽管发行数仍在低位,但边际略有好转。2025年上半年平均每家募资规模为7.3亿元,同比基本持平。2025年上半年市场平均的IPO承销及保荐费率为6.83%,较2024年的6.7%继续小幅提升,费率上升的主要原因是项目规模下滑,而承销费用相对刚性。

值得关注的是IPO项目撤否率大幅下降,6月集中受理100余家。据Wind统计,2025年上半年券商共主动撤回77个IPO项目,撤否率为20%,较2024年的54%大幅减少。预计短中期内券商股权投行类业务仍有待恢复,但从近期IPO集中受理以及监管鼓励推进科创板投融资改革、进一步落实“并购六条”的行为来看,长期仍看好投行业务全产业链转型。

在经历连续几年下滑后,再融资规模在2025年迎来拐点。在新“国九条”强调严把发行上市准入关、进一步完善发行制度、严格再融资审核把关的背景下,再融资规模已连续几年显著下滑。随着2025年市场活跃度及投资者热情的显著提升,增发市场也有所回暖,2025年上半年再融资募集资金7255亿元,同比增长509%,其中增发6978亿元,同比增长613%,改善显著。

在再融资边际好转的背景下,债券发行规模稳中有增。2025年上半年,券商参与的债券发行规模为7.5万亿元,同比增长23%;其中,企业债、短融中票、定向工具发行规模同比分别变动-63%、11%、10%,公司债、金融债券和ABS同比分别增长16%、13%和34%。

从市场表现来看,权益市场震荡上行,同比大幅改善,相比之下,债券市场表现较弱。2025年上半年,沪深300指数上涨0.03%,2024年同期上涨0.89%;创业板指上涨0.53%,2024年同期下跌10.99%;上证综指上涨2.76%,2024年同期下跌0.25%;万得全A指数上涨5.83%,2024年同期下跌8.01%。中债总全价指数2025年上半年下跌0.65%,2024年同期上涨2.24%。三季度以来,股市进一步上行,各大权益指数均大幅上涨,年初以来涨幅已大幅超越2024年全年。

伴随着A股市场的好转,2025上半年,权益类公募基金发行回暖,债券类基金新发规模大幅减少。2022年以来,受市场波动加大的影响,公募基金发行遇冷,尤其是权益类基金。2025年上半年,权益类基金发行显著回暖,股票+混合类公募基金发行规模为2357亿份,同比增加114%;在债市调整、监管导向转变的背景下,债券型基金发行规模大幅减少,同比下滑54%至2494亿份。2025年上半年,公募基金整体发行份额同比下滑21%至5251亿份。

从公募基金的各类别发行情况来看,2022-2024年,债券型基金发行规模占比维持高位,约为70%,2025年显著下滑至47%。7月、8月公募基金合计新发1693亿份,同比增长30%,其中,股票+混合类新发943亿元,同比增长414%。

自营及经纪业务收入占比显著提升

分业务来看,资管业务收入占比下滑较多,自营业务收入占比显著提升。近年来,各大券商积极拓展其他类型业务,如国际业务、期货业务等,其他业务收入占比提升较大,但考虑到其他业务收入差异较大,因此剔除其他业务收入来测算收入结构。2025年上半年,经纪业务、投行业务、资管业务、利息、自营业务收入占比分别为26%、7%、9%、9%、49%,2024年同期分别为24%、8%、13%、10%、45%。自营业务收入及经纪业务收入占比提升显著,资管业务具有韧性,牛市背景下收入占比下滑。

从经纪业务来看,尽管2025年上半年佣金率继续下滑,但经纪业务收入仍增长47%。2025年上半年,44家披露经纪业务数据的上市券商经纪业务收入合计592亿元,同比增长47%,增幅低于市场日均股基交易额增速的63%。究其原因,主要是由于基金费改后分仓佣金大幅下滑,同时交易结构的变化也拉低了行业平均佣金率,据中国证券业协会数据测算,2025年上半年行业佣金率由2024年的0.020%下滑至0.019%。

具体来看,43家券商2025年上半年经纪业务收入同比实现正增长,其中,增幅较大的有国联民生、国泰海通、国信证券,分别增长189%、96%、68%;仅华创云信由于代销金融产品收入大幅下滑,经纪业务收入同比下滑2%。2025年上半年合计实现代销金融产品收入56亿元,同比增长30%,占经纪业务收入的比例由2024年上半年的10.6%小幅下滑至9.5%。

上市券商分仓佣金收入同比下滑34%,各家排名分化显著。2025年上半年,全行业分仓佣金收入为44.6亿元,同比下降34%;上市券商分仓佣金收入为40亿元,同比下降35%。2024年7月1日,公募已完成交易佣金费率调降,随着新规落地后,研究成为基金公司佣金分配的唯一出口。各家券商排名变化分化显著,头部券商排名基本保持稳定,一些中小券商进步显著,国海证券、湘财证券、华鑫证券排名提升8位,中金公司排名提升5位,浙商证券、申万宏源、国金证券排名提升4位。

从投行业务来看,投行业务收入同比增长18%,主要受益于再融资触底回暖。低基数叠加再融资回暖,投行业务收入同比增长18%。受一二级市场逆周期调节机制,阶段性收紧IPO节奏的影响,IPO发行速度有所放缓,券商投行业务收入随之下滑。随着2025年市场活跃度及投资者热情的显著提升,增发市场也有所回暖。2025年上半年,上市券商合计实现投行业务收入157亿元,同比增长18%。华安证券、国联民生、西部证券投行业务收入同比增幅较高,分别增长246%、214%、134%;中原证券、太平洋、中泰证券同比下滑较多,分别下降78%、56%、48%。

财务顾问收入小幅增长,政策鼓励下并购重组需求有望提升。2025年上半年,上市券商实现财务顾问收入19亿元,同比增长6%,占投行业务收入的12%,同比下降1.3个百分点。“827新政”后IPO节奏放缓,而并购重组被反复提及。2024年2月,证监会上市司召开座谈会,会议明确表示支持上市公司用好并购重组工具做优做强,多措并举活跃并购重组市场;4月,国务院印发新“国九条”,支持上市公司通过并购重组提高发展质量。在政策的大力支持下,并购重组需求有望激发,为券商投行业务转型提供机遇。

资管业务收入小幅下滑,资产管理规模企稳回升。2025年上半年,44家上市券商合计实现资管业务收入213亿元,同比小幅下滑3%。随着资管新规过渡期的结束,券商资产管理业务去通道化基本完成,受托管理资产规模底部企稳。根据Wind统计数据,34家披露规模及有可比数据的上市券商资管规模合计7.4万亿元,同比提升2%。

在自营业务方面,二季度投资净收益同比环比均显著增长。权益市场震荡向上,债券市场波动加大,低基数下券商自营投资净收益同比增长51%。2025年上半年,50家上市券商合计实现投资净收益(含公允价值)1178亿元,同比增长51%。第二季度合计实现投资净收益671亿元,同比增长53%,环比增长32%。

2025年上半年披露数据的44家上市券商母公司口径自营持仓规模合计5.4万亿元,较年初增长9%;其中债券类规模为4.97万亿元,较年初增长10%,规模占比92%;权益类规模为4347亿元,较年初增长9%,规模占比8%。

从分红来看,多家券商增加中期分红,现金分红同比增长40%,分红比例同比减少3 个百分点。自2023年证监会修订发布《上市公司监管指引第3号——上市公司现金分红》以及2024年4月发布新“国九条”,对上市公司分红提出了明确要求以来,券商积极制定并践行 “提质增效重回报”相关行动方案,通过提升分红水平、加强市值管理、优化投资者关系管理等措施增强投资者获得感。

2025年上半年,50家上市券商中29家公布中期现金分红方案,合计现金分红188亿元,同比增长40%,平均分红比例为17%,同比减少3个百分 点。在股息率方面,截至2025年8月29日,A股上市券商平均股息率为1.3%,其中,股息率较高的券商有东吴证券、招商证券、华泰证券,分别为3.1%、2.5%、2.4%。

外延并购和内生发展共同驱动业绩提升

近年来,监管鼓励券商并购重组,打造“航母级”券商。2023年11月,继10月金融工作会议提出“培育一流投资银行和投资机构”后,证监会也表示“支持头部证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的重要作用”。

早在2019 年,证监会就曾表示为打造“航母级证券公司”,积极开展了一系列工作,其中第一条就是“多渠道充实证券公司资本,鼓励市场化并购重组,支持行业做优做强”。国内券商过去主要通过内生增长逐渐扩大规模,未来在监管的指引下,业内的并购可能会增多,行业内的资源整合或将成为券商快速提升规模与综合实力的又一重要方式。大型券商通过并购进一步补齐短板,巩固优势;中小券商则通过外延并购有望弯道超车,快速做大,实现规模效应和业务互补。

对比全球主要市场,证券行业集中度亦较高。2014-2024年,日本券商中以野村证券、大和证券和日兴证券为首的主要证券公司利润占比在50%左右;美国投行中,前十位交易商营业收入占比也超过50%。

由于券商行业同质化竞争严重,并购重组或推动供给侧改革。国内券商数量众多且多为综合性券商,近年来牌照进一步放开,加剧了行业的竞争。但由于大多数公司都选择综合性券商的模式,也没有形成特色。尽管近几年互联网金融的融合逐步加深,也出现了一些以互联网为特色的小而美券商,但主要还是基于导流、线上经纪等业务,业务差异化不显著。

在近年来券商数量以及从业人员数量增加的背景下,近期监管引导公募基金管理费及交易佣金下调,以及投行业务的阶段性收紧,短期将对券商收入造成一定程度的压力。通过并购重组等方式进行资源整合,有利于提升券商在行业中的竞争地位,同时也推动行业进行供给侧改革。

目前,国内券商自营业务方向性投资波动性大且收益率依赖市场环境、收益面临较大的不稳定性。相比之下,去方向性的做市业务波动性较低,可以提升券商整体业绩的稳定性与韧性。参考海外投行业务结构,未来做市业务或是中国券商自营转型的重要方向。

历经多年高速发展,穿越资管新规、理财净值化、数字化转型等多轮变革风暴,中国财富管理行业正进入黄金发展周期。随着财富管理转型的持续深化,券商投顾团队快速扩张,2014-2023年,投顾人数复合增速达11%,占从业人员的比例从12%提升至22%。经纪业务收入中的投资咨询收入虽保持增长,但占比仍较低,未来具有较大的增长空间。

此外,基金投顾业务已具备由试点转向常规的条件,未来有望加速发展,这将有利于培育专业买方中介力量,改善投资者服务和回报,优化资本市场资金结构,促进基金行业的高质量发展。

随着金融科技影响力的不断提升,证券行业数字化转型日渐提速,科技能力建设作为提升行业核心竞争力的关键,已成为各大券商激烈竞逐的赛道。随着技术的不断引进和科技赋能经验的日益增长,国内券商数字化转型将由局部、孤立的单一领域应用向平台化、智能化、生态化全面铺开。目前有效克服这一痛点的转型者不多,同时与国外同类机构相比,国内证券业数字化转型的人才基础还有很大的提升空间。

当前,中国券商估值处于合理偏低的水平。截至2025年8月29日,中信证券II指数静态估值为1.63倍PB,处于历史的45%分位,处于近十年的60%分位。在中国资本市场高质量发展的背景以及券商重资产业务能力和效率持续提升的趋势下,未来中国券商ROE水平及估值仍存在上升空间。

此外,资本市场改革预期持续强化,且政策鼓励优质券商通过并购做优做强,大型券商通过多维度转型形成内生增长方面仍具有显著优势,行业集中度有望持续提升,大型券商应享有估值溢价。

(作者系资深投资人士。文章仅代表作者个人观点,不代表本刊立场。)

本文刊于09月20日出版的《证券市场周刊》