低利率+震荡市,资金都去哪了?“固收+”规模突破2万亿元 低利率的钱会流向什么地方 低利率趋势下红利投资有望延续

本文来源:时代周报 作者:林静

近年来,利率下行脚步加快,银行存款利率已全面步入“1时代”。

即便是在中小银行,年化收益率超2%的理财产品也难觅踪迹,部分银行的三年期、五年期存款利率甚至出现“期限越长、收益越低”的倒挂现象。

随着存款利率持续走低,银行理财、保险产品等传统理财的收益率也同步承压,普遍陷入“收益缩水”的困境。

市场普遍预期,未来一段时间利率仍将维持下行趋势。长期来看,低风险产品的收益或许难以覆盖通胀,曾经“稳稳吃利息”的躺赢资金,如今该如何实现稳健增值?

来源:图虫创意

“进可攻、退可守”的“固收+”产品

近期A股市场热度攀升但波动也显著加剧,自8月26日创下阶段高点后,市场震荡调整已有两周时间。当前市场环境下,“攻守兼备”的“固收+”资产吸引了越来越多稳健投资者的关注。

“固收+”资产以债券为底仓筑牢“安全垫”,同时叠加可转债或者权益资产适度增强收益。它既突破了纯债基金的收益天花板,又有效降低了权益投资的波动风险,在降低波动性的同时还能获取稳健收益。

相比直接投资股票或权益类基金,“固收+”基金通过多元化资产配置,能在股市大幅波动时保持平稳表现。债券稳定的票息收入构成产品的“安全垫”,大幅降低净值回撤幅度,让投资体验更顺滑。

股市上涨时,“固收+”又能凭借一定股票或者可转债仓位,在严控风险的前提下捕捉权益市场的收益机会,不会让投资者在牛市中“踏空”,具备更强的收益弹性。

这种“攻守兼备”的特性让“固收+”产品愈发受到投资者青睐。Wind数据显示,截至8月31日,混合债券型一级基金、混合债券型二级基金规模分别达8616.48亿元、8338.30亿元,相比2024年末分别增加了1136亿元和1403亿元,增幅分别为15.2%和20.2%。

目前,“固收+”产品主要涵盖一级债基、二级债基、偏债混合型基金、可转债基金等,差异主要体现在纯债、股票、可转债的配置比例。Wind数据显示,截至9月8日,“固收+”基金规模合计达20054亿元。

以二级债基为例,这类产品通常将超80%的资产投向国债、金融债等固定收益类资产,获取稳定利息。同时,投向股票市场和可转债的资产比例不超过20%,灵活把握权益机会增强收益,是“固收+”的典型代表。

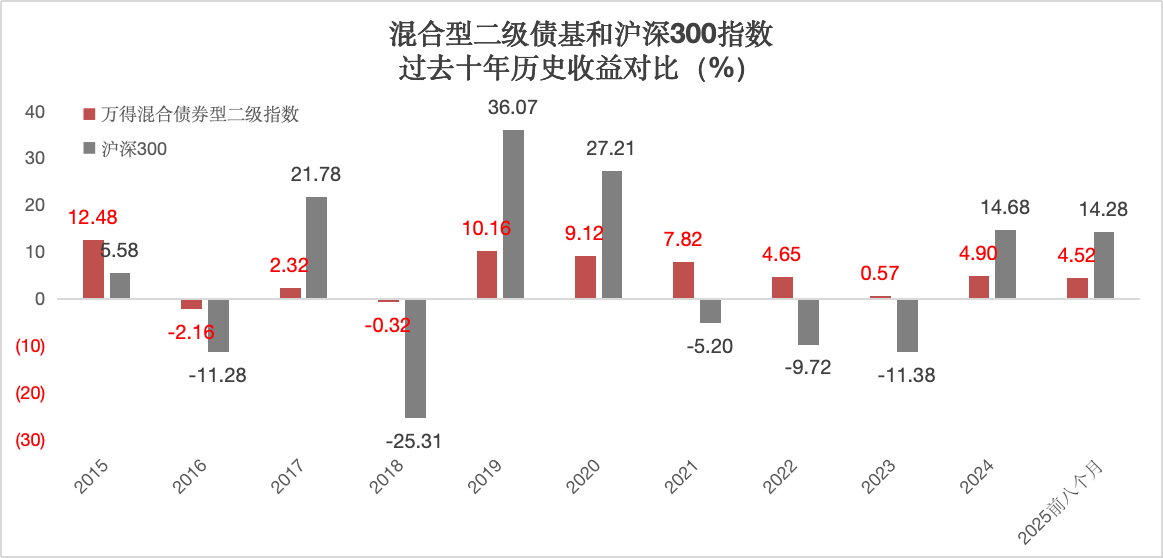

拉长时间维度来看,混合债券型二级基金指数展现出“收益更优、波动更低”的显著特征。

据Wind数据,从2015年1月1日至2025年8月31日,混合债券型二级基金指数累计上涨52.28%,而同期沪深300指数涨幅为27.25%。2024年以及2025年前八个月,混合债券型二级基金指数分别上涨4.90%、4.52%;2024年以来累计涨幅达9.65%。

分年度来看,其波动幅度也显著小于沪深300指数;尤其在沪深300指数录得负收益的年份,混合债券型二级基金指数体现出突出的抗跌属性,为投资者提供稳健的投资体验。

数据来源:Wind

国泰海通固收首席分析师唐元懋在研报《再议二级债基的配置价值》中指出,低利率环境下,纯债部分的静态收益吸引力下降,而多资产策略与“固收+”正在受到更为广泛的关注,市场风险偏好不断提升带动含权类资产收益弹性进一步提升。相比2024年,如何把纯债以外的部分进行更有效的配置可能会成为2025年的胜负手。

9月如何布局“固收+”?

在利率下行延续、股市震荡调整的9月,投资者应该如何布局自己的“固收+”投资策略?

回顾今年上半年,债市未能延续去年的单边上涨行情,转为震荡波动阶段。从市场表现看,有多只“固收+”基金在有效控制波动的同时,依然在今年股市结构性行情中捕捉到了收益机会,印证了“固收打底、权益增强”策略在震荡行情中的有效性。

基于多项指标,我们筛选出了4只“固收+”基金供投资者参考配置,筛选标准包括成立年限不低于5年、近一年回撤率小于5%、今年以及近一年回报率排名靠前、净值曲线平稳等。

这4只产品的固收增强策略各有侧重,但普遍展现出收益稳健、回撤较小的特质。

1、易方达稳健收益债券(110007.OF/110008.OF)

作为“固收+”领域的头部产品,该基金是市场中罕见的总管理规模超350亿元的二级债基(截至2025年中报),规模稳定性在同类产品中表现突出。基金成立于2005年9月,现任基金经理胡剑自2012年11月起接管,管理时长已超13年,投研经验贯穿多轮股债周期。

从业绩表现看,截至2025年8月31日,基金今年以来收益率为3.80%,近一年回报达11.64%,且近一年最大回撤仅2.21%,风险收益比显著优于同类平均。据2025年中报披露,其股票持仓虽占比不高,但前五大重仓股中,三只聚焦医药生物领域(药明康德、凯莱英、泰格医药),同时兼顾制造业与金融行业标的,既捕捉创新药产业链机会,又通过行业分散降低波动。

2、泓德睿享一年持有期混合(009015.OF/009016.OF)

作为中波产品的代表,该基金今年以来表现较为亮眼。截至8月31日,该基金的年内收益已经达到8.84%,高于同期偏债混合型基金5.54%的平均水平,还大幅跑赢业绩基准6.82%,同类偏债混基金的平均超额收益率仅为2.50%。

从持仓策略看,2025年中报数据显示,其重仓股覆盖基建、电力、消费等多个领域,且单只个股持仓占比均较低,通过跨行业分散配置,有效降低了整体持仓的波动风险,这也是基金在震荡市中能保持较低净值回撤的原因。该基金的管理人泓德基金目前已经布局了货币、短债、中长期纯债、一级债、二级债和偏债混等不同风险梯度的固收产品,覆盖低波、中波等不同类型,中波“享”系列除了泓德睿享一年持有期混合之外,泓德慧享混合今年业绩也较为不错。低波“裕”系列中的泓德裕泰债券被国泰海通证券评为3年和5年期双五星基金,近3年年化波动率仅1.24%,同类排名前5%(数值越小排名越靠前,表示风险越小);另一只低波产品泓德裕荣纯债债券近1年波动率也远低于同类平均水平。

3、广发聚鑫债券(000118.OF/000119.OF)

该基金作为市场中少数可投资港股的二级债基,今年以来受益于港股市场回暖。投资港股不仅为组合带来了收益弹性,也进一步丰富了资产配置的策略灵活性。今年以来其管理规模也重回百亿量级。截至8月31日,该基金今年以来回报为7.22%,近一年回报14.55%,近一年最大回撤为3.17%。

从2025年二季度前十大重仓股来看,基金配置了腾讯控股、信达生物、农夫山泉等多只港股行业龙头;在同类二级债基中,其港股投资市值占比位居前列,既分享港股核心资产的估值修复红利,又通过跨市场配置进一步分散风险,适合追求资产稳健增值、且能接受一定净值波动的投资者。

4、国富恒瑞债券(002361.OF/002362.OF)

该基金最核心的优势是收益稳定性强。在2017年至2024年的8个完整年度中,该基金每一年均实现正收益,且全部跑赢业绩基准,穿越市场周期的能力突出。从持有人结构来看,该只基金颇受机构投资者青睐,自2016年以来,机构投资者持有比例始终超过97%。基金经理赵晓东自2016年基金成立起便全程管理,确保了策略的连贯性。

持仓配置上,基金重点布局银行、消费、地产三大板块:银行板块聚焦低估值、高分红的国有大行及股份行,高股息策略为组合提供稳定现金流;消费板块偏好品牌力突出、具备行业竞争壁垒的食品饮料及家电企业,这类企业抗周期属性强,即便在经济波动中仍能维持可观盈利;地产板块则精选财务稳健、具备区域竞争优势的标的,平衡收益与风险。

低利率环境下,财富管理的核心在于寻求风险与收益的平衡。以债券为底仓,同时辅以权益资产的“固收+”基金受青睐,背后反映出投资者在当前市场环境下对稳健收益的需求逐步提升。

对投资者而言,理性选择长期业绩稳定、风险控制能力强且具备超额收益潜力的产品,有助于在不确定性的市场中把握相对确定的投资回报。