机构高呼国庆后继续上行!黄奇帆发声:15年后A股可能达到400万亿 机构高呼国庆后继续上行!黄奇帆发声:15年后A股可能达到400万亿

9月28日,这个周末关于A股的是持仓过节还是持币过节的讨论此起彼伏。一边是预期A股4000点必破;另一边厢则是节前A股小登科技们突然杀跌,让人心存疑虑。所以,站在当前时点,未来是继续科技小登还是老登枯木逢春?

就在刚刚,大家又看到了,前几天是科技敦促红利投降书,如今则将这个范围扩大到所有老登,直接来了个“敦促银行、水电、白酒、煤炭等蓝筹股股民投降书”。

除了劝降,还有嘲讽,最后那句大家应该很熟悉了:接连便是难懂的话,什么君子固穷,什么企业说了不降价之类,引得众人都哄笑起来,店内外充满了快活的空气。

不过,8月工业企业利润数据显示,反而是白酒、有色、造纸也利润大增,计算机、通信业绩反而是增速放缓。

一起来看机构观点:1)中信证券认为,资源安全、企业出海和科技竞争依然是最重要的结构性行情线索,对应的是资源+出海+新质生产力的行业配置框架,除此之外,值得博弈的方向有限。

面对当前市场,我们建议保持定力,忽略短期波动,聚焦在有真实利润兑现或者强产业趋势的行业。趋势性品种重点关注 资源、消费电子、创新药和游戏,对应有色ETF、VR ETF (相较消费电子ETF果链成分更高)、 恒生创新药ETF 和 游戏ETF ;配置型品种则可以左侧布局 化工、军工 。

同时,我们重点提示关注供给在内、需求增长在外,单一供给国有持续定价能力的行业,建议关注 稀土、钴、钨、磷化工、农药、氟化工、光伏逆变器 等方向。

2)东方财富策略团队表示, AI 仍为中期产业景气主线,短期交易维度震荡消化估值等待新催化,景气辅线有望轮动演绎。成长风格内部,算力链行情预计将继续向产业链上下游扩散演绎, 关注后续具备催化的互联网、半导体设备、机器人等领域。

结合历史景气主线调整期的市场特征 ,近期盈利预测调整幅度相对靠前、且估值仍处历史合理分位的景气支撑方向, 重点关注电池、工程机械、 CXO 、反内卷涨价链(快递、养殖、玻纤)等。

从全球宏观看,美欧财政货币政策双宽环境下,将有望带来海外需求的改善和扩张,这将对国内出口出海板块景气带来进一步支撑,出海资本品链条值得提前布局挖掘, 建议关注有色金属、工程机械,石油化工等板块的景气改善 。

3)兴证策略:10月新一轮上升正在蓄势。 本周市场在节奏上仍处于9 月以来震荡整固的波段中,而结构上仍是以强势品种性价比为核心。往后看,我们认为,经历9 月以来一段时间的震荡、消化后,新一轮上行动能正在蓄势,10 月市场中枢有望再上台阶。

结构上,仍是以景气和产业趋势为核心,重视三季报景气线索、“十五五”规划受益行业,包括创新药、AI(算力、游戏)、军工、电池、“反内卷”。

4)国金策略表示,过去中国的“牛市”,更多是追随了全球金融的过度扩张,其行业联动性本身也依赖于美国驱动。在全球金融资产高位情况下,实物消耗与中国实体经济盈利正在修复,脱虚入实的进程才会带来中国资产的真正行情,也会是资源品新一轮行情的开始,而成长投资会逐步从科技驱动走向出口出海。

具体配置建议:第一,同时受益于国内反内卷带来的经营状况改善、海外降息后制造业活动修复与投资加速的实物资产:上游资源(铜、铝、油、金)、资本品(工程机械、重卡、锂电、风电设备)以及原材料(基础化工品、玻纤、钢铁);第二,盈利修复之后内需相关领域也将逐渐出现机会:食品饮料、猪等;第三,保险的长期资产端将受益于资本回报见底回升。

5)华西孙付认为,节前延续调整。 展望后市:汇市上, 短期美国指数反弹,人民币贬值;中期人民币升值预期仍强。 节假日临近,获利盘了结和谨慎情绪上升,股票市场延续调整。季末资金扰动,政策平淡,债券收益率窄幅波动。黄金 延续强势。

6)华西策略李立峰认为,股在经历了7-8月的趋势性上涨和科技龙头的交易拥挤后,九月以来资金分歧有所加剧。下周临近长假,“日历效应”下场外资金入市或有放缓,短期A股、港股有望阶段性震荡休整,部分资金倾向于节后布局十月行情。

中期来看,本轮牛市演绎仍在延续:股市微观流动性宽裕,资本市场“稳股市”政策和中长期资金入市构筑慢牛基础;经济数据偏弱,但“反内卷”效果已初步显现,A股中长期盈利预期边际改善;产业趋势上,中国企业已在人工智能、生物医药、高端制造等领域展现全球竞争力,科技领域维持高景气度。

7)中金策略认为,操作上,我们仍建议选择“短期可能输些时间、但长期不输空间”的方向,如6月时的互联网和当前的银行/分红。相反,长期正确的方向,若短期拥挤度过高,也不妨适度获利。

拥挤度方面:1)电商较高、互联网仍偏低,2)创新药已回落、但还不算很低,3)新消费在相对低位徘徊,4)银行和保险已处于一年来低位。近期互联网和银行交易小幅上升,不排除部分资金已开始在拥挤度维度寻找“高切低”机会,但低位顺周期与消费还需要总量政策和基本面配合。

8)光大证券,国庆节后市场有望继续上行。 历史来看,国庆节后随着市场热度的回暖,市场通常表现较好。对于本轮行情而言,支撑股票市场上涨的逻辑并没有发生变化,市场估值目前也较为合理,并未出现明显透支,预计节后市场大概率将重新回到上行区间。

中长期建议重点关注TMT主线。目前来看,市场的上涨或许主要以流动性的驱动为主。流动性驱动行情下,行情中期TMT更容易成为主线,本轮或许也会如此。TMT板块当前存在较多催化,如产业趋势持续有进展、美联储降息周期已经在9月开启等,自身也存在上行动力。从近期板块轮动的情况来看,TMT已经有所占优,未来行情或将延续。

据21财经统计,近十年数据显示,国庆节前最后一日上涨概率高达70%;节后首个交易日上证指数、深证成指上涨概率也有70%。节后5个交易日的上涨概率也整体较高,分别达到60%和70%。

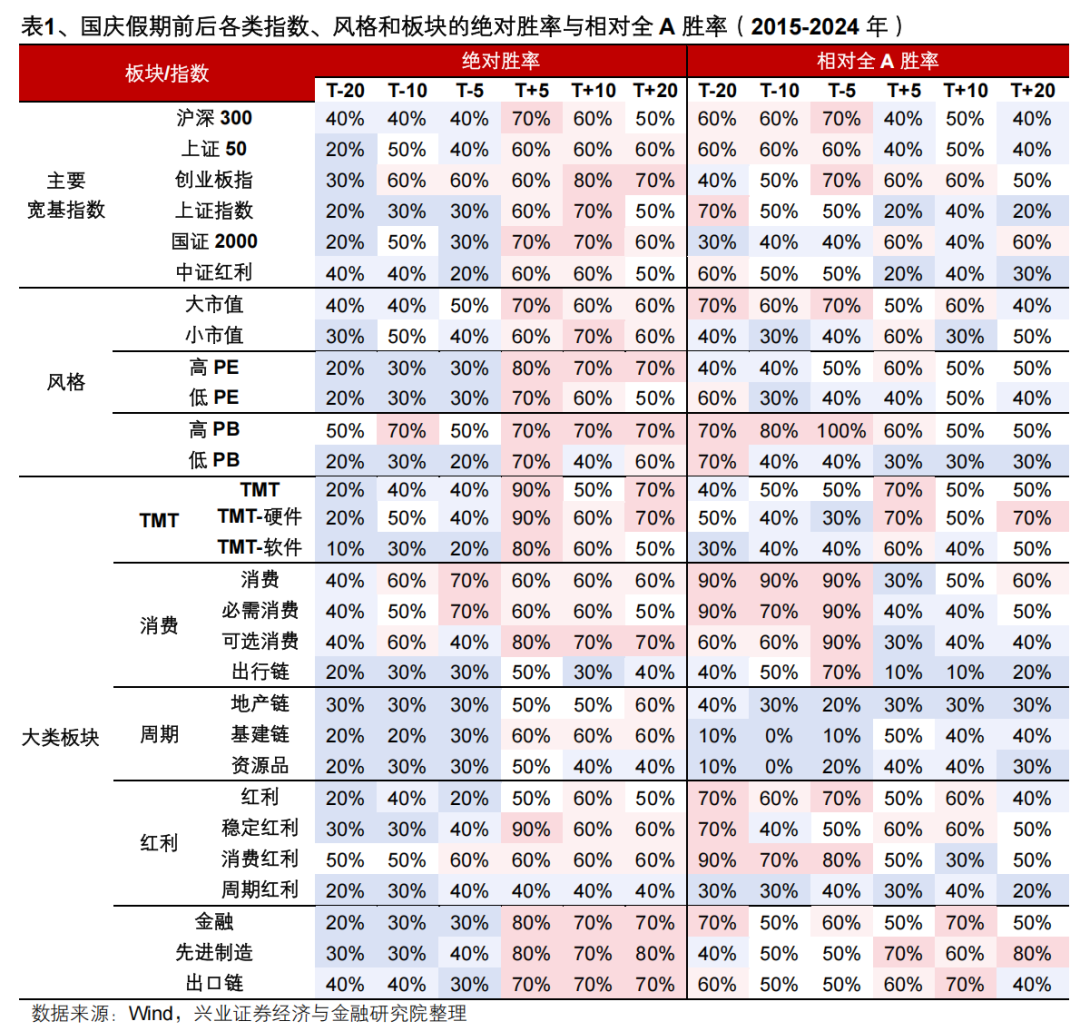

另据兴证策略统计,节前各行各业胜率普遍偏低,但节后胜率明显提升。开达策略表示,2010-2024年国庆假期前后市场表现具有一定日历效应。以5个交易日为步长,假期前【T-5,T-1】中证全指中位数收益率为-0.81%,胜率仅40%; 假期后第1阶段【T+1,T+5】表现最强,中位数收益率达2.27%,胜率80%;从累计收益率视角看,假期后20个交易日中位数涨幅为2.28%,整体胜率也较高。

兴证策略表示, 节前,出于谨慎心理,部分投资者选择“落袋为安”,因此市场整体胜率偏低。而随着假期消费等提振基本面预期的经济数据陆续披露,叠加潜在科技产业进展催化、港美股映射,市场风险偏好提振下,节后通常存在补涨需求,市场胜率明显提升,结构上也以 TMT 、先进制造为代表的科技成长板块胜率更高。

9月26日,在2025·青岛创投风投大会上,中国金融四十人论坛(CF40)学术顾问、重庆市原市长黄奇帆在主题演讲时表示,现在我国资本市场总市值已达到100万亿元,但与我国GDP相比,还有较大的成长空间。

他说,当今世界对资本市场发展的成熟度有一个硬指标,即资本市场总市值对这个国家的GDP比例大体在1:1到1:1.2。如果小于1:1,比如GDP有100,资本市场市值只有60、70,意味着资本市场发育不到位,还有很大的成长空间。

如果GDP是100,资本市场的总量超过130、150、200甚至更高,就是资本市场过度发育,存在泡沫。比如美国现在的GDP是29万亿美元,股票市场市值达到70多万亿美元,是GDP的200%多。这表明美国资本市场热度过高,存在一定的泡沫。

黄奇帆在演讲中再看中国,黄奇帆表示,中国的资本市场总量今年初是70多万亿元人民币,现在已经达到100万亿元。中国GDP今年预计会达到140万亿元。目前资本市场占GDP比例只有70%,还有较大的成长空间。

在他看来,到2040年中国GDP将会翻一番,按不变价格核算,从现在的约140万亿元增长到280万亿元。如果按可变价核算,到2040年中国的GDP总量会达到350万亿元左右。如果股票市场占GDP的100%至120%,意味着15年后我国股票市场总量有可能在400万亿元左右,较现在100万亿元的水平翻两番。