烧钱越有钱,阿里巴巴现金为何不降反升? 阿里巴巴烧钱要烧到什么时候 烧钱的真实原因

作者|范亮

编辑| 张帆

封面来源|企业官方

阿里巴巴25Q2财报发布后,经营利润下滑幅度低于预期、云业务营收增速提升,以及其在AI芯片的最新动向引燃了资本市场预期,财报发布后至今阿里巴巴港股股价上涨超20%。

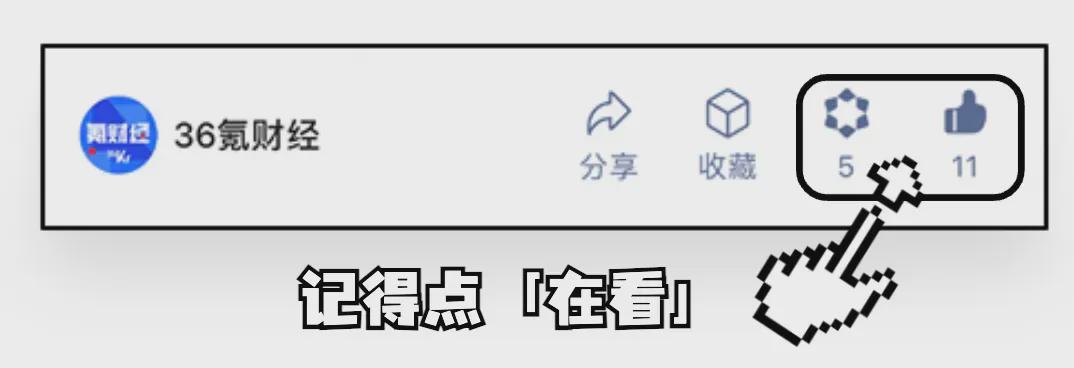

种种利好的背后,阿里巴巴这份财报还传达出一个不易察觉但关键的变化:公司账面现金在经历连续5个季度的下滑后,首次出现反弹。

2025年二季度财报数据显示,阿里巴巴账面现金约1831亿元,较第一季度环比增加376亿元,这也是该指标在连续五个季度下跌后首次实现回升。

那么,在阿里同时加码AI与即时零售的大背景下,其账面现金为何会不降反升?对阿里而言,这究竟意味着什么?

图:阿里巴巴账面现金变化 资料来源:Wind、36氪整理

减少回购、处置投资

2024年时,阿里巴巴对账面现金的态度还是“控制规模”。当年公司累计回购及分红金额达到1629亿元,同时还购买了约1100-1200亿元的长期理财,一系列动作使得阿里巴巴账面现金下降超900亿元。

但情况从2025年起发生变化。阿里巴巴在2025年2月份宣布未来3年3800亿元的AI和云资本开支计划,2025年二季度,又将即时零售确立为另一大核心发力方向。两方面战略动向导致阿里巴巴对流动资金的需求激增。

特别是在2025年二季度,阿里巴巴披露其单季度自由现金流为净流出188亿元,是近三年来首次转负。因此,这促使阿里巴巴增加流动性最强的账面现金,以应对未来的潜在支出。

具体来看,阿里巴巴主要通过回笼投资资金、减少股票回购、加大融资力度等路径来实现账面现金的增加。

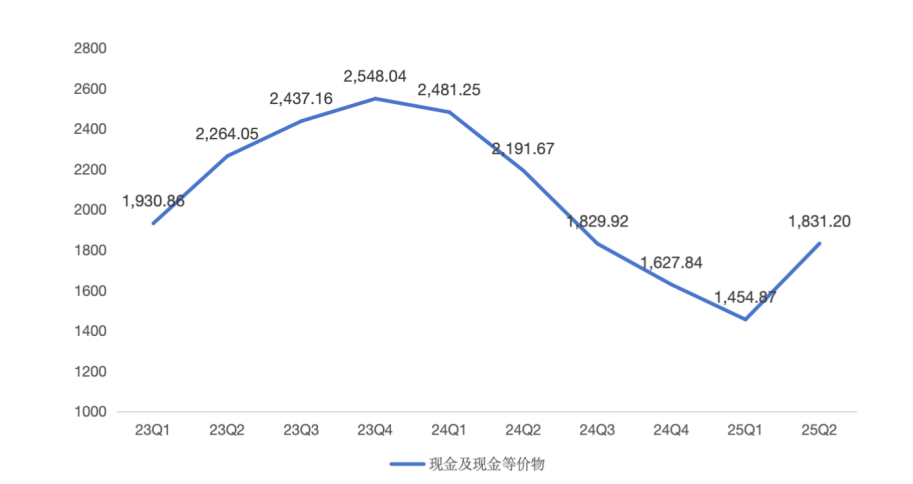

回购方面,2024年二季度,阿里巴巴的回购金额约为427亿人民币,而2025年二季度公司回购金额约58.4亿,较去年同期减少约368.6亿元,回购力度明显减弱。

图:

阿里巴巴季度回购金额

资料来源:Wind、36氪整理

融资方面,阿里巴巴在2025年二季度并无新增债务融资,但在7月份,公司公告拟发行本金总额约为120亿港元、2032年到期的零息可交换债券,用于包括投资以支持云基础设施和国际商业业务的发展,预计在后续财报的资产负债表产生影响。

动作最频繁的投资方面,阿里巴巴的资金主要投向两大类资产:短期投资、股权证券及其他投资。

短期投资主要包括期限在3个月到1年的定存,以及将要在一年内赎回的理财。2025年二季度,阿里巴巴短期投资1917.37亿元,较上一季度减少371亿元,减少部分自然转化为账面现金。

股权证券及其他投资,主要包括上市公司股票、非上市公司股权、债券投资、其他理财投资(主要为一年以上定存、大额存单等)。2025年二季度,阿里巴巴的股权证券及其他投资金额合计为4068亿元,环比减少约38亿元。

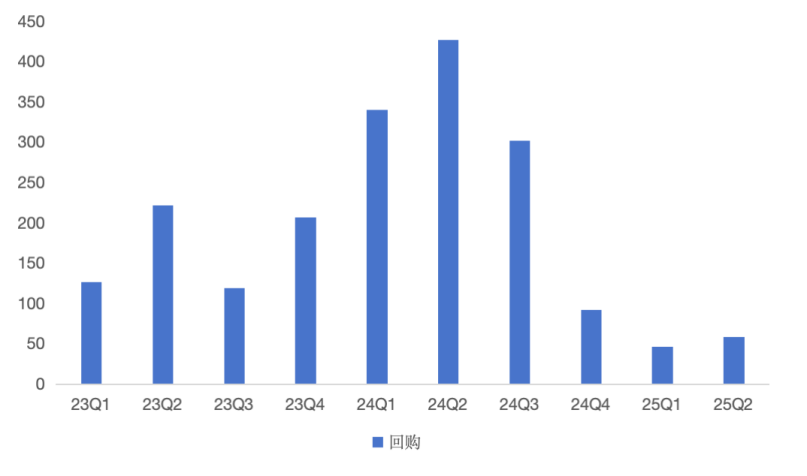

因大部分投资期限较长,阿里选择优先处置流动性更强的上市公司股票。2025年二季度,阿里巴巴出售美股小鹏汽车、减持港股中金公司,并在A股减持圆通、清仓丽人丽妆等,合计套现约20-30亿元(其中圆通在报表中按权益法核算,不包含在股权证券及其他投资)。

图:阿里巴巴减持情况 资料来源:雪球、公司公告、36氪整理

实际上,阿里出售资产的动作从2023年起就已经开始,包括陆续清仓商汤科技、哔哩哔哩股票,出售银泰百货、高鑫零售股权等。同时,阿里巴巴减持目前依然在继续,如近期就宣布拟减持A股上市公司翱捷科技不超过3%的股份。因此,阿里巴巴2025年以来的一系列股权减持动作也是其原有战略决策的延续,并非单纯为了补充现金。

综合来看,处置短期投资回笼大量资金、降低回购金额减少支出压力是阿里巴巴账面现金增加的主要原因。

传递战略决心

一般而言,企业在短期内显著增加现金资产,通常有两类动机:一是为大规模资本或运营支出做准备;二是出于财务稳健考虑,提升现金占比。

对阿里巴巴来说,其对账面现金态度的转变始于2025年,这与公司宣布未来三年3800亿元的云资本开支,以及进军即时零售的战略时间节点高度契合。从资金消耗节奏看,淘宝闪购预计将在12个月内投入500亿元补贴,资本开支方面单年平均1266亿元的资本开支,两者合计1766亿元。

因此,阿里巴巴增加现金规模主要是为高强度资本支出和即时零售投入提供保障。同时,也对外释放一个重要信号:即对云业务扩张和即时零售投入的决心。

另外,阿里巴巴2025年以来的一系列股权减持动作,并非单纯为了补充现金,而是其原有战略决策的延续,即收缩战线,聚焦主业。

2023年9月份阿里巴巴新管理团队上任后,迅速宣布集团确立“用户为先、AI驱动”两大战略重心,并明确将资源集中于电商和云计算两大核心业务。在最新的财报业绩会上,阿里巴巴的战略方向更加明晰,即打造以AI+云为核心的科技平台、购物与生活服务融合的大消费平台。

与资产出售相配合的还有组织架构的调整。在2025年二季度财报中,阿里巴巴分部报告结构简化为阿里巴巴中国电商集团(淘天集团、饿了么与飞猪)、阿里国际数字电商集团、云智能集团以及所有其他,与打造“大消费”“AI+云”两大平台的战略方向也更加匹配。

综上所述,阿里巴巴自2025年以来增加现金储备、出售非核心资产及调整组织架构,并非孤立的财务或业务动作,而是一整套紧密联动的战略部署。其核心目的在于向市场传递集中资源,全力投入“AI+云”与“大消费”两大平台建设的决心。

重塑估值

市场通常会对业务复杂的公司给予估值折价,担心其资源配置效率和管理分散。因此,许多公司存在“整体价值小于部分之和”的问题。

阿里巴巴精简主业,将原本用于边缘业务的资金投向即时零售,以及估值更高的AI云业务,告别“大而全”,回归“强而精”的做法,无疑是在从战略层面提升公司的估值水平,而非像从前单纯地依靠回购、分红等财务措施。

当然,同时加码AI和即时零售,将不可避免地给公司短期的利润和自由现金流带来压力。因此,对于偏好稳定收益的投资者,当前的阿里可能并非首选。

然而,从科技成长股的视角看,阿里仍有潜力。海外科技巨头(如微软、谷歌等)近年来也在持续加大AI资本开支,尽管自由现金流也被大幅压缩,但却被市场视为利好。这是因为,市场在押注AI应用的爆发。资本开支和云收入的增长被看作AI景气度的信号,从而推高股价。

阿里正复刻这一路径:随着国内市场关注点从AI硬件转向应用,其在AI上的大力投入有望获得更高的估值。唯一不同的是,海外巨头的净利润在投资AI的同时仍在稳健增长,而阿里因同时发力即时零售,短期利润波动或会干扰市场判断。尽管如此,从估值层面看,阿里的吸引力依然突出。

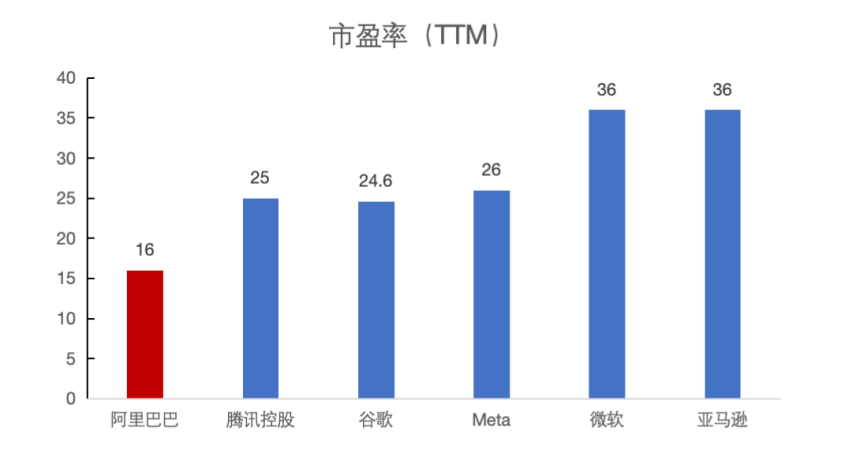

与国内外同样具备云+AI业务的互联网巨头横向对比,阿里巴巴的市盈率不仅明显低于腾讯控股,也与海外巨头谷歌、亚马逊等存在较为明显的差距,因此,在持续加大AI资本开支、聚焦主业的背景下,阿里巴巴估值有望向国内外云+AI业务龙头看齐,当下的阿里依然被低估。

图:阿里巴巴估值对比 资料来源:Wind、36氪整理

*免责声明:

本文内容仅代表作者看法 。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

点击图片即可阅读